Die MWST-Branchen-Info Nr. 17 Liegenschaftsverwaltung wurde erst kürzlich durch die Eidg. Steuerverwaltung (ESTV) publiziert. Darin sind doch einige grundlegende Praxisneuerungen und Änderungen enthalten, die für die steuerpflichtigen Personen wie auch für deren Vertreter wichtig sind. Die beiden Autoren versuchen die aktuelle Praxis mit Stand 30.06.2012 zu widerspiegeln und einen Ausblick auf mögliche Szenarien zu geben.

Wird eine Liegenschaft neu erstellt, ist zu prüfen, ob es sich um eine steuerbare werkvertragliche oder um eine von der Steuer ausgenommene Lieferung handelt. Wird auf eigene Rechnung gebaut, liegt eine von der Steuer ausgenommene Leistung vor. Wird hingegen auf fremde Rechnung gebaut, handelt es sich um steuerbare werkvertragliche Lieferungen. Für die Abgrenzung zwischen werkvertraglicher Lieferung und von der Steuer ausgenommenen Liegenschaftsverkäufen und somit für die Definition, ob auf eigene oder fremde Rechnung gebaut wird, ist insbesondere von Bedeutung, wem der Boden gehört, auf dem die Liegenschaft erstellt werden soll, ob sich Mehrkosten zum angebotenen Pauschalpreis für das Objekt wegen Änderungen aufgrund individueller Käuferwünsche ergeben und ob die Käuferschaft den Kaufpreis bereits vor Fertigstellung bezahlt.

Liegt ein von der Steuer ausgenommener Liegenschaftsverkauf bzw. eine von der Steuer ausgenommene Liegenschaftsvermietung vor, kann für die freiwillige Versteuerung optiert werden, wenn der Käufer / Mieter die Liegenschaft nicht ausschliesslich für private Zwecke nutzt. Liegt hingegen eine werkvertragliche Lieferung vor, unterliegt diese ohne Wahlmöglichkeit zwingend der Mehrwertsteuer (subjektive Steuerpflicht vorausgesetzt).

Damit ein von der Steuer ausgenommener Liegenschaftsverkauf vorliegt, müssen sämtliche Kriterien gemäss MWST-Branchen-Info 4 Ziff. 8.1.1.1 kumulativ erfüllt sein. Es sind dies folgende:

- Käufer erwirbt fertig geplantes und projektiertes Objekt

- Pauschalpreis für Boden und Gebäude

- Grundsätzlich keine individuellen Ausbauwünsche durch Käufer, max. aber bis zu Mehrkosten von 5% bzw. 7% (Boden im Baurecht) des Pauschalpreises

- Es liegt nur ein [1] Kaufvertrag über Boden und Gebäude vor

- Übergang Nutzen und Gefahr erst nach Fertigstellung

- Bezahlung erst nach bezugsbereiter Fertigstellung (bis zu 30% Anzahlung ist aber unschädlich)

Sind diese Kriterien nicht kumulativ erfüllt, liegt in Bezug auf die Erstellung des Gebäudes eine werkvertragliche Lieferung vor (Bauen auf fremde Rechnung). Der Verkauf des Bodens gehört indessen nie in die Bemessungsgrundlage und unterliegt nicht der Mehrwertsteuer.

Hier handelt es sich um eine steuerbare werkvertragliche Lieferung (Bauen auf fremde Rechnung). Der Preis, der auf das Gebäude anfällt, unterliegt demnach der Mehrwertsteuer, während der Verkauf des Bodens nie in die Bemessungsgrundlage einbezogen wird und somit nicht der Mehrwertsteuer unterliegt.

Sind der Verkäufer des Bodens (Dritter) und der Bauunternehmer eng verbundene Personen, gelten für die Abgrenzung Werkvertrag / Kaufvertrag die Kriterien unter Ziffer 1.1 (lediglich mit Ausnahme des Pauschalpreises für das Gebäude und dem Vorliegen eines [1] Kaufvertrages).

Hier liegen ausschliesslich werkvertragliche Gebäudelieferungen vor (Bauen auf fremde Rechnung).

Ausgangslage

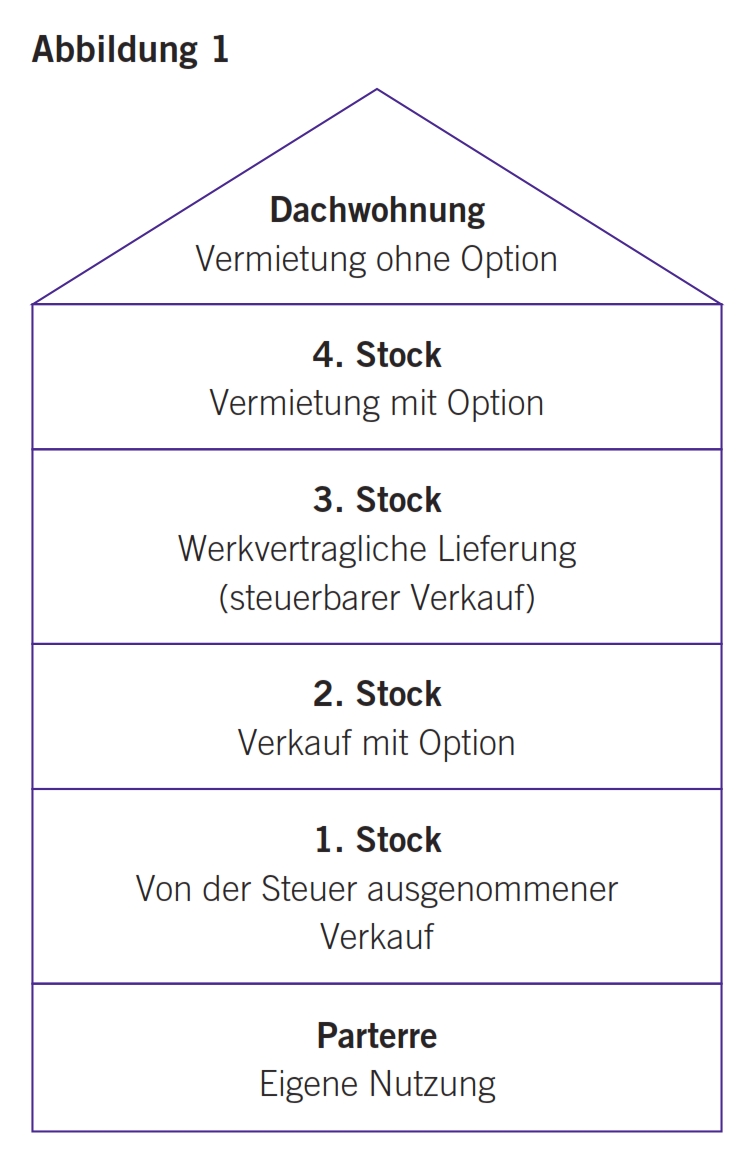

Ein steuerpflichtiger Architekt erstellt eine Liegenschaft mit sechs Stockwerkeinheiten. Die Einheiten werden wie folgt genutzt:

Parterre: Eigene Nutzung für unternehmerische Zwecke

1. Stock: Verkauf (ohne Option)

2. Stock: Verkauf mit Option

3. Stock: Werkvertragliche Lieferung

4. Stock: Vermietung mit Option

Dachwohnung: Vermietung ohne Option

Mehrwertsteuerliche Beurteilung

Parterre

Da der Liegenschaftsteil für unternehmerische, zum Vorsteuerabzug berechtigende Zwecke verwendet wird (Tätigkeit als Architekt), darf die Vorsteuer auf den Eingangsleistungen (Bauleistungen) in Abzug gebracht werden.

1. Stock

Die kumulativ zu erfüllenden Kriterien, dass ein von der Steuer ausgenommener Liegenschaftsverkauf vorliegen kann (siehe Ziffer 1.1), wurden erfüllt. Zwischen dem Architekten und dem Käufer liegt ein Kaufvertrag vor. Der Verkauf des Stockwerks ist demnach von der Steuer ausgenommen. Demgegenüber darf der Architekt die Vorsteuer auf den Eingangsleistungen (Bauleistungen) nicht in Abzug bringen.

2. Stock

Die kumulativ zu erfüllenden Kriterien, dass ein von der Steuer ausgenommener Liegenschaftsverkauf vorliegen kann (siehe Ziffer 1.1), wurden erfüllt. Zwischen dem Architekten und dem Käufer liegt ein Kaufvertrag vor. Da der Käufer das Stockwerk für seine unternehmerische Tätigkeit nutzt, besteht die Möglichkeit, den Verkaufserlös freiwillig der MWST zu unterstellen (Option). Demgegenüber darf der Architekt die Vorsteuer auf den Eingangsleistungen (Bauleistungen) bei der Option in Abzug bringen.

3. Stock

Die kumulativ zu erfüllenden Kriterien, dass ein von der Steuer ausgenommener Liegenschaftsverkauf vorliegen kann (siehe Ziffer 1.1), wurden nicht alle erfüllt. Dem Käufer sind beispielsweise mehr als 5% Mehrkosten aus Änderungswünschen (teurere Küche, teurerer Boden usw.) entstanden oder er hat mehr als 30% Anzahlung vor Fertigstellung des Stockwerkes geleistet.

Zwischen dem Architekten und dem Käufer liegt eine steuerbare werkvertragliche Lieferung vor. Den Verkaufspreis des Stockwerkes ohne Wert des Bodens hat der Architekt der Mehrwertsteuer zu unterstellen. Die Vorsteuer auf den Eingangsleistungen (Bauleistungen) darf der Architekt in Abzug bringen.

4. Stock

Der Architekt hat keinen Käufer für das 4. Stockwerk gefunden. Der Mieter konnte auf die Ausgestaltung des Gebäudes und die Leistungserbringer (Handwerker) keinen Einfluss nehmen. Der Bau dieses Stockwerkes erfolgte demzufolge auf eigene Rechnung des Architekten. Es liegt ein Mietvertrag zwischen dem Architekten und dem Mieter vor. Die Mieteinnahmen inklusive Nebenkosten sind grundsätzlich von der Mehrwertsteuer ausgenommen. Der Mieter nutzt das Stockwerk für seine unternehmerische Tätigkeit. Der Architekt hat demnach die Möglichkeit, die Mieteinnahmen freiwillig der MWST zu unterstellen (Option). Demgegenüber darf er die Vorsteuer auf den Eingangsleistungen (Bauleistungen) in Abzug bringen bzw. eine Einlageentsteuerung vornehmen.

Dachwohnung

Der Architekt hat keinen Käufer für die Dachwohnung gefunden. Der Mieter konnte auf die Ausgestaltung des Gebäudes und die Leistungserbringer (Handwerker) keinen Einfluss nehmen. Der Bau dieses Stockwerkes erfolgte demzufolge auf eigene Rechnung des Architekten. Es liegt ein Mietvertrag zwischen dem Architekten und dem Mieter vor. Die Mieteinnahmen inklusive Nebenkosten sind grundsätzlich von der Mehrwertsteuer ausgenommen. Da der Mieter das Stockwerk als Familienwohnung nutzt, hat der Architekt keine Möglichkeit, die Mieteinnahmen freiwillig der MWST zu unterstellen (Option). Die Vorsteuer auf den Eingangsleistungen (Bauleistungen) darf der Architekt definitiv nicht in Abzug bringen.

Bemerkung

Obenstehendes Beispiel bezieht sich auf die Tatsache, dass der Boden dem Architekten gehört. Wenn der Boden dem Käufer oder einem Dritten (Ausnahme Nahestehender zu Bauunternehmer) gehört, liegt bei den verkauften Objekten immer eine werkvertragliche und somit steuerbare Lieferung vor (analog Beurteilung 3. Stock).

Die Vorsteuern auf den nicht direkt zuordenbaren Aufwendungen wie Streichen der Fassade oder Ziegelsteine fürs Dach (gemischte Verwendung) sind nach betrieblich objektiven Kriterien mit einem Schlüssel (z.B. Fläche nach m2) zu ermitteln und entsprechend zu korrigieren.

Falls der Architekt Eigenleistungen während der Bauphase erbracht hat (z.B. Erstellung der Baupläne), so hat er für die Verwendung der im Rahmen der Eigenleistungen vorübergehend verwendeten Verwaltungsinfrastruktur (Verwendung für ausgenommene Zwecke) eine Vorsteuerkorrektur vorzunehmen > Korrektur der Vorsteuer auf Aufwendungen zur Erzielung von Eigenleistungen (Papier für Pläne, spezifisches Zeichnungsmaterial usw.) sowie auf allgemeines Mobiliar und Büromaterial (PC, Pult, Stuhl usw.). Die Vorsteuerkorrektur kann mittels annäherungsweiser Ermittlung (Pauschale) oder effektiv berechnet werden.

Angenommen, der Architekt besässe einen Kran und würde diesen im Rahmen seiner Eigenleistungen für die Erstellung des Gebäudes (z.B. selber Dach decken) einsetzen. Für diese Ingebrauchnahme der betriebseigenen Infrastruktur (Kran) ist eine Vorsteuerkorrektur vorzunehmen, da der voll entsteuerte Kran (teilweise) für die Erzielung ausgenommener Umsätze verwendet wird. Die Vorsteuer ist grundsätzlich im Umfang der Steuer, die auf der Vermietung der Infrastruktur (Kran) an eine Drittperson anfallen würde, zu berichtigen. Die Vorsteuerkorrektur kann jedoch auch mittels annäherungsweiser Ermittlung (Pauschale) oder effektiv berechnet werden.

In der Praxis kommt es oft vor, dass der Bauunternehmer einen Kaufvertrag (von der Steuer ausgenommen) mit dem Bauherrn (Käufer) abschliesst. Der Bauunternehmer beginnt dann zu bauen und während der Bauphase bringt der Käufer Änderungswünsche an. Er entscheidet sich zum Beispiel, dass er nun doch die teurere Küche, den teureren Parkett und die teurere Badewanne haben will. Falls diese individuellen Ausbauwünsche 5% des vereinbarten Pauschalpreises (für Boden und Gebäude) übersteigen, liegt kein von der Steuer ausgenommener Liegenschaftverkauf vor, sondern eine steuerbare werkvertragliche Lieferung. Hat der Bauunternehmer im «Kaufvertrag» diese Leistungsumqualifizierung nicht erwähnt, nicht auf die allfällig geschuldete Mehrwertsteuer hingewiesen oder diese nicht versteckt in den Verkaufspreis eingerechnet, so bleibt die MWST beim Bauunternehmer hängen. Der Käufer wird nachträglich kaum bereit sein, die Mehrwertsteuer zu bezahlen.

Die «nicht planbare» Leistungsumqualifizierung führt in der Praxis – wie oben erwähnt – zu grossen Problemen. Die Baubranche und etliche Wirtschaftszweige wie auch die Politik haben sich nach der Veröffentlichung der kumulativ zu erfüllenden Kriterien (siehe Ziffer 1.1) für die Abgrenzung Kauf- / Werkvertrag massiv dagegen gewehrt und für neue Abgrenzungslösungen lobbyiert. Dem Bundesrat wurden nun Vorschläge zur Entscheidung unterbreitet.

In der nächsten Zeit wird also wieder Bewegung in die Entwicklung der Abgrenzungskriterien kommen und es ist allen betroffenen steuerpflichtigen Personen wie auch deren Vertretern anzuraten, die Entwicklung genauestens zu verfolgen und dementsprechend zu reagieren.

Beim Begriff «Boden» handelt es sich aus mehrwertsteuerlicher Sicht um eine oder mehrere unbebaute Parzellen. Der Wert des Bodens versteht sich als roherschlossenes Land und gehört gemäss Artikel 24 Abs. 6 Bst. c MWSTG nicht in die Bemessungsgrundlage und unterliegt demnach nicht der Mehrwertsteuer. Die Roherschliessung umfasst im Wesentlichen Folgendes:

- Das Erstellen von Zu- und Ableitungen, Zufahrtswegen bis und ab Parzellengrenze (in der Regel Strassen-, Infrastruktur-, Perimeter- und Mehrwertbeiträge an die öffentliche Hand)

- die Landvermessung, Parzellierungskosten (z.B. für Geometer sowie grundbuchamtliche Mutationskosten bei der Zusammenlegung oder Aufteilung von Parzellen)

- die Kosten für die Vermarchung

Im Rahmen der unternehmerischen, zum Vorsteuerabzug berechtigten Tätigkeit darf die Vorsteuer auf Aufwendungen, die beim Kauf von Boden anfällt, und für die Roherschliessung, Totalabbruch oder Bodensanierung in Abzug gebracht werden. Je nach Verwendung des Bodens muss die geltend gemachte Vorsteuer korrigiert werden. Es ist zu unterscheiden, ob der Boden als solcher (unbebaut) veräussert wird oder ob der Boden bebaut wird (z.B. Erstellung Liegenschaft).

Damit bei einer allfälligen Veräusserung des Bodens der Vorsteuerabzug gewährt bleibt, müssen die Erschliessungskosten und die seinerzeitigen Kosten im Zusammenhang mit dem Kauf des Bodens im Vertrag (oder andere Belege) separat ausgewiesen und zum Normalsatz versteuert werden (ohne Wert des Bodens). Werden diese Kosten nicht separat ausgewiesen und versteuert, ist der gesamte Verkaufserlös nicht steuerbar mit der Folge, dass die seinerzeit geltend gemachte Vorsteuer (auf Aufwendungen und Roherschliessung) vollumfänglich zu korrigieren ist. Der Grund liegt gemäss ESTV darin, dass der Boden den unternehmerischen Bereich verlässt.

Es ist zu beachten, dass der Veräusserungswert des Bodens in der periodischen Mehrwertsteuerabrechnung unter den Ziffern 200 und 280 zu deklarieren ist.

Die beim Kauf des Bodens und bei der Erschliessung angefallenen vorsteuerbelasteten Aufwendungen gelten als Anlagekosten der Liegenschaft und gehören demnach nicht mehr zum Wert des Bodens. Wird die Liegenschaft für steuerbare Zwecke verwendet (z.B. Betriebsliegenschaft, optierte Vermietung, optierter Verkauf), bleibt der Vorsteuerabzug auf den Erschliessungskosten gewährt. Wird die Liegenschaft jedoch für von der Steuer ausgenommene oder private Zwecke verwendet, muss die seinerzeit geltend gemachte Vorsteuer korrigiert werden (Vorsteuerkorrektur Eigenverbrauch).

Es ist zu beachten, dass die Einlageentsteuerung auf Aufwendungen im Zusammenhang mit dem Boden ab 1. Januar 2010 im Rahmen der Verjährungsfrist grundsätzlich möglich ist.

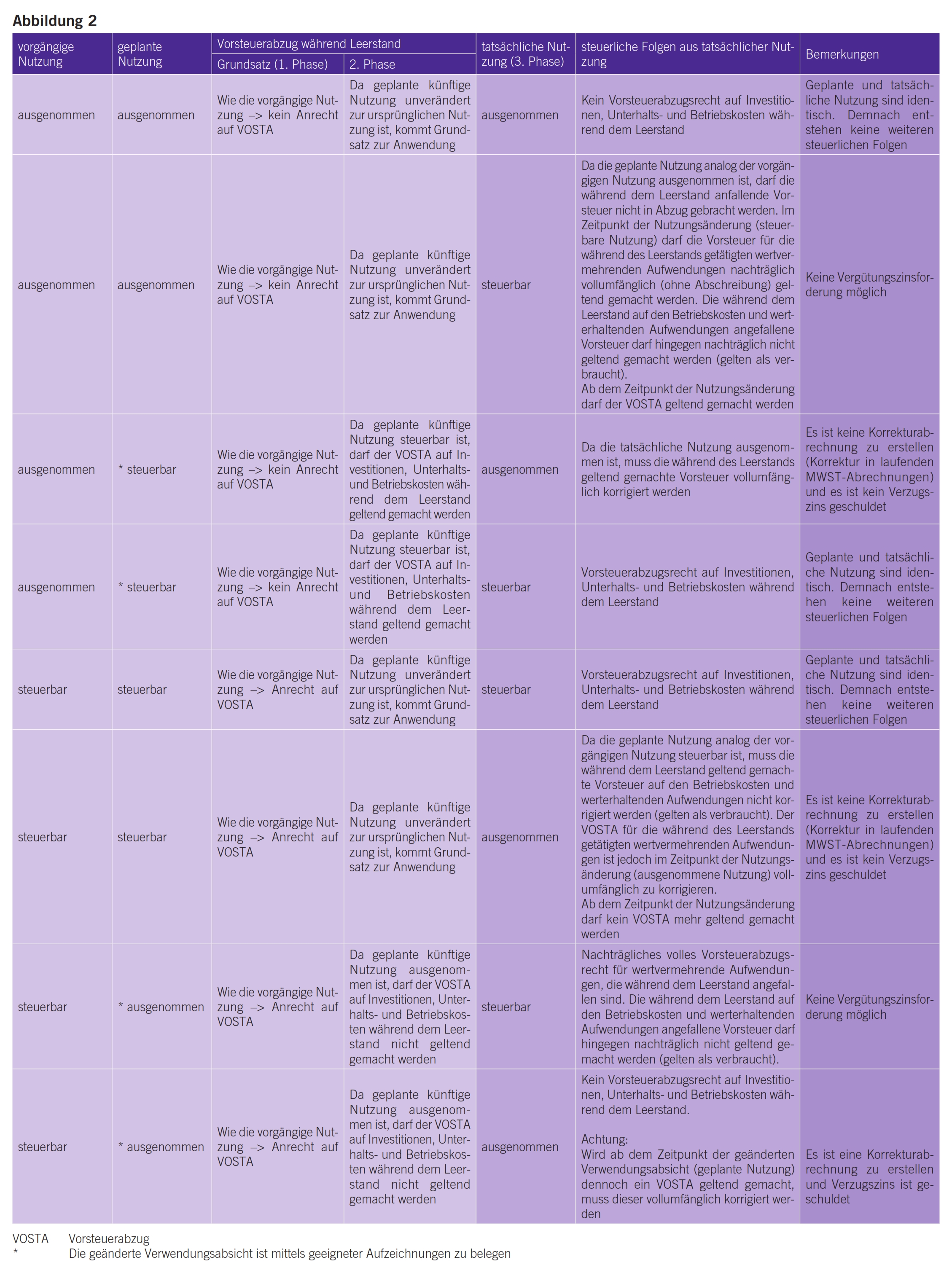

Leerstand bedeutet, dass eine Liegenschaft beziehungsweise ein Liegenschaftsteil vorübergehend nicht genutzt wird (z.B. wegen Unvermietbarkeit). Ob die Vorsteuer auf Investitionen, Unterhalts- und Betriebskosten, die während dem Leerstand anfällt, in Abzug gebracht werden darf oder nicht, hängt primär (1. Phase) von der vorgängigen Nutzung (steuerbar / ausgenommen) der Räumlichkeiten ab. In einer zweiten Phase wird auf die künftige und in einer dritten Phase auf die tatsächliche Nutzung abgestellt. Es ergeben sich demnach folgende mögliche Konstellationen (vgl. Abbildung 2).

Die Qualifizierung des Vorsteuerabzugsrechts richtet sich nach den angefallenen vorsteuerbelasteten Aufwendungen während und nach dem Leerstand. Die Vorsteuer, welche vor dem Leerstand (während der vorgängigen Nutzung) angefallen ist (Vorsteuer auf Erwerb der Liegenschaft, wertvermehrende Aufwendungen usw.), ist bei einer allfälligen Nutzungsänderung als Eigenverbrauch oder in Form einer Einlageentsteuerung zu korrigieren.

Insbesondere wenn die bisherige (vorgängige) Nutzung der Liegenschaft oder Teile davon für steuerbare Zwecke (optiert) verwendet wurden und die geplante Nutzung ändert, darf im Zeitpunkt dieser geänderten Verwendungsabsicht keine Vorsteuer mehr auf Investitionen, Unterhalts- und Betriebskosten in Abzug gebracht werden. Wird dennoch ein Vorsteuerabzug geltend gemacht, obwohl die künftige Nutzung von der Steuer ausgenommen ist, muss die zu Unrecht geltend gemachte Vorsteuer mittels Korrekturabrechnung berichtigt werden und es wird ein Verzugszins erhoben. Dieser Konstellation (letzte Zeile in Abbildung 2) ist wegen der Verzugszinsfolgen besondere Beachtung zu schenken.

Ob Vorsteuerabzug während des Leerstands geltend gemacht werden kann oder nicht, hängt nicht nur von der vorgängigen, sondern vielmehr von der künftig geplanten und der künftig tatsächlichen Nutzung ab.