Seit einigen Jahren gibt es sehr interessante Instrumente, um von einer flexiblen Pensionierung profitieren zu können. Aber: Werden diese in der Beratung auch genügend eingesetzt? Wir meinen Nein und bringen aus diesem Grund ein wenig Ordnung in den Dschungel dieses Themas.

Laut Gesetz über die berufliche Vorsorge (BVG) müssen Versicherte ihre Pensionskassen-Altersleistungen zwischen 58 und 70 Jahren (Männer) beziehungsweise 69 Jahren (Frauen) beziehen. Der vorliegende Artikel definiert die (allenfalls schritt- oder teilweise) Aufgabe der unselbständigen Tätigkeit in diesem Zeitraum als flexible Pensionierung. Dieser Bericht geht bewusst nicht auf die Möglichkeiten und Schranken einer früheren Aufgabe der Erwerbstätigkeit oder der Aufgabe von Selbständigerwerbenden ein und unterschlägt auch die zusätzlichen Einflüsse und Möglichkeiten einer Unternehmensnachfolge.

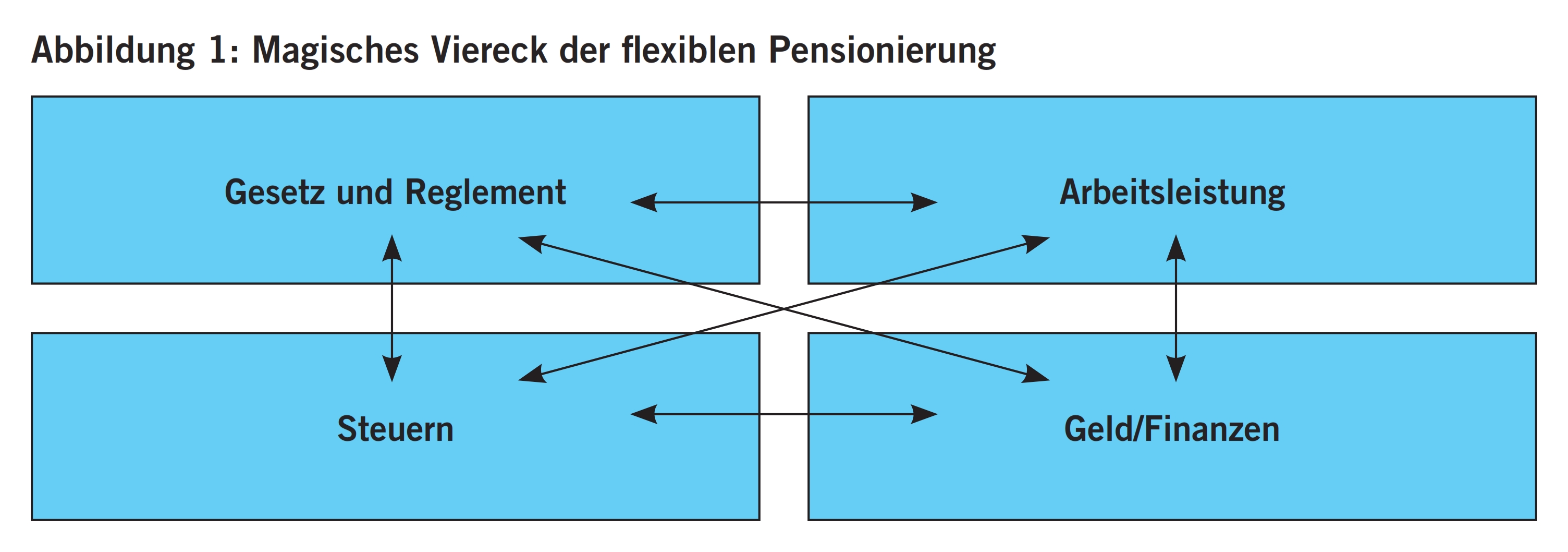

Die Beratung um die flexible Pensionierung und insbesondere das Ergebnis eines solchen Beratungsprozesses liegt im ausgewogenen magischen Viereck, welches unter den folgenden Einflüssen steht:

- Gesetz und Reglement: Was erlaubt das Gesetz? Was steht im Reglement? Welche Einschränkungen sind zu beachten? Gibt es aktuell oder in Zukunft Gesetzesänderungen?

- Arbeitsleistung: Lässt der Arbeitgeber und das Arbeitsverhältnis frühzeitige oder teilweise Pensionierung zu? Wie lange will / kann der Arbeitnehmer arbeiten? Welche Einflüsse hat eine allfällige Teilpensionierung auf Lohn, Arbeitsstelle und Lebensumstände?

- Steuern: Welche Lösung hat welchen Steuervorteil? Um welche Steuerfolgen geht es? Wo sind die Grenzen der Steueroptimierung?

- Geld / Finanzen: Reicht das Geld für Früh- oder Teilpensionierung? Wie sieht die Vorsorgeplanung aus? Gretchenfrage: Kapital oder Rente? Was passiert beim Tod eines Ehegatten? Wie sehen die finanziellen Verhältnisse beim Eintritt in Alters- oder Pflegeheim aus?

Dieses magische Viereck zeigt aus unserer Sicht zwei Dinge exemplarisch:

- Es gibt in keinem Fall eine Musterlösung, und

- es reicht nicht aus, nur einen einzelnen Aspekt aus dem Viereck zu betrachten.

Auf isolierte Fragen wie «Welche Lösung macht steuerlich am meisten Sinn?» oder «Bei welcher Lösung hat der Betroffene mit 80 Jahren voraussichtlich das meiste Kapital?» kann der Berater allenfalls eine Antwort finden; diese Antworten nützen dem Betroffenen aber nur beschränkt weiter.

In diesem Beitrag bauen die Beratungsansätze auf dem 3-Säulen-System unserer Vorsorge auf.

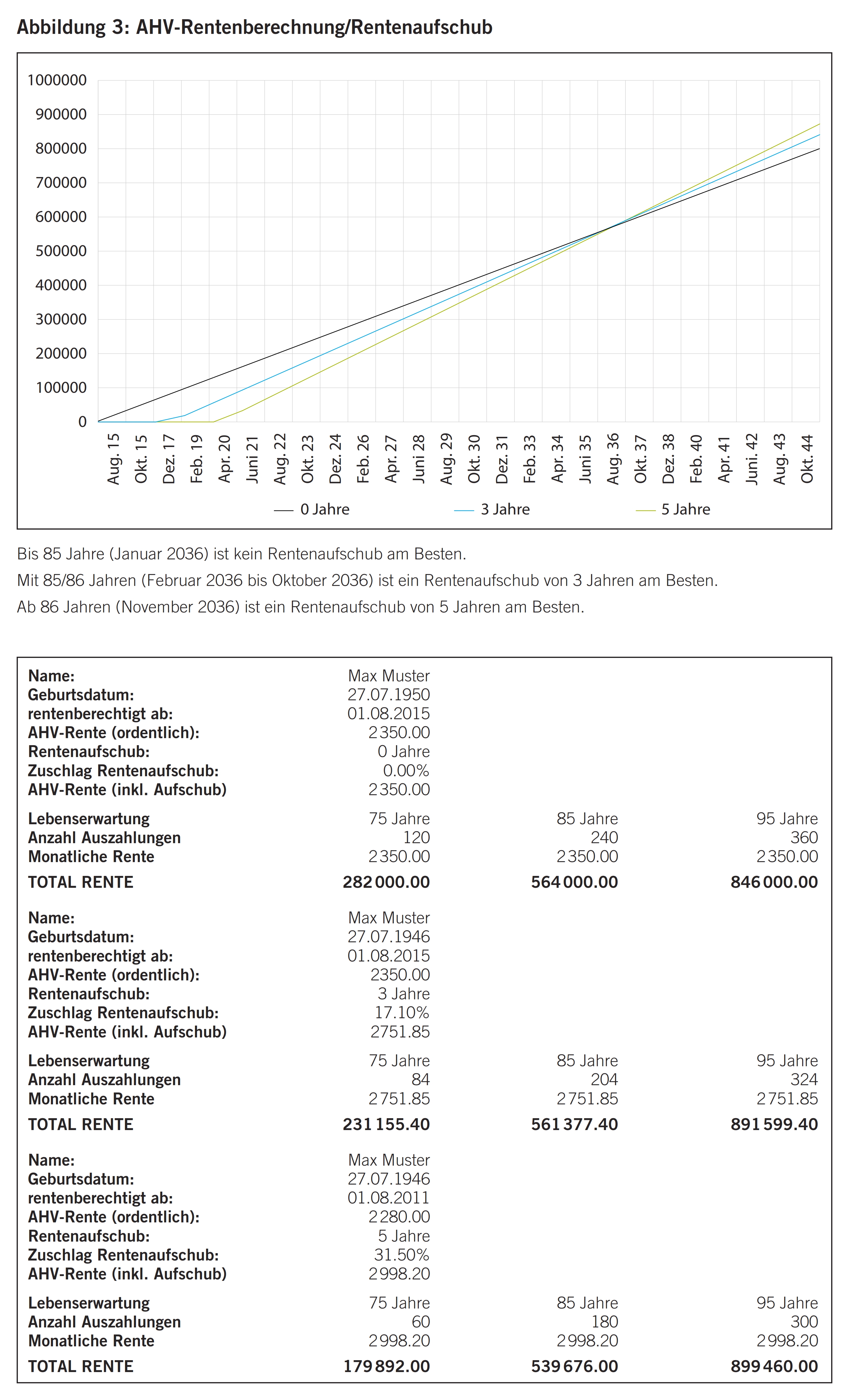

In der Schweiz entsteht grundsätzlich ein Rentenanspruch zum Zeitpunkt der ordentlichen Pensionierung, d.h. bei Frauen mit 64 Jahren und bei Männern mit 65 Jahren. Die AHV kann auf Wunsch der versicherten Person um ein oder zwei Jahre vorbezogen werden. Die Kürzung beträgt 6,8 % pro Vorbezugsjahr. Die AHV-Rente kann aber auch um mindestens ein bis maximal fünf Jahre aufgeschoben werden. Wer die AHV aufschiebt und dadurch eine Zeit lang auf die Rente verzichtet, erhält später eine höhere AHV-Rente.

Der Vollständigkeit halber sei erwähnt, dass der Pensionierungszeitpunkt keinen direkten Einfluss auf die AHV-Beitragspflicht hat. Für erwerbstätige AHV-Bezüger gilt zwar der Freibetrag von aktuell 1400 CHF pro Monat, auf den keine Beiträge zu entrichten sind. Dieser Freibetrag gilt jedoch nicht während des Vorbezugs. Auch unterstehen Nicht-(Mehr-)Erwerbstätige bis 65 Jahre (Frauen bis 64 Jahre) grundsätzlich der AHV-Pflicht (allenfalls als Nichterwerbstätige).

Ein frühzeitiger Bezug der AHV-Rente kann unabhängig vom effektiven Pensionierungszeitpunkt (d.h. vom Zeitpunkt der Aufgabe der Erwerbstätigkeit) getätigt werden. Zu beachten sind jedoch die gesetzlichen Bestimmungen zur vorgenannten AHV-Beitragspflicht.

Eine höhere oder tiefere AHV-Rente hat allenfalls Einfluss auf die Steuerprogression. Im Übrigen hat ein frühzeitiger oder aufgeschobener Bezug keinen Einfluss auf die Besteuerung der Rente.

Hier stellt sich die Frage, ob sich ein Vorbeziehen der AHV-Rente lohnt. Ausschlaggebend für die Antwort auf die Frage ist in erster Linie die geschätzte Lebenserwartung. Als Entscheidungshilfe kann allenfalls berechnet werden, wie alt jemand werden müsste, damit sich der AHV-Frühbezug rein finanztechnisch nicht mehr lohnt, oder aber ab welchem Alter sich ein Aufschub der AHV-Rente finanztechnisch lohnt. Wie diese beiden Überlegungen deutlich zeigen, kann die Frage nur hypothetisch beantwortet werden.

Die gesetzlichen Möglichkeiten bei der zweiten Säule gehen sehr weit. Im Zusammenhang mit der Pensionierung stehen die folgenden Varianten im Vordergrund:

- Laut Gesetz können Versicherte ihre Altersleistungen bereits mit 58 Jahren vorbeziehen (bei Bezug in Rentenform mit entsprechender Reduktion des Umwandlungssatzes),

- oder aber den Bezug bis 70 Jahre (Männer) beziehungsweise 69 Jahre (Frauen) aufschieben (bei Bezug in Rentenform mit entsprechender Erhöhung des Umwandlungssatzes).

- Erlaubt sind zudem Bezüge in mehreren Teilschritten (Teilpensionierungen).

- Das Gesetz erlaubt die freie Wahl, ob die Altersleistung in Form einer Rente oder als Kapitalbezug beansprucht wird.

Seit dem 1. Januar 2011 sind aber auch zwei interessante Neuerungen auf der Beitragsseite in Kraft:

- Versicherte, die ihr Arbeitspensum nach dem 58. Altersjahr um bis zu 50 % reduzieren, können zum bisherigen Lohn in der Pensionskasse versichert bleiben. So können sie verhindern, dass ihre Rente wegen der Lohnreduktion niedriger ausfällt. Der Arbeitgeber muss aber nur die Hälfte der Pensionskassenbeiträge übernehmen, die auf dem effektiven Lohn anfallen.

- Wer über das ordentliche Rentenalter hinaus erwerbstätig bleibt, kann seine Pensionskasse zudem bis zum Alter von 70 Jahren fortführen und weiterhin Beiträge einzahlen. Arbeitgeber sind in diesen Fällen nicht mehr verpflichtet, mindestens die Hälfte der Pensionskassenbeiträge von Versicherten im AHV-Alter zu übernehmen.

Wichtige Einschränkung für alle vorgenannten Fälle: In jedem Fall muss zuerst geprüft werden, ob das geltende und anwendbare Pensionskassen-Reglement die gesetzlichen Möglichkeiten ebenfalls vorsieht. Eine gesetzliche Pflicht zur Übernahme dieser gesetzlichen Möglichkeiten besteht nämlich nicht.

Zum Schluss erlauben wir uns den Hinweis, dass im Hinblick auf eine Frühpensionierung (sofern im Reglement vorgesehen) zusätzliche Einkaufsmöglichkeiten zum Zeitpunkt der Erwerbstätigkeit bestehen, welche aus Steueroptimierungssicht u.U. sehr interessant sein können.

Im Unterschied zur ersten Säule muss der vorzeitige (teilweise oder gesamthafte) Bezug der zweiten Säule grundsätzlich auch tatsächlich mit der effektiven Pensionierung übereinstimmen. Dies gilt insbesondere beim vorzeitigen gestaffelten Bezug. D. h. der Arbeitseinsatz und der Lohn muss bei einer solchen vorzeitigen Teilpensionierung tatsächlich reduziert werden.

Einkäufe in die zweite Säule können zu 100 % vom steuerbaren Einkommen abgezogen werden, falls tatsächlich eine Lücke besteht. In den meisten Fällen besteht hier (aufgrund des entsprechenden Progressionsvorteils) ein erheblicher Steuervorteil. Der effektive Steuervorteil im Einzelfall hängt jedoch insbesondere von der Frage ab, ob (und in welchem Umfang) die Altersleistung als Kapital oder als Rente bezogen wird. Die Rente unterliegt nämlich dem ordentlichen Steuersatz (womit der Steuervorteil von Einkäufen grundsätzlich nur im Progressionsvorteil liegt); Kapitalbezüge hingegen werden reduziert mit dem Vorsorgesatz besteuert, womit bei dieser Variante der Steuervorteil in der Regel höher ausfällt.

Dieses höhere Steuersparpotenzial ist denn auch der Grund, weshalb Einkäufe in die zweite Säule steuerlich nicht akzeptiert (bzw. im Nachhinein aufgerechnet) werden, sofern zwischen Einkauf und Kapitalbezug nicht mindestens drei Jahre liegen. In diesem Zusammenhang scheinen uns die folgenden Hinweise wichtig:

- Diese Regelung gilt auch bei Teilpensionierung mit Kapitalbezug.

- Dieser Grundsatz gilt auch bei aufgeteiltem Bezug in Form von Rente und Kapital.

- Entscheidend ist der effektive Zeitraum zwischen Einkauf und Bezug und nicht etwa die beiden Kalenderjahre / Steuerperioden.

Ein allfälliger Steuervorteil, welcher bei der zweite Säule im Einzelfall relativ hoch sein kann, erhöht natürlich auch die Liquidität. Die steuerliche Beurteilung kann aber in keinem Fall die Gretchen-Frage nach «Rente oder Kapital?» beantworten. Denn auch hier hängt Vor- oder Nachteil der verglichenen Lösungen von der effektiven Lebenserwartung ab. Da diese nicht voraussehbar ist, müssen andere Hilfswerte berücksichtigt werden:

- Wie wird das Kapital angelegt (Stichwort: Risikobereitschaft)?

- Wohin geht das Restkapital beim Tod?

- Was passiert nach Vermögensverzehr?

- …

In der Praxis häufig ist eine Splittung der Altersleistung: Ein Teil wird als Rente und ein Teil als Kapital bezogen. Ein finanztechnischer oder steuerlicher Grund dafür ist jedoch selten. Es ist das Resultat eines Bauchentscheids.

Auch hier sind die beiden Seiten zu unterscheiden: Einzahlungen / Bezug. Einzahlungen in die Säule 3a können bis zum Austritt aus dem Arbeitsleben vorgenommen werden. Für die meisten Schweizer ist dies der Zeitpunkt der Frühpensionierung oder der Pensionierung. Fürs Alter vorzusorgen ist also für Frauen bis 64 Jahre und für Männer bis 65 Jahre steuerlich begünstigt. Wenn Mann oder Frau über dieses Alter hinaus noch erwerbstätig sind (mit AHV/IV-Pflicht), können sie maximal fünf weitere Jahre (Frauen: Vollendung des 69. Altersjahrs, Männer: Vollendung des 70. Altersjahrs) Geld in die Säule 3a einzahlen. Im Unterschied zur zweiten Säule hängt die Höhe der Einkaufsmöglichkeiten nicht von der konkreten Höhe der Sparguthaben oder allfälligen Vorsorgelücken ab. Vielmehr sind die Einzahlungen auf einen Maximalbetrag pro Jahr beschränkt. Auf der anderen Seite gestaltet sich die Bezugsmöglichkeit grundsätzlich flexibler als bei der zweiten Säule:

- Das Kapital in der Säule 3a kann ab dem Alter von 59 Jahren (Frauen) oder dem Alter von 60 Jahren (Männer) bezogen werden.

- Dieser Bezug ist grundsätzlich unabhängig von der Aufgabe der Erwerbstätigkeit möglich (siehe unten).

- Wer über das ordentliche Rentenalter hinaus arbeitet, kann den Bezug des Säule-3a-Guthabens bis zur Aufgabe der Erwerbstätigkeit, jedoch maximal um fünf Jahre, aufschieben.

- Das Kapital in der Säule 3a kann auf mehrere Konten verteilt werden (Vorteil siehe unten).

Ähnlich wie bei der ersten Säule muss der Bezug der Säule-3a-Guthaben nicht zwingend mit der Aufgabe der Erwerbstätigkeit zusammenfallen. Aus diesem Grundsatz abgeleitet ist auch der gestaffelte Bezug möglich (sofern tatsächlich mehrere Säule-3a-Konten bestehen). Bei Säule-3a-Guthaben, welche an eine Versicherung gekoppelt sind, muss im Einzelfall die Bezugsmöglichkeit geprüft werden.

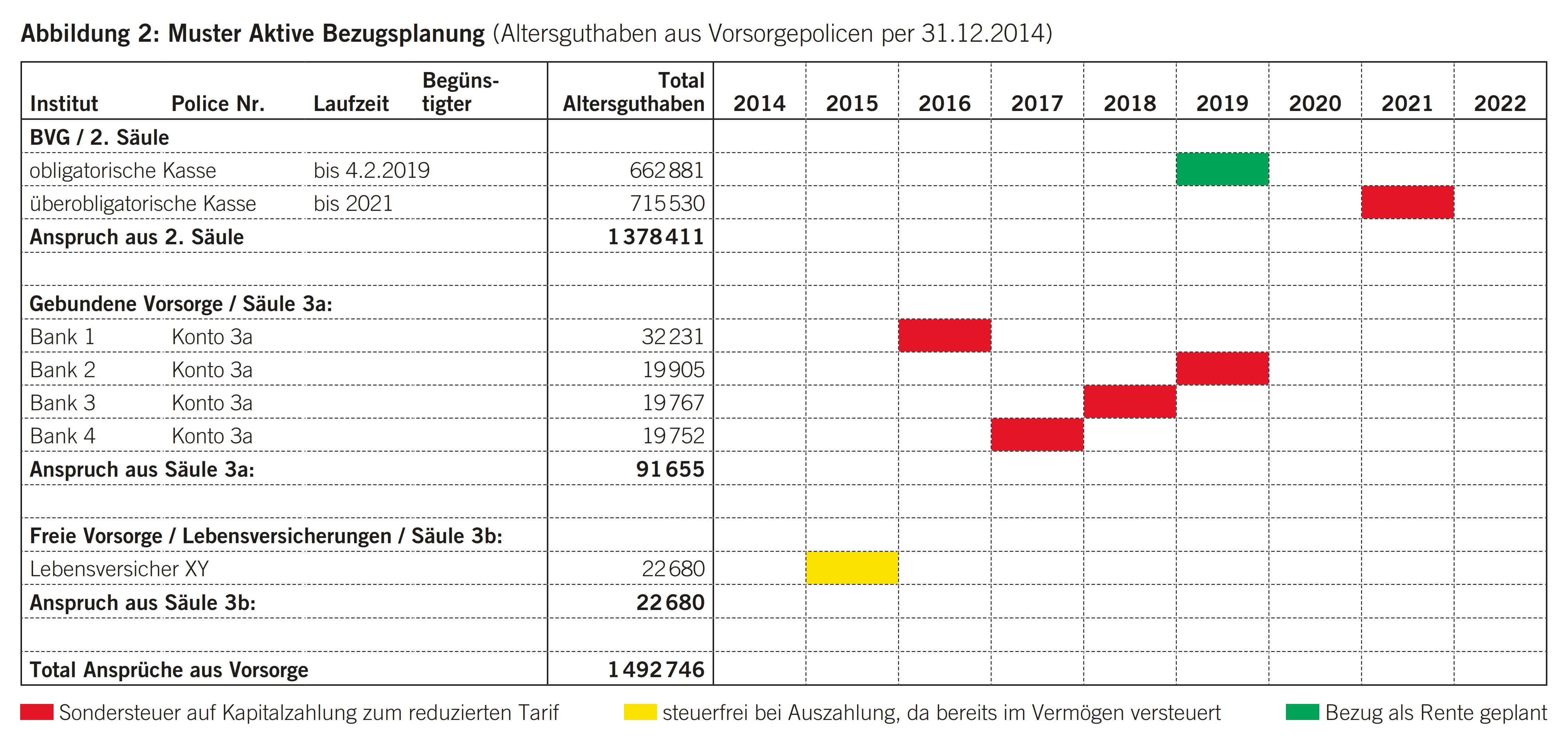

Das in die Säule 3a eingebrachte Kapital kann in der jeweiligen Steuerperiode (falls es den gesetzlichen Maximalbetrag nicht übersteigt) vollständig vom steuerbaren Einkommen in Abzug gebracht werden. Auch hier hängt der effektive Steuervorteil von der anwendbaren Progression bzw. vom entsprechenden Progressionsvorteil (Grenzsteuersatz) ab. Die Auszahlungen unterliegen dann dem Vorsorgesatz. Hier muss allerdings beachten werden, dass für die Steuersatzbestimmung alle Kapitalbezüge (auch Bezüge aus der zweiten Säule) aus der Vorsorge in einem Kalenderjahr addiert werden. Aus Steueroptimierungssicht lohnt es sich aus diesem Grund, die Bezüge der Säule-3a-Gelder vorzeitig zu planen bzw. Einkäufe frühzeitig auf mehrere Konten zu verteilen.

Darüber hinaus sei erwähnt, dass (im Unterschied zur zweiten Säule) auch Einkäufe bzw. Säule-3a-Einzahlungen auch nach einem Wohneigentumsförderungsbezug uneingeschränkt möglich sind; d.h. es müssen nicht zuerst die Wohneigentumsförderungsbezüge refinanziert werden. Dies ist ein erheblicher Vorteil zum Wohneigentumsförderungsbezug aus der zweiten Säule.

Beim Sparen in der Säule 3a ist häufig die Steuereinsparung der Hauptgrund. Da die Bezüge der Säule 3a (insbesondere auch für Wohneigentumsförderungsbezüge) einfacher und flexibler möglich sind, empfiehlt sich in der Regel, zuerst in jedem Kalenderjahr die Möglichkeit der Säule-3a-Einzahlung auszuschöpfen, bevor ein Einkauf in die zweite Säule geprüft wird.

Das Hauptproblem in vielen Fällen: Viele fangen zu spät mit der Planung ihrer Pensionierung an. Unseres Erachtens sollte man sich spätestens ab 50 Jahren mit dem Thema auseinandersetzen.

Hier geht es einerseits um die Aufnahme der Ist-Situation, wofür die folgenden Unterlagen einen Überblick geben: letzte Steuererklärung mit Vermögensverzeichnis, Auflistung aller Konten sowie Depotauszug, Pensionskassenausweis und -reglement; Belege zu Freizügigkeitskonten und Freizügigkeitspolicen; Belege zu Säule-3a-Konten und -Policen; Lebensversicherungen; Unterlagen zum Wohneigentum; AHV- und Lohnausweis.

Auf der anderen Seite geht es aber auch um die Beschaffung der Grundlagen für die Vorsorgeplanung. Hier steht insbesondere die Budgetplanung im Zentrum. Mit dem Budget sollen insbesondere auch Finanzierungslücken erkannt werden. Für einen ersten Überblick kann es genügen, vorerst die aktuellen Einnahmen und Ausgaben festzuhalten und die wegfallenden Einkünfte, aber auch die wegfallenden Ausgaben im Rentenalter danebenzustellen.

Um allfällige Vorsorgelücken zu füllen, eine Früh- oder Teilpensionierung vorzufinanzieren und / oder einfach nur um Steuern zu sparen, sind während der Erwerbstätigkeit die folgenden Möglichkeiten zu prüfen:

- Einkauf in die zweite Säule (wichtig: bei später beabsichtigtem Kapitalbezug muss die vorgenannte Dreijahresfrist beachtet werden)

- Aufbau der dritten Säule (wichtig: Einzahlungen auf mehrere Konten verteilen, damit ein gestaffelter Bezug möglich ist)

- Freie Vorsorge: Hier kommt die ganze Palette infrage: Sparkonten, Wertschriften, Einmaleinlagen usw.

Hier müssen die folgenden Fragen im magischen Viereck der Vorsorge konkret beantwortet werden:

- Arbeit: Wann kann / will / muss die Arbeitsleistung reduziert oder eingestellt werden?

- Gesetz / Reglement: Welche Bezugsstrategie-Varianten lässt dieser Entscheid im konkreten Einzelfall zu?

- Geld / Finanzen: Welchen Einfluss hat dieser Entscheid auf den kurz- und langfristigen Finanzhaushalt?

- Steuern: Ist diese Variante steueroptimal oder gibt es allenfalls Anpassungen in der Bezugsstrategie, welche zu einer Steuerreduktion führt?

Häufig spielen auch weitere Punkte in der Vorsorgeberatung und insbesondere im Zusammenhang mit der Frage nach einer flexiblen Pensionierungslösung eine mehr oder weniger bedeutende Rolle.

Die Finanzierung der Liegenschaft ist rechtzeitig zu überprüfen. Allenfalls macht es Sinn, das Fremdkapital zu amortisieren. U.U. gibt es auch Gründe, eine aus heutiger Sicht zu hohe Verschuldung zu belassen oder sogar mittels einer langjährigen Festhypothek zu festigen; einerseits, weil Banken eine Aufstockung der Hypothek bei älteren Personen häufig aufgrund der tieferen regelmässigen Einkünfte ablehnen, und andererseits, weil der Betroffene eine höhere Flexibilität hat. So kann beispielsweise ein Erbvorbezug der Kinder zu neuem Kapitalbedarf führen.

Es ist zu prüfen, ob die Hinterbliebenen beim Tod finanziell abgesichert sind. Allenfalls sind entsprechende Vorkehrungen vorzunehmen. In häufigen Fällen wird mittels Testament oder Erbvertrag dafür gesorgt, dass zum Beispiel der überlebende Ehegatte meistbegünstigt wird, damit dieser nach dem Tod des Ehegatten nicht in finanzielle Bedrängnis gerät. Aber auch weitere Fragen im Hinblick auf den Tod können mit einer letztwilligen Verfügung geregelt werden: Teilungsvorschriften, Legate, Willensvollstrecker sind nur einige Stichworte in diesem Zusammenhang.

Besondere Beachtung ist den Erbvorbezügen zu schenken. Ein häufiger Fall ist hier die Übertragung der selbstbewohnten Liegenschaft. Neben der zu prüfenden Steuerbelastung stellen sich auch hier sehr viele weitere Fragen wie zum Beispiel: rechtliche Ausgestaltung, erbrechtliche Folgen, Auswirkungen auf spätere Ergänzungsleistungen usw. Hier ist in jedem Fall der Beizug eines Experten ratsam.

Und zum Schluss sind auch weitere Notfälle in der Planung zu berücksichtigen. Und auch hier gibt es eine Vielzahl von Lösungsansätzen: Vorsorgeaufträge für den Fall der dauernden Urteilsunfähigkeit, Patientenverfügung, Organspendeausweis usw.