Volk und Stände haben am 9. Februar 2014 dem Bundesbeschluss über die Finanzierung und den Ausbau der Eisenbahninfrastruktur (FABI) zugestimmt. Finanziert wird dieser Ausbau u.a. durch die Beschränkung des Fahrkostenabzugs. Die Autoren stellen in diesem Beitrag die geplanten Änderungen dar und gehen auf die Steuerfolgen für die Betroffenen ein.

Volk und Stände haben am 9.2.2014 dem Bundesbeschluss über die Finanzierung und den Ausbau der Eisenbahninfrastruktur (FABI) zugestimmt. Mit FABI sollen auch zukünftig genügend finanzielle Mittel für den Betrieb und den Unterhalt der Eisenbahninfrastruktur zur Verfügung stehen. Neben den bisherigen Mitteln von jährlich 4 Mia. CHF wird der Bahninfrastrukturfonds zusätzlich mit 1 Mia. CHF pro Jahr alimentiert. Diese Zusatzfinanzierung wird u.a. mit einer Beschränkung des Abzugs für die berufsbedingten Fahrkosten auf 3000 CHF bei der direkten Bundessteuer pro Jahr erreicht. Mit der Begrenzung des Fahrkostenabzugs wird weiter beabsichtigt, den Trend zu stetig längeren Arbeitswegen einzudämmen.1

Der Bundesrat hatte für den ersten Ausbauschritt der Eisenbahninfrastruktur 3,5 Mia. CHF vorgeschlagen. Das eidgenössische Parlament erhöhte, um allen regionalen Anliegen nachzukommen, das Investitionsvolumen für die erste Etappe auf 6,4 Mia. CHF, was zusätzlichen Finanzierungsbedarf auslöste. Deshalb beschloss das Parlament u.a., den berufsbedingten Fahrkostenabzug bei der direkten Bundessteuer zu begrenzen. Eine Parlamentsminderheit wollte den Fahrkostenabzug ganz streichen. Die Parlamentsmehrheit legte die Begrenzung des Fahrkostenabzugs auf 3000 CHF fest. Mit der betraglichen Begrenzung von 3000 CHF wollte das Parlament gewährleisten, dass die Kosten für regionale Verbundabonnemente und für ein Generalabonnement der 2. Klasse grösstenteils abzugsfähig bleiben. In den Abstimmungserläuterungen führte der Bundesrat aus, dass mit einer Abzugsmöglichkeit bis 3000 CHF rund 80 % der Steuerpflichtigen von der Fahrkostenbegrenzung nicht betroffen seien.2 Diese Annahme mag für Ballungszentren gelten. In Regionen, in welchen das Netz des öffentlichen Verkehrs nicht so engmaschig ausgestaltet ist, präsentiert sich die Situation anders. Die Steuerpflichtigen müssen tendenziell mit längeren Arbeitswegen rechnen. Zudem ist das Angebot des öffentlichen Verkehrs nicht attraktiv genug, weshalb für den Arbeitsweg oftmals das Auto verwendet wird. Der Regierungsrat des Kantons Obwalden hat im Rahmen der anstehenden Teilrevision des Steuergesetzes per 1.1.2016 untersuchen lassen, wie viele der unselbständig erwerbenden Steuerpflichtigen von einer Fahrkostenbegrenzung auf 3000 CHF betroffen wären. Es sind rund 75 %, d.h. eine Fahrkostenbegrenzung auf 3000 CHF würde im Kanton Obwalden bei 75 % der unselbständig erwerbenden Steuerpflichtigen zu einer Steuererhöhung führen.3

Es sei in diesem Zusammenhang noch ein Hinweis auf die Neue Regionalpolitik (NRP) erlaubt. Mit der NRP will der Bund das Berggebiet,den ländlichen Raum und die Grenzregionen unterstützen und dazu beitragen, die dezentrale Besiedlung in der Schweiz zu erhalten.4 Unter dieser Prämisse stellt sich die Frage, wie die Begrenzung des Fahrkostenabzugs auf 3000 CHF einzuordnen ist.

Vom Verfassungsgrundsatz der Besteuerung nach der wirtschaftlichen Leistungsfähigkeit wird das objektive Nettoprinzip abgeleitet. Das objektive Nettoprinzip verlangt, dass nur das Nettoeinkommen, d.h. das Nettoerwerbseinkommen gekürzt um die Gewinnungskosten, besteuert werden soll.5 Die vom Parlament beschlossene Begrenzung des berufsbedingten Fahrkostenabzugs stellt einen erheblichen Eingriff in das objektive Nettoprinzip und damit in den Grundsatz der Besteuerung nach der wirtschaftlichen Leistungsfähigkeit dar. Steuerpflichtige, die ihre berufsbedingen Fahrkosten nicht mehr vollumfänglich abziehen können, werden also auf einer Bemessungsgrundlage besteuert, die höher ist als ihr Nettoeinkommenszufluss.

Die Folgen von FABI bzw. der Begrenzung des Fahrkostenabzugs werden an folgendem Beispiel dargestellt:

Herr Müller wohnt in Herisau (Kanton AR), ist ledig und bei der X AG in Amriswil (Kanton TG) angestellt. Herr Müller legt den täglichen Arbeitsweg von 64 km (2 x 32 km) mit dem Auto zurück. Bislang konnte Herr Müller für den Arbeitsweg einen Fahrkostenabzug von 9856 CHF geltend machen (220 Arbeitstage à 64 km = 14 080 km; 14 080 km à 0.70 CHF = 9856 CHF).

Mit Wirkung per 1.1.2016 wird der Fahrkostenabzug bei der direkten Bundessteuer auf 3000 CHF beschränkt. Die Differenz zwischen dem bisherigen Fahrkostenabzug von 9856 CHF und dem neu zulässigen Abzug von 3000 CHF beträgt 6856 CHF. Das steuerbare Einkommen von Herrn Müller bei der direkten Bundessteuer wird sich somit ab dem 1.1.2016 um 6856 CHF erhöhen.

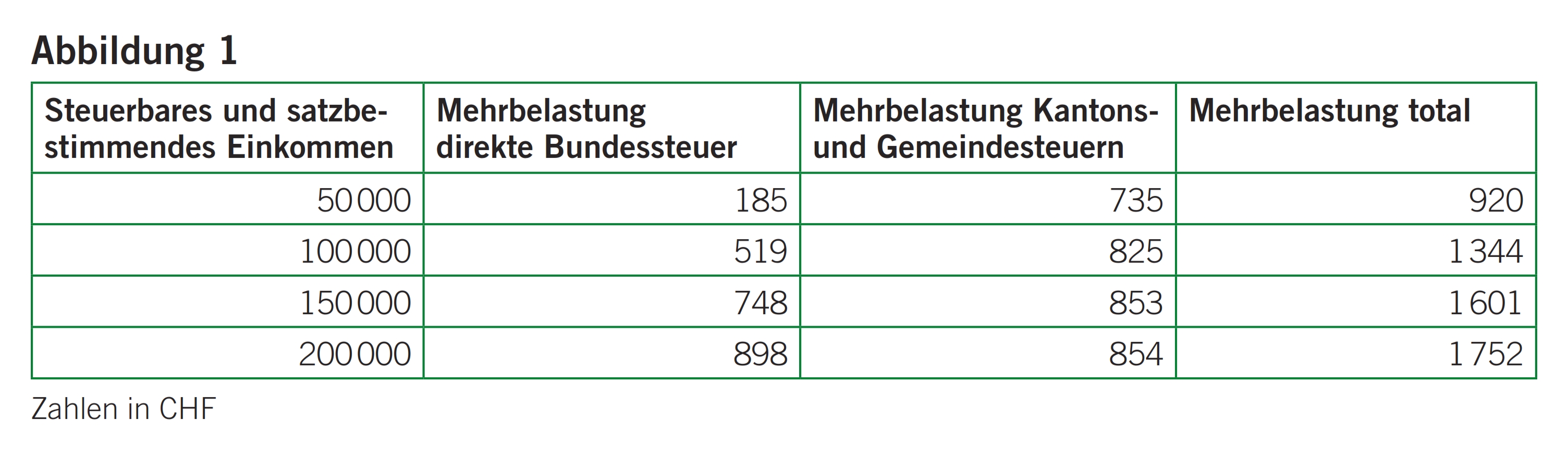

Den Kantonen ist es freigestellt, ob und in welcher Höhe sie ebenfalls eine Begrenzung des Fahrkostenabzugs vornehmen wollen. Das Steuergesetz des Kantons Appenzell Ausserrhoden sieht neu eine Begrenzung des Fahrkostenabzugs von 6000 CHF vor. Demzufolge wird sich das steuerbare Einkommen von Herrn Müller für Zwecke der Kantons- und Gemeindesteuern um 3856 CHF erhöhen. Abhängig vom steuerbaren und satzbestimmenden Einkommen muss Herr Müller mit den in Abbildung 1 dargestellten Mehrbelastungen rechnen.

Die Zahlen in Abbildung 1 belegen, dass selbst bei unteren Einkommen die Mehrbelastung durch die mit FABI einhergehende Begrenzung des Fahrkostenabzugs signifikant ausfällt.

Sofern der Arbeitgeber einem Mitarbeitenden ein Geschäftsfahrzeug zur Verfügung stellt, so kann der Mitarbeitende dieses Fahrzeug in der Regel auch privat benutzen. Für die Privatbenutzung wird den Mitarbeitenden ein Privatanteil im Lohnausweis aufgerechnet. Die Ermittlung des Privatanteils kann mit zwei Methoden erfolgen: Einerseits können privat gefahrene Kilometer mittels Bordbuch erfasst und abgerechnet werden. Andererseits gibt es die Möglichkeit, den Privatanteil mittels einer Pauschalvariante zu berechnen.

Bei Einführung des Neuen Lohnausweises (NLA) war im Rahmen der Pauschalvariante die Höhe bzw. der Prozentsatz des Privatanteils Gegenstand diverser Diskussionen. Im Raum stand zunächst der Vorschlag, den monatlichen Privatanteil bei 1 % des Kaufpreises (exkl. MWST) anzusetzen, was einen jährlichen Privatanteil von 12 % des Fahrzeugpreises ergeben hätte. Letztlich konnten sich die Wirtschaftsverbände, die Politik und die Verwaltung im Sinne eines Kompromisses darauf einigen, den Privatanteil bei monatlich 0,8 % bzw. jährlich 9,6 % des Kaufpreises (exkl. MWST) festzulegen, mindestens jedoch 150 CHF pro Monat.6

Nicht klar geregelt war bei Einführung des NLA die Frage, ob Steuerpflichtige mit einem Geschäftsfahrzeug noch einen Abzug für den privaten Arbeitsweg beanspruchen können. Vonseiten der Wirtschaft und der Steuerpflichtigen wurde die Ansicht vertreten, dass mit dem Privatanteil die nicht geschäftlich gefahrenen Kilometer abgegrenzt werden, wozu auch der private Arbeitsweg gehört. Wenn dem Steuerpflichtigen mit dem Privatanteil auch Arbeitswegkosten aufgerechnet werden, so muss folglich der Fahrkostenabzug gewährt werden. Die Verwaltung brachte hingegen u.a. vor, dass die Berücksichtigung des Fahrkostenabzugs dazu führen könnte, dass der Fahrkostenabzug höher als der Privatanteil ausfallen würde, was nicht gerechtfertigt wäre. In diesem Fall müsste man die individuelle Situation der Steuerpflichtigen anschauen, was den Veranlagungsaufwand wesentlich erhöhen würde. Zudem sei es mit dem tiefen Privatanteil von 9,6 % nicht angemessen, noch den Arbeitswegabzug zu gewähren. Die Steuerverwaltungen liessen in der Praxis mehrheitlich keinen Fahrkostenabzug zu, und diese Lösung setzte sich durch.

Geht man in unserem Beispiel davon aus, dass Herr Müller geschäftlich oft unterwegs ist und deshalb ein Geschäftsauto hat, so kann Herr Müller die privat gefahrenen Kilometer mittels Erfassungen im Bordbuch oder mit der Pauschalmethode abrechnen. Unter der Annahme, dass der Anschaffungspreis des Fahrzeugs 70 000 CHF (exkl. MWST) beträgt, so ist der Privatanteil bei 6720 CHF pro Jahr anzusetzen. Dieser Betrag von 6720 CHF ist, sofern Herr Müller diesen Betrag der Arbeitgeberin X AG nicht bezahlt, als steuerbare und sozialversicherungspflichtige Gehaltsnebenleistung auf dem NLA zu deklarieren. Ferner kann Herr Müller keinen Abzug für den Arbeitsweg geltend machen.

Für den Fall, dass die X AG ihren Sitz von Amriswil nach St.Gallen verlegen würde, so würde sich der Arbeitsweg von Herrn Müller wesentlich vermindern. Die einfache Strecke zwischen Herisau und St.Gallen beträgt rund 15 km. Bei einem täglichen Arbeitsweg und 220 Arbeitstagen ergibt dies 6600 km pro Jahr. Die Sitzverlegung der X AG nach St.Gallen und die damit verbundene Verkürzung des Arbeitswegs von Herrn Müller ändert jedoch nichts an der steuerlichen Situation von Herrn Müller. Gemäss heutiger Praxis hat Herr Müller weiterhin einen Privatanteil von 6720 CHF steuerlich abzurechnen und kann den Fahrkostenabzug nicht geltend machen.

Obwohl in diesen beiden Beispielen unterschiedliche Sachverhalte zugrunde liegen, erfolgt im Bereich der Einkommensbesteuerung dieselbe steuerrechtliche Qualifikation. Dieses Vorgehen kann aus verfahrensökonomischen Überlegungen gerechtfertigt werden. Es würde das Veranlagungsverfahren wesentlich aufwendiger machen, wenn noch unterschiedliche Fahrwege bei der Bemessung des Privatanteils berücksichtigt werden müssten.

Die Schweizerische Steuerkonferenz sieht durch die mit FABI eingeführte Begrenzung des Fahrkostenabzugs einen Anpassungsbedarf bei der Besteuerung von Steuerpflichtigen mit einem Geschäftsfahrzeug. Zur Begründung wird vorgebracht, dass mit dem Zurverfügungstellen des Geschäftsfahrzeugs der Arbeitsweg bezahlt ist. Wenn bei unselbständig Erwerbenden ohne Geschäftsfahrzeug die Fahrkosten für Zwecke der direkten Bundessteuer auf 3000 CHF begrenzt werden, so müsse bei Steuerpflichtigen mit einem Geschäftsfahrzeug eine entsprechende Korrektur erfolgen, falls die mit dem Geschäftsfahrzeug gefahrenen Arbeitswegkosten 3000 CHF pro Jahr übersteigen. In der Differenz zwischen den effektiven Fahrkosten und der Limite von 3000 CHF ist eine Aufrechnung bei steuerbaren Einkommen vorzunehmen (für weitere Einzelheiten wird auf den Artikel von Franziska Spreiter in dieser Ausgabe des TREX verwiesen).

Im Fall des Herrn Müller (Wohnort Herisau AR, Arbeitsort Amriswil TG) hat die von der Schweizerischen Steuerkonferenz beabsichtigte Korrektur die in Abbildung 2 dargestellten Auswirkungen.

Die Schweizerische Steuerkonferenz erklärt den vorbeschriebenen Anpassungsbedarf mit der rechtsgleichen Behandlung der Steuerpflichtigen, insbesondere weil die unselbständig Erwerbenden ohne Geschäftsfahrzeug bei der direkten Bundessteuer lediglich einen Fahrkostenabzug von 3000 CHF vornehmen können. Die Erhöhung des steuerbaren Einkommens wird mit einer Begrenzung der Abzugsmöglichkeiten und dem Gleichbehandlungsgebot begründet. Dazu gilt es folgende Überlegungen anzustellen:

- Das Legalitätsprinzip verlangt im Abgaberecht, dass eine Abgabe nur dann erhoben werden kann, wenn dafür eine klare gesetzliche Grundlage besteht. Bei der direkten Bundessteuer wird die Beschränkung des Fahrkostenabzugs auf 3000 CHF mit einer Änderung von Art. 26 DBG umgesetzt. Es kann zumindest die Frage gestellt werden, ob eine Abzugsbeschränkung ausreichend ist, um eine Besteuerungsgrundlage zu schaffen.

- Mit der Abrechnung des Privatanteils soll sichergestellt werden, dass der Arbeitgeber nur die geschäftsmässig begründeten Kosten des Fahrzeugs von den steuerbaren Einkünften in Abzug bringen kann. Ob der Arbeitsweg des Steuerpflichtigen nun länger oder kürzer ist oder ob der Abzug für die Fahrkosten begrenzt ist oder unbegrenzt, hat aufseiten des Arbeitgebers hinsichtlich der geschäftsmässig begründeten Kosten keine Auswirkungen.

- Die Pauschalmethode von 9,6 % pro Jahr nimmt weder Rücksicht auf die persönlichen Verhältnisse des Steuerpflichtigen noch auf die Länge des Arbeitswegs. Dies kann damit gerechtfertigt werden, dass eine Pauschale der Vereinfachung dient und deshalb nicht detailliert auf die Umstände des Einzelfalls eingeht. Mit der von der Schweizerischen Steuerkonferenz vorgebrachten Korrektur erfolgt ein Methodendualismus. Mit der pauschalen Abrechnung von 9,6 % wird die Privatnutzung ohne Berücksichtigung der effektiven Privatnutzung vorgenommen – selbst wenn der Privatanteil noch Arbeitswegkosten umfasst oder nicht –, die Aufrechnung infolge der Abzugsbegrenzung basiert hingegen auf den berechneten Arbeitswegdistanzen.

- Im Beispiel des Herrn Müller liegt der Wert des Geschäftsfahrzeugs bei 70 000 CHF (exkl. MWST), was unter Anwendung der Pauschalmethode einen Privatanteil von 6720 CHF pro Jahr ergibt. Falls die Anschaffungskosten des Geschäftsfahrzeugs jedoch nur 40 000 CHF betragen, so reduziert sich der Privatanteil auf 3840 CHF. Infolge der geringeren Anschaffungskosten des Geschäftsfahrzeugs fallen die Kosten aufseiten des Arbeitgebers (Abschreibung usw.) tiefer aus. Vorstehend wurde berechnet, dass Herr Müller mit dem Arbeitsweg von Herisau AR nach Amriswil TG und zurück jährlich 14 080 km fährt, was bei Anrechnung von 0.70 CHF pro km Fahrkosten von 9856 CHF ergibt. Nach den Plänen der Schweizerischen Steuerkonferenz ist bei Herrn Müller bei der direkten Bundessteuer infolge der Abzugsbegrenzung der Fahrkosten eine Aufrechnung von 6856 CHF vorzunehmen. Diese Aufrechnung von 6856 CHF soll nun unabhängig davon gelten, ob der Wert des Geschäftsfahrzeugs 70 000 CHF oder 40 000 CHF (ohne MWST) beträgt. Aufseiten des Arbeitgebers werden die geschäftlich begründeten Fahrkosten je nach Fahrzeugkategorie jedoch unterschiedlich ausfallen. Diese Behandlung ist nicht «gleich».

- Die mit FABI eingeführte Begrenzung des Fahrkostenabzugs gilt für unselbständig Erwerbende. Für selbständig Erwerbende gibt es, aus welchen Gründen auch immer, keine Fahrkostenbegrenzung. Die beabsichtigte Aufrechnung bei den unselbständig Erwerbenden infolge der Fahrkostenbegrenzung führt damit zu einer Ungleichbehandlung zwischen den selbständig Erwerbenden einerseits und den unselbständig Erwerbenden andererseits.

- Gemäss Art. 33 Abs. 1 Bst. g DBG ist der Abzug für die Kollektivkrankentaggeldversicherung auf 1700 CHF begrenzt. Weil dieser Versicherungsabzug zudem den Abzug der Krankenkassenprämien und der Sparzinsen umfasst, geht die Abzugsmöglichkeit für die Krankentaggeldversicherung aufseiten des unselbständig erwerbenden Steuerpflichtigen meist ins Leere, weil der Abzug bereits in vielen Fällen durch die Krankenkassenprämien und die Zinsen konsumiert ist. Falls die Krankentaggeldversicherungsprämien vom Arbeitgeber übernommen werden, sieht Rz. 37 der Wegleitung für das Ausfüllen des NLA vor, dass keine Deklaration auf dem NLA zu erfolgen hat. Obwohl es eine Abzugsbegrenzung für die unselbständig Erwerbenden gibt, ist die Gehaltsnebenleistung in Form der Übernahme der Versicherungsprämie durch den Arbeitgeber steuerfrei.

- In Rz. 72 der Wegleitung für das Ausfüllen des NLA sind diverse Leistungen des Arbeitgebers aufgezählt, bei welchen aus Vereinfachungsgründen auf eine Deklaration im Lohnausweis und damit auf eine Besteuerung verzichtet wird. Dies ist, insbesondere aus verfahrensökonomischen Überlegungen, zu begrüssen. Im Lichte dieser Praxis ist die Aufrechnung von Fahrwegkosten aus steuersystematischen Überlegungen etwas Zufälliges.

- Eine weitere Ungleichbehandlung wird bereits in der heutigen Praxis in Kauf genommen, indem der Privatanteil von 9,6 % des Fahrzeugwertes unabhängig von der Anzahl der privat gefahrenen Kilometer gilt. Wenn die Pauschalvariante für die Steuerpflichtigen nachteilig ist, so haben sie immerhin die Möglichkeit, die privat gefahrenen Kilometer effektiv mittels Bordbuch zu erfassen. Um den Deklarations- und Veranlagungsaufwand nicht unnötig zu steigern, kann es jedoch weder im Interesse der Steuerpflichtigen noch der Steuerbehörde liegen, wenn die Steuerpflichtigen vermehrt für die Erfassung der privat gefahrenen Kilometer auf die Variante Bordbuch ausweichen, weil die Pauschalvariante im entsprechenden Fall nachteilig ist.

Für Zwecke der Kantons- und Gemeindesteuern hängt die Höhe der Aufrechnungen davon ab, ob im kantonalen Recht ebenfalls eine Abzugsbegrenzung gegeben ist, und wenn ja, in welcher Höhe.

Nach Art. 84 DBG wird die Quellensteuer von den Bruttoeinkünften berechnet. Steuerbar sind alle Einkünfte aus Arbeitsverhältnis, einschliesslich der Nebeneinkünfte wie Entschädigungen für Sonderleistungen, Provisionen, Zulagen, Dienstalters- und Jubiläumsgeschenke, Gratifikationen, Trinkgelder, Tantiemen, geldwerte Vorteile aus Mitarbeiterbeteiligungen und andere geldwerte Vorteile sowie Ersatzeinkünfte wie Taggelder aus Kranken- und Unfallversicherung und Arbeitslosenversicherung.

Sofern die Steuerbehörden die beabsichtigte Aufrechnung von Arbeitswegkosten umsetzen, so wird der Arbeitgeber bei quellensteuerpflichtigen Arbeitnehmern mit einem Geschäftsauto wohl nicht umhin kommen, die teilweise Aufrechnung der Arbeitswegkosten auch mit der Quellensteuer abzurechnen. Nimmt der Arbeitgeber die Aufrechnung hingegen nicht vor, so kann er mit einem Steuerhinterziehungsverfahrens nach Art. 175 DBG konfrontiert werden. Weitere Diskussionen dürften sich bei beantragten Tarifkorrekturen ergeben.

Gemäss den letzten Verlautbarungen der Schweizerischen Steuerkonferenz sollte die Aufrechnung der Arbeitswegkosten keine Sozialversicherungsfolgen haben. Die Aufrechnung erfolgt nicht über den NLA, sondern wird im Veranlagungsverfahren mittels Aufrechnung des steuerbaren Einkommens vorgenommen.

Mit der Aufrechnung der Arbeitswegkosten im Veranlagungsverfahren beabsichtigt man u.a. eine Entlastung der Wirtschaft, indem sich die Arbeitgeber nicht über eine Deklaration im NLA mit der Aufrechnung der Arbeitswegkosten beschäftigen müssen. Dieses Vorhaben kann jedoch nicht in allen Fällen durchgesetzt werden:

- Wie vorstehend in Punkt 5.3 dargelegt wurde, stehen die Arbeitgeber bei quellenbesteuerten Arbeitnehmern in der Pflicht, die aufzurechnenden Fahrwegkosten mit der Quellensteuer abzurechnen.

- Bei Steuerpflichtigen, welche teilweise direkt von zu Hause aus zu den Kunden fahren, weil der Umweg über den Arbeitsort länger dauern würde, muss diesen Umständen Rechnung getragen werden. Es wird sich weisen, welche Bescheinigungspflichten den Arbeitgeber treffen werden.

- Wenn ein Steuerpflichtiger zu Hause arbeitet («Home Office»), so wird er an diesem Tag keinen Fahrweg haben, was vom Arbeitgeber zu bescheinigen sein wird. Ansonsten erfährt der Steuerpflichtige eine Aufrechnung des Arbeitswegs, obwohl er einen solchen gar nicht hatte.

Diese Beispiele zeigen, dass eine vollständige Entlastung der Arbeitgeber nicht erreicht werden kann.

Von der Fahrkostenbegrenzung bzw. der steuerlich beabsichtigten Aufrechnung sollten nicht nur Steuerpflichtige mit einem Geschäftsfahrzeug betroffen sein, sondern auch solche, denen aus geschäftlichen Gründen vom Arbeitgeber ein Generalabonnement abgegeben wird. Was die Aufrechnung der Arbeitswegkosten anbelangt, so gibt es auf den ersten Blick zwei Varianten:

- Es erfolgt eine Aufrechnung in der Differenz zwischen den Kosten für das Generalabonnement und der Abzugslimite von 3000 CHF. Heute kostet ein Generalabonnement der 2. Klasse 3655 CHF, womit es für Zwecke der direkten Bundessteuer zu einer Aufrechnung von 655 CHF beim steuerbaren Einkommen kommen wird. Geht man von einer durchschnittlichen Steuerbelastung von 20 % aus, so resultiert eine steuerliche Mehrbelastung von rund 130 CHF. Wird dem Arbeitnehmer hingegen ein Generalabonnement der 1. Klasse abgegeben, welches heute rund 5970 CHF kostet, so wird bei der direkten Bundessteuer eine Aufrechnung von 2970 CHF vorzunehmen sein. Geht man wieder von einer Steuerbelastung von 20 % aus, so wird sich die steuerliche Mehrbelastung im Bereich von 600 CHF bewegen.

- Es werden die Kosten für das Zurücklegen des Arbeitswegs ermittelt, und danach wird geprüft, ob diese über 3000 CHF liegen. Eine Aufrechnung wird jedoch nur in der Differenz zwischen den Kosten für das Generalabonnement und der Abzugslimite von 3000 CHF erfolgen, weil bei langen Distanzen davon auszugehen ist, dass ein Generalabonnement bezogen wird. Dann gilt es noch festzustellen, ob auf die Kosten eines Generalabonnements der 1. oder 2. Klasse abzustellen ist.

Sofern eine Aufrechnung der Arbeitswegkosten bei Inhabern eines vom Arbeitgeber zur Verfügung gestellten Generalabonnements umgesetzt werden sollte, so hat dies etwas Groteskes. FABI will den Umstieg auf den öffentlichen Verkehr fördern, «bestraft» jedoch jene, die den öffentlichen Verkehr nutzen. Wird auf die Aufrechnung hingegen verzichtet, so wird dies Diskussionen in Richtung von Ungleichbehandlungen von Steuerpflichtigen geben.

FABI wird bei unselbständig Erwerbenden zu merklichen Steuererhöhungen führen. Ob die Zustimmung zu FABI bei Kenntnis der detaillierten Steuerfolgen des Stimmvolks im gleichen Masse erfolgt wäre, sei dahingestellt.

Die von der Schweizerischen Steuerkonferenz ins Auge gefasste Korrektur infolge der Begrenzung der Arbeitswegkosten wird zu weiteren Steuererhöhungen führen. Einerseits werden damit unter Umständen gewisse Ungleichbehandlungen vermieden werden können. Andererseits werden jedoch neue Ungleichbehandlungen geschaffen. Ferner wird der administrative Aufwand bei den Arbeitgebern, den Steuerpflichtigen und den Steuerbehörden zunehmen. Der fromme Wunsch nach einer Vereinheitlichung des Steuersystems wird weiter in den Hintergrund rücken.

- Erläuterungen des Bundesrats zur Volksabstimmung vom 9.2.2014, http://www.bk.admin.ch/themen/pore/va/20140209/index.html?lang=de.

- Erläuterungen des Bundesrats zur Volksabstimmung vom 9.2.2014, http://www.bk.admin.ch/themen/pore/va/20140209/index.html?lang=de.

- Weitere Informationen unter http://www.ow.ch/de/aktuelles/aktuellesinformationen/welcome.php?action=showinfo&info_id=23467&ls=0&sq=&kategorie_id=&date_from=&date_to=.

- http://www.regiosuisse.ch/regionalpolitik.

- Kommentar zum Schweizerischen Steuerrecht, Band I/2a, Bundesgesetz über die direkte Bundessteuer (DBG)Art. 1 – 82, 2. Aufl., Basel 2008, N 22 zu Art. 16 und N 4 ff. zu Art. 25.

- Rz. 21 ff. Wegleitung zum Ausfüllen des NLA.