Die Tax Compliance von grenzüberschreitenden Mitarbeitereinsätzen ist für die Arbeitgeber und die Arbeitnehmer eine komplexe Angelegenheit. Im folgenden Beitrag stellt die Autorin den Umfang der Steuerpflicht und die Verfahrenspflichten der Arbeitgeber und Arbeitnehmer dar.

Seit dem 1. Januar 2016 ist die neue Expatriate-Verordnung in Kraft. Gleichzeitig wurde die Wegleitung zum Lohnausweis angepasst. Diese Regelungen tragen zu einem einheitlicheren Vorgehen bei der Besteuerung von unselbständig erwerbenden Personen bei, die grenzüberschreitend tätig sind. Zudem sind Neuerungen im Quellensteuerverfahren geplant, welche die Ungleichbehandlung von grenzüberschreitend tätigen Arbeitnehmern beseitigen sollen. Dennoch ist und bleibt die grenzüberschreitende Erwerbstätigkeit von Mitarbeitern ein komplexes Thema, bei dem regelmässig individueller Beratungsbedarf besteht. Einerseits haben die Arbeitgeber im Steuerverfahren gewisse Pflichten zu erfüllen. Andererseits gilt es, die Steuerpflicht der Arbeitnehmer zu bestimmen und sie auf ihre Verfahrenspflichten und Mitwirkungspflichten hinzuweisen.

Zunächst ist bei einer Entsendung die Frage zu klären, ob für den Expatriate in der Schweiz eine Steuerpflicht besteht. Eine unbeschränkte Steuerpflicht wird regelmässig mit der persönlichen Zugehörigkeit in der Schweiz begründet. Dies bedeutet, dass die Person in der Schweiz steuerrechtlichen Wohnsitz oder Aufenthalt haben muss. Dies ist in Artikel 3 des Bundesgesetzes über die direkte Bundessteuer (DBG) geregelt. Einen steuerrechtlichen Wohnsitz in der Schweiz begründet eine natürliche Person mit der Absicht dauernden Verbleibens in der Schweiz. Die Absicht dauernden Verbleibens kann auch im Rahmen einer vorübergehenden Entsendung ab einer Dauer von einem Jahr oder spätestens nach zwei Jahren gegeben sein. Von steuerrechtlichem Aufenthalt spricht man bei mindestens 30 Tagen Aufenthalt in der Schweiz mit Erwerbstätigkeit. Wird eine unbeschränkte Steuerpflicht in der Schweiz begründet, erstreckt sich die Steuerpflicht grundsätzlich auf das weltweite Einkommen und Vermögen.

Eine Entsendung ist die vorübergehende Versetzung eines Mitarbeiters in einen anderen Staat, damit die Person dort bestimmte Aufgaben im Rahmen ihres Arbeitsverhältnisses wahrnimmt. Da solche Einsätze oft mit hohen Kosten verbunden sind, soll die Expatriate-Verordnung (ExpaV) mit speziellen Abzügen von Berufskosten diese hohen Kosten zumindest teilweise mildern.

Seit dem 1. Januar 2016 ist die neue Expatriate-Verordnung in Kraft, welche im Gegensatz zur vorherigen ExpaV Einschränkungen bei der Abziehbarkeit von besonderen Berufskosten vorsieht. Generell gelten als Expatriates nach Art. 1 ExpaV nach wie vor leitende Angestellte sowie Spezialistinnen und Spezialisten mit besonderer beruflicher Qualifikation, die von ihrem ausländischen Arbeitgeber vorübergehend in die Schweiz entsandt werden. Die Expatriate-Verordnung war und ist nur für sogenannte «Inbound-Fälle» anwendbar, also Personen die von ihrem ausländischen Arbeitgeber in die Schweiz entsandt werden. Früher war die Expatriate-Verordnung auch für im Ausland als selbständig erwerbend geltende Spezialistinnen und Spezialisten anwendbar, die zur Erledigung einer befristeten Aufgabe in der Schweiz als Arbeitnehmende tätig wurden. Neu gilt die ExpaV nur noch für unselbständig Erwerbende.

Bei den doppelten Wohnkosten ist ein abzugsbeschränkender Einschub ergänzt worden. Neu sind gemäss Art. 2 Abs. 1 und 2 lit. b ExpaV Wohnkosten von entsandten Mitarbeitern für die Wohnung in der Schweiz nur noch abzugsfähig, wenn eine Wohnung im Ausland für den Eigengebrauch ständig beibehalten wird. Vermietet somit der Entsandte seine Wohnung oder das Haus im Heimatstaat, kann er ab Steuerperiode 2016 neu keinen Abzug für doppelte Wohnungskosten mehr geltend machen. Die Festlegung der maximalen Höhe des Abzugs der doppelten Wohnungskosten obliegt weiterhin den Kantonen. Dabei sind die Abzüge des Wohnsitzkantons des Mitarbeiters anzuwenden und gegebenenfalls abzuklären.

Die abzugsfähigen Reisekosten zwischen dem ausländischen Wohnsitz und der Schweiz wurden vom Wortlaut her ebenfalls auf die notwendigen Kosten beschränkt. Auch die Kosten für den Umzug können gemäss Art. 2 Abs. 2 lit. a ExpaV nur noch dann abgezogen werden, wenn sie in direktem Zusammenhang mit dem Umzug in die Schweiz stehen.

Die Kosten für privaten Schulunterricht sind gemäss Art. 2 Abs. 2 lit. c ExpaV nur noch für minderjährige, fremdsprachige Kinder an einer fremdsprachigen Privatschule abziehbar, sofern die öffentlichen Schulen keinen Unterricht in deren Landessprache anbieten. Für deutschsprachige Kinder eines Entsandten sind demnach keine Schulkosten im Rahmen der ExpaV abzugsfähig, auch wenn sie statt der öffentlichen eine internationale Schule besuchen.

Somit wird in der neuen Expatriate-Verordnung hinsichtlich der Abzüge der besonderen Berufskosten vollzogen, was viele Kantone in der Praxis bereits seit Längerem umgesetzt haben. Eine weitere Einschränkung wurde in Bezug auf die Expatriate-Pauschale eingeführt. Gemäss Art. 4 ExpaV kann der Pauschalabzug von monatlich 1500 Franken nur noch in Abzug gebracht werden, wenn ein Anspruch auf Abzug der Wohnkosten besteht. Wird die ausländische Wohnstätte somit vermietet, kann auch kein Pauschalabzug mehr erfolgen.

Die Personengruppe der internationalen Wochenaufenthalter spielt in der Praxis eine immer wichtigere Rolle. Immer häufiger sind die Familien der Entsandten nicht mehr bereit, in das Beschäftigungsland mitzuziehen. Daher entstehen immer öfter Konstellationen, in denen der Entsandte oder lokal in der Schweiz angestellte Mitarbeiter unter der Woche im Gastland bzw. im Arbeitsstaat arbeitet und am Wochenende zur Familie ins Heimatland zurückkehrt.

Die Ansässigkeit im internationalen Steuerrecht definiert sich nach dem Mittelpunkt der Lebensinteressen. Dieser befindet sich bei verheirateten Steuerpflichtigen üblicherweise am Familienort, da die persönlichen Beziehungen stärker gewichtet werden als die wirtschaftlichen. Die Wochenaufenthalter behalten somit ihren steuerrechtlichen Wohnsitz im Heimatland grundsätzlich bei.

In der Folge besteht in der Schweiz lediglich eine beschränkte Steuerpflicht aufgrund der hiesigen Erwerbstätigkeit. Diese ist in Art. 5 Abs. 1 lit. a DBG geregelt. In diesem Artikel sind Anknüpfungstatbestände für natürliche Personen ohne steuerrechtlichen Wohnsitz oder Aufenthalt in der Schweiz geregelt, die in der Schweiz eine Quellensteuerpflicht im Sinne von Art. 91 DBG begründen. Als Arbeitnehmer ohne steuerrechtlichen Wohnsitz kommen Grenzgänger, Kurzaufenthalter und die internationalen Wochenaufenthalter infrage.

Bei Entsendungen aus den und in die Nachbarstaaten der Schweiz sind die Doppelbesteuerungsabkommen hinsichtlich der Grenzgängerregelungen zu prüfen. Zudem gibt es zusätzliche bilaterale Abkommen, welche ebenfalls zu berücksichtigen sind.

Grenzgänger kehren üblicherweise täglich in ihr Heimatland zurück und halten sich nur aufgrund der Arbeitstätigkeit im Gastland auf. Oft werden die Besteuerungsrechte zwischen den involvierten Staaten aufgeteilt. Wohnt ein Arbeitnehmer somit in einem an die Schweiz angrenzenden Staat, sind die Fälle individuell abzuklären, damit diese von Anfang an in der Lohnbuchhaltung korrekt aufgesetzt werden.

Das Vorgehen bei den Grenzgängern zeigt, dass man bei grenzüberschreitend tätigen Mitarbeitern immer auch das internationale Steuerrecht beachten muss. Die Doppelbesteuerungsabkommen können als übergeordnetes Staatsrecht das nationale Steuerrecht der Schweiz beschränken. Im Gegensatz dazu ist eine Ausweitung des nationalen Steuerrechts durch ein Doppelbesteuerungsabkommen nicht möglich, wenn im nationalen Recht keine Besteuerungsgrundlage gegeben ist.

Der Quellenbesteuerung unterliegt insbesondere das Einkommen aus unselbständiger Erwerbstätigkeit von ausländischen Arbeitnehmern, welche in der Schweiz steuerrechtlichen Wohnsitz oder Aufenthalt haben, aber über keine Niederlassungsbewilligung C oder die schweizerische Staatsbürgerschaft verfügen. Die Quellensteuer bei unbeschränkter Steuerpflicht ist im DBG ab Art. 83 geregelt. Da ein Entsandter vom Ausland in die Schweiz, zumindest zu Beginn seines Aufenthalts in der Schweiz, üblicherweise weder über einen schweizerischen Pass noch über eine Niederlassungsbewilligung C verfügt, wird er gemäss schweizerischem Recht quellensteuerpflichtig.

Das Quellensteuerverfahren ist ein spezielles Veranlagungsverfahren, welches insbesondere bei grenzüberschreitenden Arbeitsverhältnissen häufig vorkommt. Es handelt sich einerseits um die Regelung der Besteuerung von Zuzügern aus dem Ausland. Andererseits findet das Quellensteuerverfahren auch bei natürlichen Personen Anwendung, welche entweder nicht oder nicht mehr in der Schweiz ansässig sind.

Beim Bestehen einer Steuerpflicht in der Schweiz ist die natürliche Person grundsätzlich verpflichtet, eine Steuererklärung einzureichen. Von der Steuererklärungspflicht ausgenommen sind lediglich der Quellensteuer unterliegende steuerpflichtige Personen, sofern bei ihnen keine nachträglich ordentliche oder ergänzend ordentliche Veranlagung durchzuführen ist.

Arbeitnehmer ohne schweizerische Staatsbürgerschaft oder Niederlassungsbewilligung C, die in der Schweiz aufgrund persönlicher Zugehörigkeit unbeschränkt steuerpflichtig werden, müssen zusätzlich zur abgelieferten Quellensteuer eine Steuererklärung einreichen, sofern das Jahreseinkommen den Betrag von 120 000 Franken übersteigt. Bei unterjährigen Fällen werden die regelmässigen Einkünfte für die Bestimmung dieser Bruttolohngrenze auf zwölf Monate hochgerechnet.

Bei beschränkt steuerpflichtigen Personen ist eine nachträglich ordentliche Veranlagung ausgeschlossen. Auf Bundesebene sind zwar zurzeit Bestrebungen im Gange, diese Ungleichbehandlung im Vergleich mit den unbeschränkt Steuerpflichtigen zu eliminieren. Quasi-Ansässigen soll zukünftig ebenfalls die Möglichkeit offenstehen, eine nachträglich ordentliche Steuererklärung einzureichen. Die konkrete Umsetzung dieser Anpassung ist zurzeit aber noch nicht absehbar.

Für internationale Wochenaufenthalter ist es zwar zurzeit nicht möglich, eine nachträglich ordentliche Steuererklärung einzureichen. Sie haben jedoch die Möglichkeit, zusätzliche Abzüge im Rahmen einer Neuveranlagung der Quellensteuer geltend zu machen. In den Quellensteuertarifen sind gewisse Standardabzüge bereits inbegriffen. Jedoch können internationale Wochenaufenthalter spezielle zusätzliche Abzüge beantragen, die ebenfalls in der Expatriate-Verordnung geregelt sind, falls der Wochenaufenthalter den Status eines Expatriates innehat. Ansonsten gelten bei der direkten Bundessteuer die Abzüge gemäss Berufskostenverordnung sowie die kantonalen Gesetze und Richtlinien. Gilt ein Wochenaufenthalter als Expatriate, gehören dazu gemäss Art. 2 Abs. 1 lit. b ExpaV die notwendigen Wohnkosten für die Unterkunft in der Schweiz. Diese werden jedoch grundsätzlich auf die Kosten für ein Zimmer beschränkt. Zusätzlich können höchstens noch Verpflegungsmehrkosten von 3200 Franken für das Abendessen geltend gemacht werden, wenn die Kosten für die Küche nicht schon beim Abzug der doppelten Wohnkosten berücksichtigt sind.

Auch für die wöchentliche Rückreise zur Familie können gemäss Art. 2 Abs. 1 lit. a ExpaV die notwendigen Kosten geltend gemacht werden. Die Steuerbehörden lassen hier in der Praxis nur die Kosten für die kostengünstigste Reisevariante zu. Dafür werden häufig die Kosten für Billigflüge für die Reise in den Heimatstaat und die öffentlichen Verkehrsmittel für die Reise zum Wohnort herangezogen.

Mit der ergänzend ordentlichen Veranlagung werden alle Einkünfte erfasst, die weder Erwerbs- noch Ersatzeinkünfte darstellen. Somit kann ein Entsandter, der die Einkommenslimite von 120 000 Franken nicht erreicht, dennoch verpflichtet sein, eine Steuererklärung einzureichen. Nämlich dann, wenn seine persönlichen Einkünfte oder das Vermögen bestimmte Schwellenwerte übersteigen. Diese Schwellenwerte sind kantonal geregelt und sind individuell abzuklären.

Zusammenfassend kann somit festgehalten werden, dass üblicherweise bei unbeschränkter Steuerpflicht von grenzüberschreitend tätigen Arbeitnehmern eine Steuererklärung eingereicht werden muss. Wird der Schwellenwert von 120 000 Franken nicht erreicht und werden die Schwellenwerte des persönlichen Einkommens und Vermögens des Wohnkantons nicht überschritten, stellt die Quellensteuer die finale Steuerlast in der Schweiz dar. Gleiches gilt für die beschränkt Steuerpflichtigen. Zu erwähnen ist, dass im Rahmen einer Neuveranlagung der Quellensteuer vom Steuerpflichtigen zusätzliche Abzüge beantragt werden können, die im Quellensteuertarif nicht inbegriffen sind.

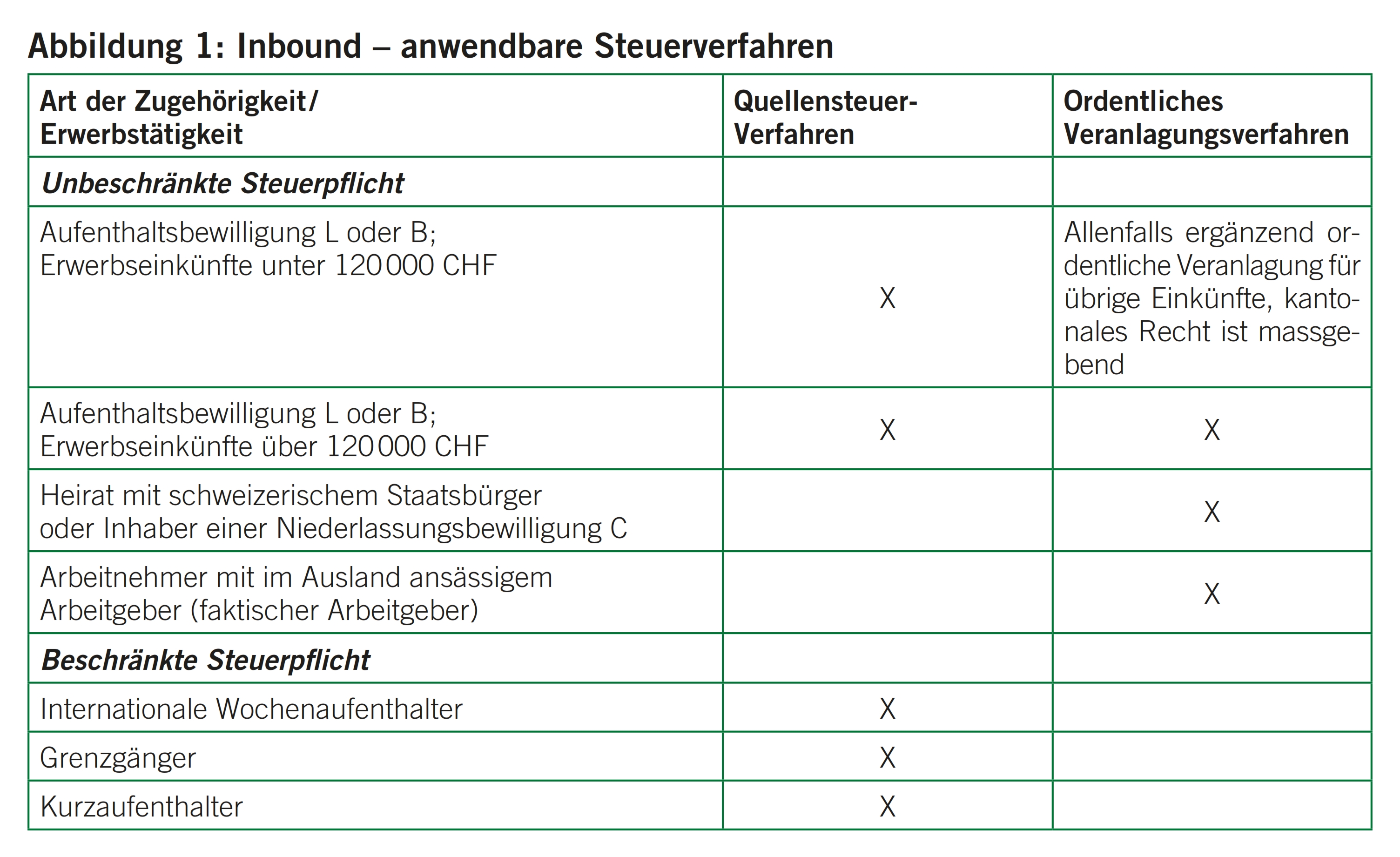

Abbildung 1 zeigt zusammenfassend das anwendbare Steuerverfahren bei der Besteuerung von unselbständig Erwerbstätigen mit Arbeitseinsätzen in der Schweiz bei beschränkter und unbeschränkter Steuerpflicht.

Wenn Mitarbeiter die Schweiz im Rahmen einer Entsendung verlassen, darf nicht ausser Acht gelassen werden, dass weiterhin ein Grundarbeitsverhältnis mit der schweizerischen Gesellschaft besteht und damit allenfalls weiterhin Verfahrenspflichten im Steuerbereich bestehen.

Wird der Wohnsitz in der Schweiz beibehalten, beispielsweise aufgrund des Verbleibs der Familie des Entsandten in der Schweiz, ist weiterhin eine ordentliche Steuererklärung in der Schweiz einzureichen. Auch Grenzgänger bleiben üblicherweise in der Schweiz ordentlich steuerpflichtig.

Liegenschaftsbesitzer in der Schweiz begründen auch bei Wohnsitz im Ausland in der Schweiz weiterhin eine beschränkte Steuerpflicht. Auch bei lediglich beschränkter Steuerpflicht ist in der Schweiz grundsätzlich eine vollständige Steuererklärung unter Berücksichtigung des weltweiten Einkommens und Vermögens einzureichen. Besteuert werden aber in einem solchen Fall nur die Erträge und das Vermögen aus der schweizerischen Liegenschaft. Die übrigen Einkünfte und Vermögen werden nur für die Bestimmung des Steuersatzes herangezogen.

Zudem erhalten Entsandte oft noch Nachtragszahlungen, die sich auf die frühere Erwerbstätigkeit in der Schweiz beziehen. Dies kann insbesondere für Bonuszahlungen, Mitarbeiterbeteiligungen oder Abgangsentschädigungen zutreffen. Da grundsätzlich nach erfolgtem Wegzug und Abmeldung aus der Schweiz keine ordentliche Steuerpflicht mehr besteht, sind solche Nachtragszahlungen mit der Quellensteuer zu belasten. Diese Quellensteuer stellt die finale Steuerlast auf den Nachtragszahlungen dar. Dies ist auch der Fall, wenn weiterhin eine Steuererklärung aufgrund von Liegenschaftsbesitz in der Schweiz eingereicht wird. Auch in diesem Fall sind die auf die Schweiz bezogenen Erwerbseinkünfte mit der Quellensteuer zu erfassen, da mit der Steuererklärung nur die Einkünfte und das Vermögen aus der schweizerischen Liegenschaft erfasst werden. Die Nachtragszahlungen werden in der ordentlichen Steuererklärung aufgrund von Liegenschaftsbesitz lediglich zur Steuersatzbestimmung herangezogen.

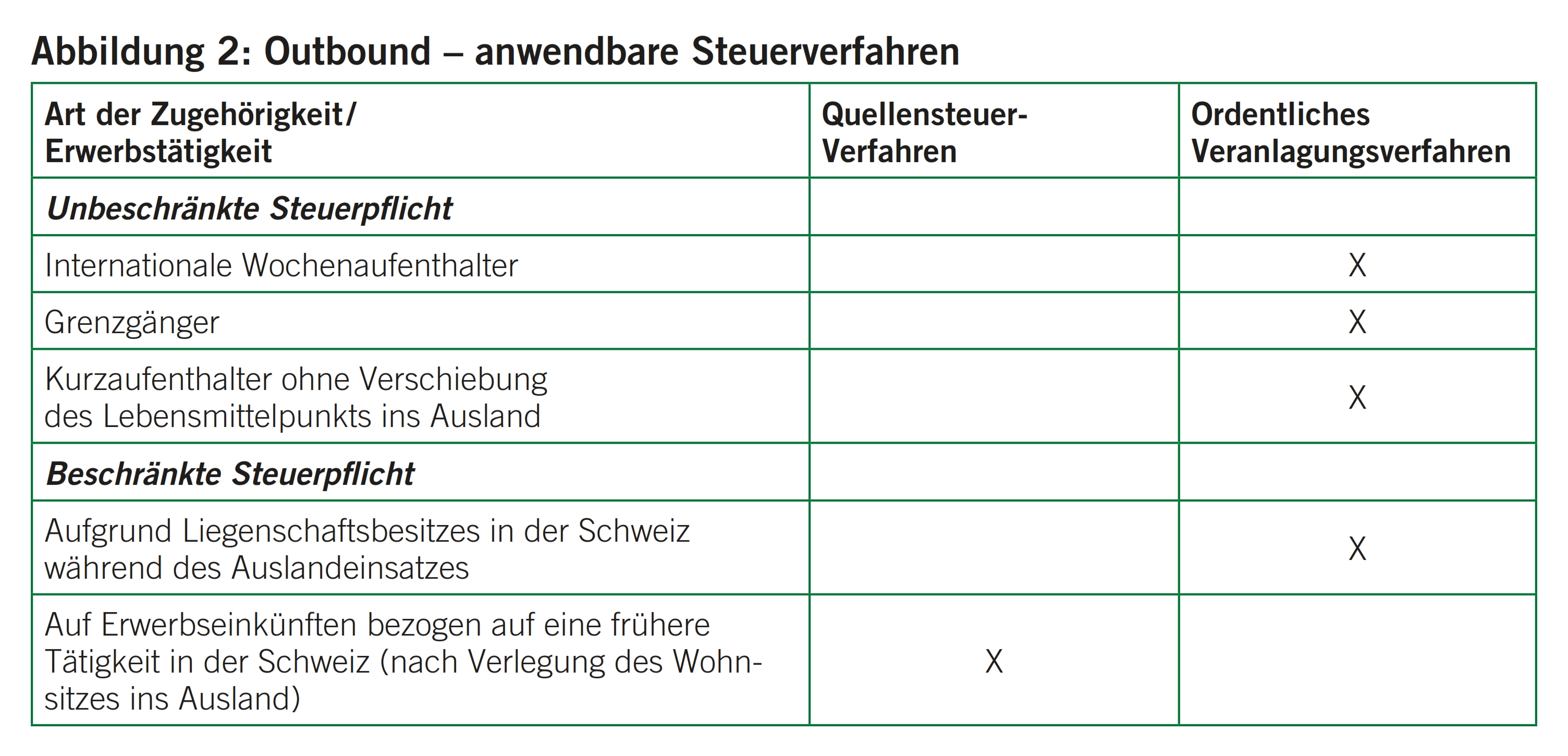

Abbildung 2 zeigt das anwendbare Steuerverfahren bei Arbeitseinsätzen im Ausland.

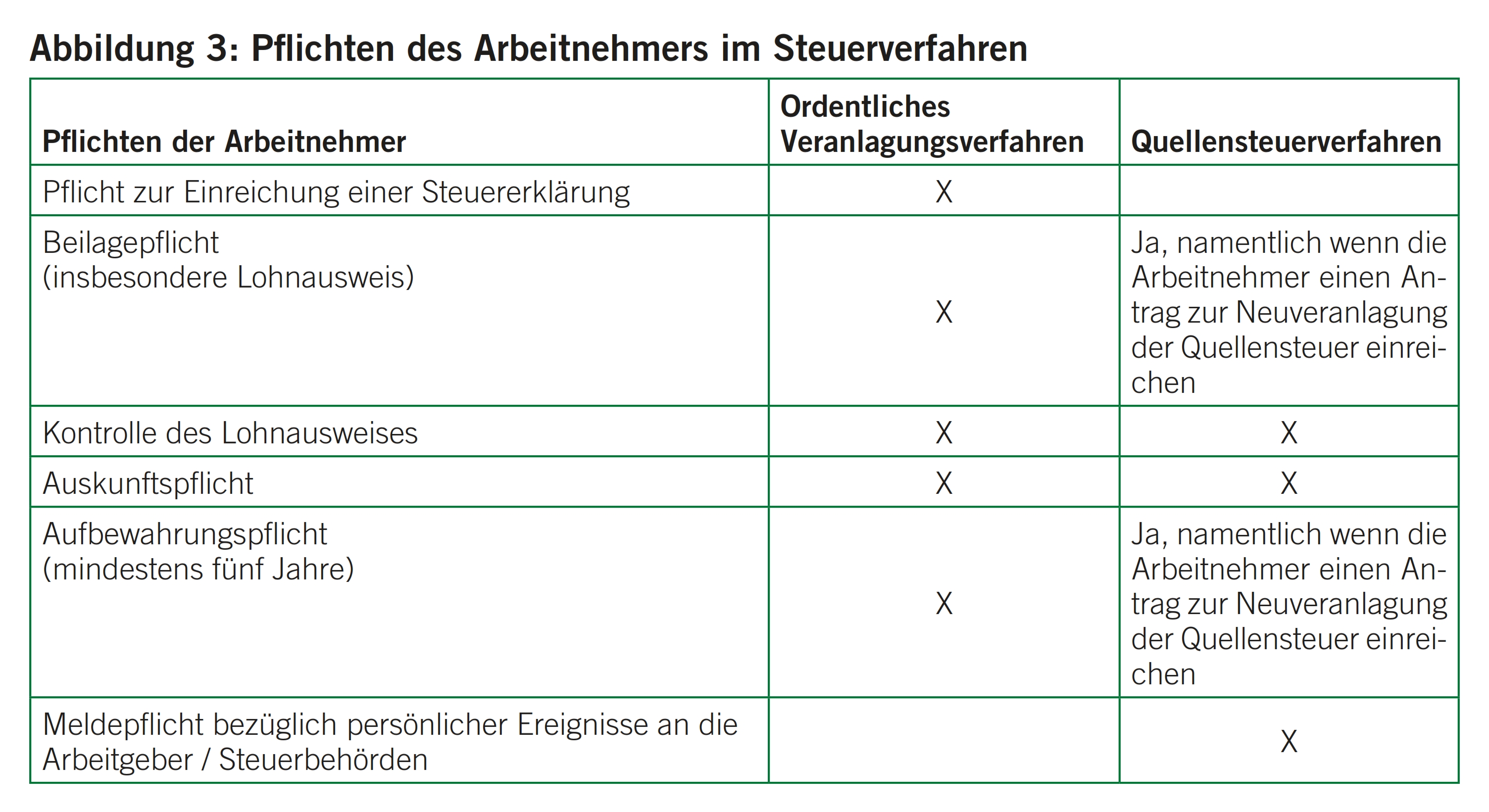

Die Pflichten des Arbeitnehmers im Steuerverfahren sind umfangreich. Zu den wichtigsten Pflichten des Arbeitnehmers gehören das Einreichen der Steuererklärung, die Beilagepflicht, die Auskunfts- sowie die Aufbewahrungspflicht. Im Quellensteuerverfahren ist es zudem nötig, den Arbeitnehmer darüber aufzuklären, dass er dem Arbeitgeber wesentliche Änderungen der persönlichen Verhältnisse wie zum Beispiel Heirat oder Geburt eines Kindes mitzuteilen hat.

Gerade bei Neuzuzügen von Personen, die sich erstmals in der Schweiz aufhalten und mit dem schweizerischen Steuersystem nicht vertraut sind, sollte eine detaillierte Aufklärung über die Pflichten seitens der Arbeitgeber oder einer beauftragten Drittpartei erfolgen. Dies ist zu empfehlen, da oft Sprachbarrieren bestehen. Dadurch können Verständnisprobleme hinsichtlich der Verfahrenspflichten auftreten, welche für beide Seiten unangenehme Folgen haben können.

Nach dem Abschluss des grenzüberschreitenden Arbeitsvertrags haben die Arbeitnehmer ihre Pflichten im Steuerverfahren abzuklären und zu erfüllen. Diese sind in Abbildung 3 zusammengefasst.

Diese Aufstellung zeigt, dass die Mitwirkungspflichten für die Arbeitnehmer im ordentlichen Veranlagungsverfahren umfassend sind. Die Arbeitnehmer müssen daher ihre Mitwirkungspflichten kennen, um sich korrekt verhalten zu können.

Namentlich sollten die Arbeitnehmer auf die Pflicht zur Einreichung einer Steuererklärung hingewiesen werden, falls eine Steuererklärung nötig ist. Ist dies der Fall, sollten die Arbeitnehmer darauf hingewiesen werden, dass im gemischten Veranlagungsverfahren Auflagen seitens der Steuerbehörden fristgerecht beantwortet werden müssen. Zudem sind die Arbeitnehmer auch auf allfällige Straffolgen bei Verletzung ihrer Mitwirkungspflichten hinzuweisen. Im Sinne der Tax Compliance der Arbeitnehmer ist das Aufsetzen eines Informationsprozesses beim Arbeitgeber dringend zu empfehlen.

Der Arbeitgeber hat hinsichtlich der Besteuerung von Expatriates in der Schweiz zwei Hauptverpflichtungen. Es handelt sich dabei einerseits um den Einbehalt der Quellensteuer vom Arbeitnehmer und deren Ablieferung an die Steuerbehörden. Andererseits ist ein schweizerischer Arbeitgeber dazu verpflichtet, seinen Arbeitnehmern einen Lohnausweis auszustellen.

Die Quellensteuer hat bei der Besteuerung von ausländischen Arbeitnehmern eine Sicherungsfunktion, falls sich der Mitarbeiter nur vorübergehend in der Schweiz aufhält. Der Schuldner der steuerbaren Leistung ist bei Erwerbseinkünften der Arbeitgeber. Er nimmt somit eine zentrale Rolle im Quellensteuerverfahren ein. Er haftet unter anderem für eine allfällig fälschlicherweise nicht einbehaltene und abgeführte Quellensteuer. Bei Entsendungen ist dies deshalb kritisch, weil Fehler oft erst im Nachhinein festgestellt werden und die ehemaligen Expatriates bis dahin allenfalls den Arbeitgeber gewechselt und die Schweiz verlassen haben. Falls der Arbeitgeber die Steuer nicht auf den Mitarbeiter überwälzen kann, bleibt die zusätzliche Quellensteuerlast an ihm haften.

Der Arbeitgeber haftet als Schuldner der steuerbaren Leistung für die korrekte Erhebung und Entrichtung der Quellensteuer nach den folgenden Punkten.

Der Arbeitgeber

- sorgt für die Meldung der quellenbesteuerten Person.

- nimmt den Abzug der Quellensteuer vor.

- erstellt die Quellensteuerabrechnung.

- sorgt für die Ablieferung der Quellensteuer.

- nimmt die Bereinigung allfälliger Differenzen vor (Rückerstattung von zu viel bezogener Quellensteuer oder Nachforderung von zu wenig erhobener Quellensteuer beim Arbeitnehmer).

- ist verantwortlich für die Anwendung des korrekten Tarifs.

- muss die Unterlagen zu Kontrollzwecken zehn Jahre aufbewahren.

Der Lohnausweis ist das für die Steuerveranlagung wesentliche Dokument für unselbständig Erwerbstätige und wird explizit als notwendige Beilage zur Steuererklärung in Art. 125 Abs. 1 lit. a DBG erwähnt. Bezüglich grenzüberschreitenden Sachverhalten kann festgehalten werden, dass grundsätzlich die Pflicht zur Ausstellung eines Lohnausweises besteht, falls die schweizerische Gesellschaft der faktische Arbeitgeber ist.

Für Inbound-Fälle sind alle weltweit erzielten regelmässigen und unregelmässigen Erwerbseinkünfte der relevanten Periode, üblicherweise dem Kalenderjahr, im Lohnausweis aufzuführen. Steuerlich gilt das Periodizitätsprinzip, was bedeutet, dass die Besteuerung im Zeitpunkt des Zuflusses des Erwerbseinkommens erfolgt. Der massgebende Zeitpunkt für das Reporting ist der Zeitpunkt der Auszahlung an den Arbeitnehmer bzw. der Zeitpunkt, in dem der Arbeitnehmer den rechtlichen Anspruch auf den Lohnbestandteil erworben hat.

Auch Einkünfte von Expatriates für frühere, im Ausland erbrachte Arbeitsleistungen für den gleichen Arbeitgeber, für welche der Rechtsanspruch nach Wohnsitznahme in der Schweiz entsteht, sind im Lohnausweis aufzuführen. Hier bestehen im Alltag oft Probleme, an die relevanten Daten zu gelangen. Falls ein Anteil des Erwerbseinkommens im Ausland steuerbar ist, sollte in der Ziffer 15 zum Lohnausweis dieser Auslandanteil betragsmässig ausgewiesen werden.

Für Entsandte von der Schweiz ins Ausland, die in der Schweiz nicht mehr ansässig sind, ist grundsätzlich ein Lohnausweis auszustellen, auf welchem lediglich die Einkünfte aus schweizerischer Quelle zu bestätigen sind. Diese unterliegen wie bereits erwähnt der Quellensteuer.

Durch die Einführung der neuen Expatriate-Verordnung ergaben sich auch einige Änderungen bezüglich der Deklaration von Spesen an Expatriates. Expatriate-Pauschalen sind neu unter der Ziffer 2.3 des Lohnausweises zu deklarieren. Auf die Deklaration von effektiven Expatriate-Spesen kann zudem verzichtet werden, wenn ein entsprechendes Steuerruling mit den Steuerbehörden vereinbart wurde. Liegt ein solches Ruling vor, muss in der Ziffer 15 des Lohnausweises auf das Bestehen des Steuerrulings wie folgt hingewiesen werden: «Expatriate-Ruling durch Kanton (Autokennzeichen) genehmigt am (Datum)».

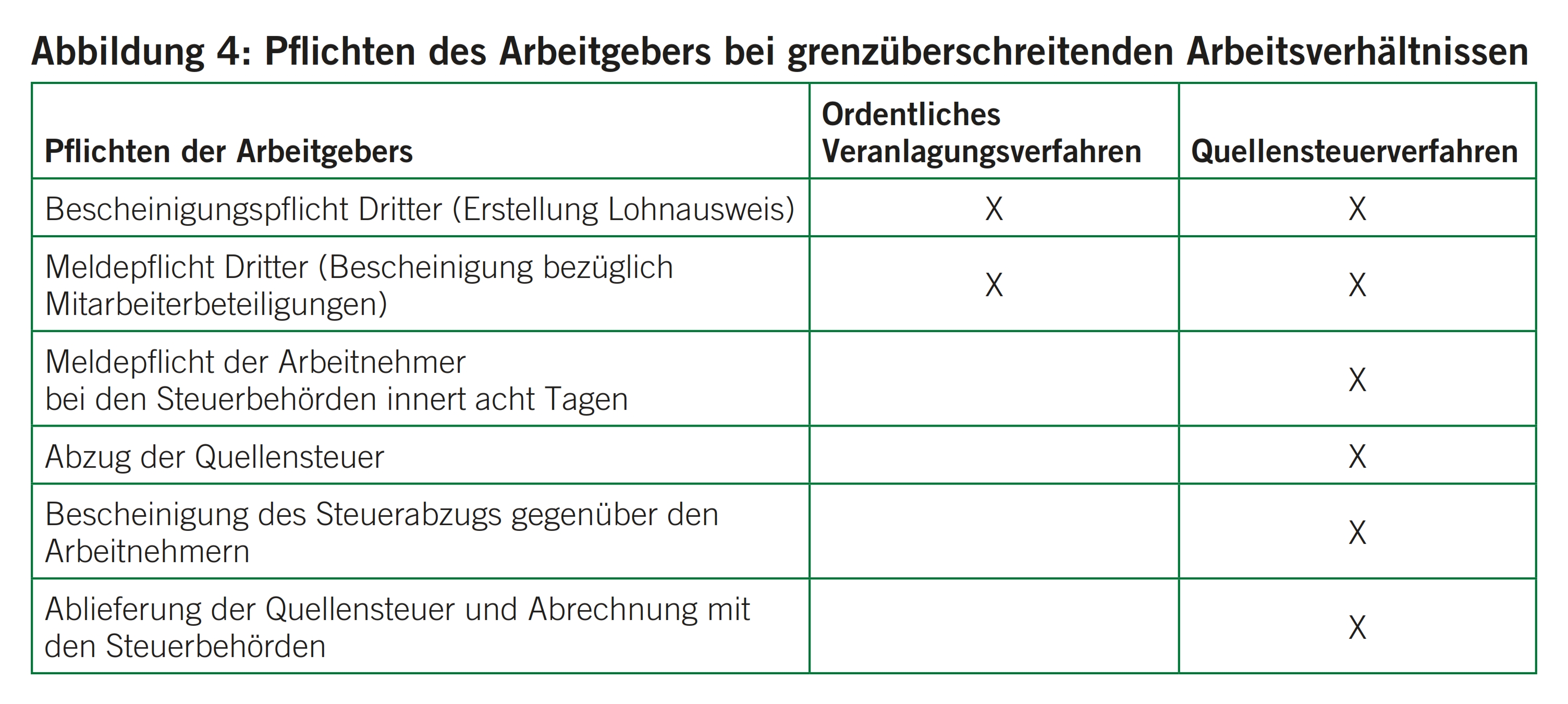

Abbildung 4 zeigt die Auflistung der Arbeitgeberpflichten bei grenzüberschreitenden Arbeitsverhältnissen.

Die Tabelle zeigt auf, dass die Arbeitgeber insbesondere im Quellensteuerverfahren umfassende Mitwirkungspflichten haben. Im ordentlichen Verfahren beschränken sich diese auf die Bescheinigungspflicht von Mitarbeiterbeteiligungen und auf das Ausstellen eines Lohnausweises.

Um die Tax Compliance bei einem grenzüberschreitenden Arbeitsverhältnis korrekt umzusetzen, ist jeder Fall individuell abzuklären. Es ist vorab der Umfang der Steuerpflicht in der Schweiz auch unter Berücksichtigung allfällig anzuwendender Doppelbesteuerungsabkommen mit dem anderen Land abzuklären. Danach sind die nötigen Schritte im Steuerverfahren zu vollziehen. Dabei sind die Verfahrenspflichten der Arbeitgeber sowie der Arbeitnehmer zu beachten. Damit die grenzüberschreitend tätigen Arbeitnehmer über ihre Verfahrenspflichten in der Schweiz genügend in Kenntnis gesetzt werden, ist dem Arbeitgeber das Aufsetzen eines entsprechenden Prozesses dringend zu empfehlen.