Le 9 février 2014, le peuple et les cantons ont accepté le projet de financement et d’aménagement de l’infrastructure ferroviaire (FAIF). Cette extension sera entre autres financée au moyen de la diminution de la déduction de frais de déplacement. Dans le présent document, ses auteurs présentent les changements prévus et notamment les conséquences fiscales pour les personnes concernées.

Le 9 février 2014, le peuple et les cantons ont accepté le projet de financement et d’aménagement de l’infrastructure ferroviaire (FAIF). Le FAIF doit, à l’avenir également, pouvoir disposer des moyens financiers nécessaires pour exploiter et entretenir l’infrastructure ferroviaire. Anciennement fort de 4 milliards CHF par année, le fonds d’infrastructure ferroviaire disposera de 1 milliard CHF de plus par an. Ce financement supplémentaire est notamment réalisé grâce à la limitation de la déduction des frais de déplacement à 3000 CHF dans le cadre de l’impôt fédéral direct. La réduction de la déduction des frais de déplacement vise aussi à endiguer la tendance aux trajets de plus en plus longs entre le domicile et le lieu de travail.1

Le Conseil fédéral a proposé 3,5 milliards CHF pour la première étape d’aménagement de l’infrastructure ferroviaire. Afin de répondre à tous les souhaits régionaux, le parlement fédéral a révisé à la hausse le volume d’investissement pour la première étape à 6,4 milliards CHF, ce qui a engendré des besoins financiers supplémentaires. Le Parlement a donc décidé entre autres de réduire la déduction des frais de déplacement pour l’impôt fédéral direct. Une minorité parlementaire souhaitait même supprimer entièrement cette déduction. La majorité du parlement a baissé la déduction des frais de déplacement à 3000 CHF. En limitant le montant à 3000 CHF, le Parlement souhaitait garantir que les frais d’abonnements communautaires régionaux et d’un abonnement général en 2e classe restent la plupart du temps déductibles. Dans les explications concernant la votation, le Conseil fédéral exposait que grâce à la possibilité de déduire jusqu’à 3000 CHF, plus de 80 % des contribuables ne seraient pas touchés par la limitation de la déduction des frais de déplacement.2 Cette hypothèse concerne plutôt les grandes agglomérations. Dans les régions où le réseau des transports publics n’est pas très développé, la situation est différente. Tendanciellement, les contribuables doivent s’attendre à des trajets plus longs pour se rendre au travail. De plus, l’offre de transports publics laisse à désirer si bien que les trajets sont souvent effectués en voiture. Dans le cadre de la préparation de la révision partielle du droit fiscal au 1er janvier 2016, le conseil d’Etat du canton d’Obwalden a mené une enquête pour savoir combien de contribuables salariés seraient concernés par une limitation de la déduction des frais de déplacement à 3000 CHF. Quelque 75 % d’entre eux seraient touchés, autrement dit une limitation de la déduction des frais de déplacement à 3000 CHF entraînerait une hausse des impôts chez 75 % des contribuables salariés.3

A ce propos, une remarque s’impose concernant la nouvelle politique régionale (NPR). Par le biais de la NPR, la Confédération cherche à apporter son soutien aux régions agricoles et limitrophes et ainsi à contribuer à maintenir la population décentralisée en Suisse.4 Sous ces prémisses se pose la question de savoir comment comprendre la limitation de la déduction des frais de déplacement à 3000 CHF.

Du principe constitutionnel de l’imposition en fonction de la performance économique découle le principe de l’imposition du revenu global net. Selon ce principe, seul le revenu net, c’est-à-dire le revenu net de l’activité lucrative après déduction des frais d’acquisition est imposable.5 La réduction de la déduction des frais de déplacement professionnels décidée par le Parlement constitue une atteinte considérable au principe de l’imposition du revenu global net et, partant, à celui de l’imposition en fonction de la capacité économique. Les contribuables qui ne sont plus autorisés à déduire intégralement leurs frais de déplacement professionnels sont donc imposés sur une base de calcul supérieure à leur gain en termes de revenu net.

Les conséquences du FAIF et de la réduction de la déduction des frais de déplacement sont illustrées par l’exemple suivant:

Monsieur Müller, célibataire, est domicilié à Herisau (AR) et travaille chez X SA à Amriswil (TG). Il parcourt quotidiennement 64 km (2 x 32 km) en voiture pour se rendre au travail et rentrer. Jusqu’à présent, Monsieur Müller pouvait déduire 9856 CHF pour les trajets (220 jours ouvrables à 64 km = 14 080 km; 14 080 km à 0.70 CHF = 9856 CHF).

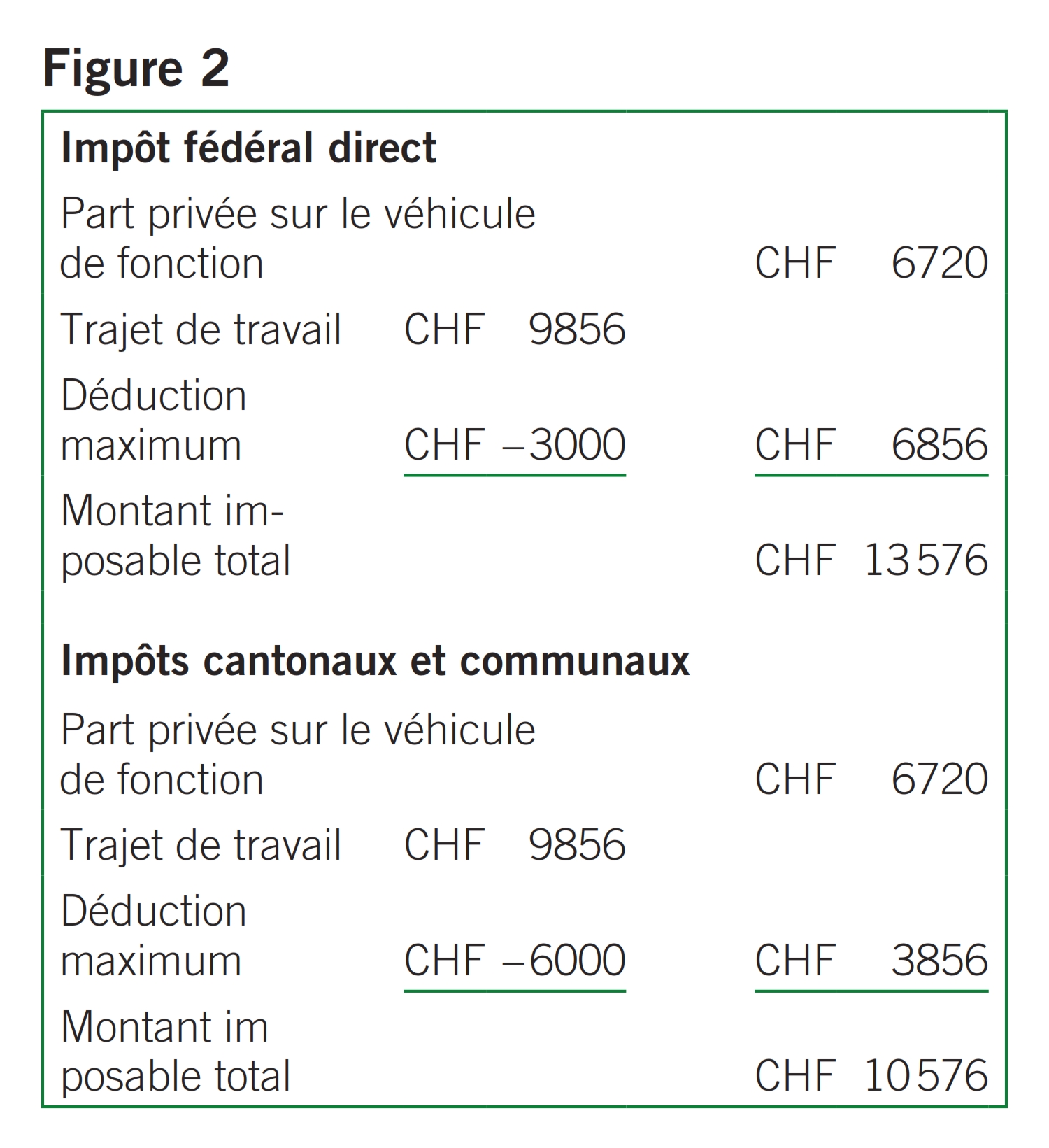

A partir du 1er janvier 2016, le montant déductible des frais de déplacement pour l’impôt fédéral direct est limité à 3000 CHF. La différence entre l’ancienne déduction de 9856 CHF et la déduction admise à l’avenir de 3000 CHF est de 6856 CHF. Le revenu imposable de Monsieur Müller pour l’impôt fédéral direct sera donc majoré de 6856 CHF à compter du 1er janvier 2016.

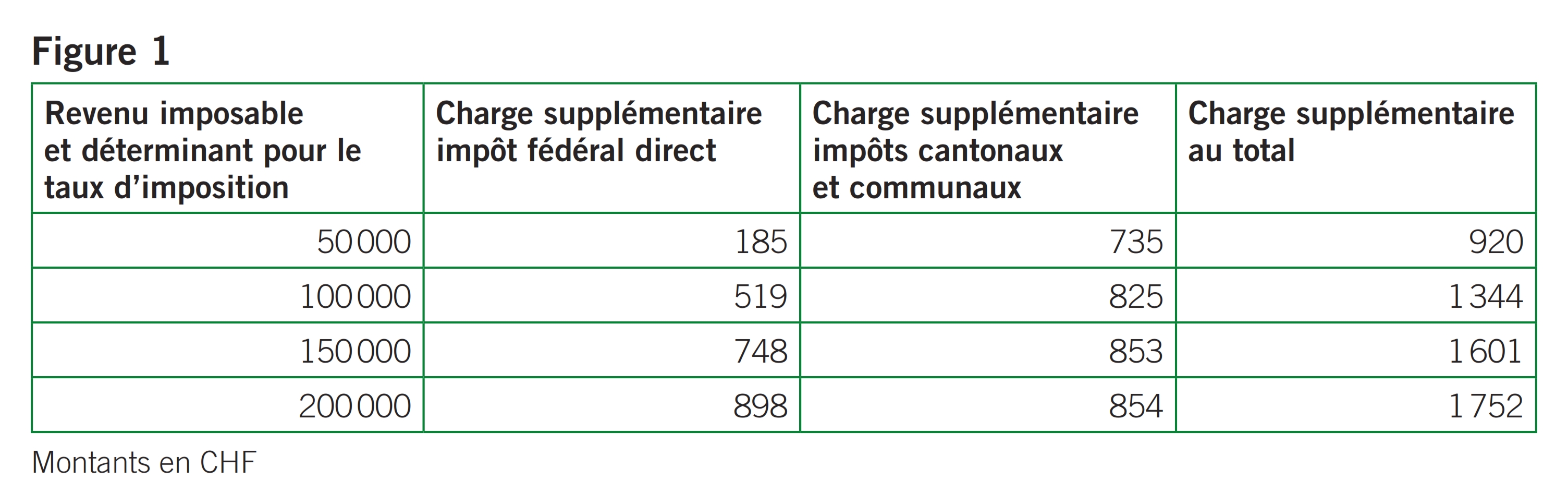

Les cantons sont libres de décider si et jusqu’à concurrence de quel montant ils souhaitent également imposer une limitation de la déduction des frais de déplacement. Le droit fiscal du canton d’Appenzell Rhodes-Extérieures prévoit dorénavant une limitation de la déduction des frais de déplacement à 6000 CHF. Il s’en suit que le revenu imposable de Monsieur Müller augmentera de 3856 CHF pour les impôts cantonaux et communaux. Suivant le revenu imposable et déterminant pour le taux d’imposition, Monsieur Müller devra s’attendre aux charges supplémentaires représentées sur la figure 1.

Les chiffres de la figure 1 montrent que même pour les revenus plus modestes, la charge supplémentaire découlant de la limitation de la déduction des frais de déplacement lié au FAIF est significative.

Lorsqu’un employeur met une voiture de service à disposition d’un collaborateur, celui-ci est en règle générale autorisé à l’utiliser aussi à titre privé. Pour l’utilisation personnelle, la part privée doit figurer sur le certificat de salaire du collaborateur concerné. Le montant de la part privée peut se déterminer selon deux méthodes. Soit les kilomètres parcourus à titre privé sont notés dans un carnet de bord et décomptés. Soit la part privée est calculée sur une base forfaitaire.

Au moment de l’introduction du nouveau certificat de salaire (NCS), le montant et / ou le pourcentage de la part privée ont fait l’objet de diverses discussions à propos de la variante du forfait. La première proposition prévoyait une part privée mensuelle de 1 % du prix d’achat (hors TVA), ce qui aurait porté la part privée annuelle à 12 % du prix d’achat de la voiture. Pour finir, les associations privées, les représentants politiques et l’administration ont réussi à se mettre d’accord sur un compromis selon lequel la part privée mensuelle était fixée à 0,8%, autrement dit à 9,6% du prix d’achat (hors TVA) par année, mais au minimum à 150 CHF par mois.6

Lors de l’introduction du NCS, la question de savoir si le contribuable se déplaçant avec une voiture de service pouvait en plus prétendre à une déduction pour le trajet professionnel privé n’a pas été réglée clairement. Les représentants économiques et les contribuables argumentaient que la part privée permettait de différencier les kilomètres effectués pour des raisons autres que professionnelles, y compris le trajet pour se rendre au travail. Si les frais de déplacement professionnel peuvent être compensés par le contribuable par la part privée, il faudrait aussi octroyer la déduction des frais de déplacement. L’administration a entre autres avancé que la prise en compte de la déduction des frais de déplacement risquait d’entraîner que le montant de la déduction soit supérieur à la part privée, ce qui ne se justifierait pas. Dans ce cas, il conviendrait de considérer la situation individuelle des contribuables, ce qui augmenterait sensiblement la charge inhérente à la taxation. A cela s’ajoute qu’il ne serait pas correct d’octroyer en plus la déduction du trajet professionnel, étant donné la part privée basse de 9,6%. La plupart des administrations fiscales n’accordent pas de déduction des frais de déplacement, et cette solution est en train de s’imposer.

Si, dans notre exemple, Monsieur Müller est souvent en déplacement professionnel et que pour cette raison, il dispose d’un véhicule de service, il peut décompter les kilomètres parcourus à titre privé en les notant dans son carnet de bord ou de manière forfaitaire. En admettant que le prix d’achat du véhicule se monte à 70 000 CHF, la part privée sera de 6720 CHF par année. A moins que Monsieur Müller ne rembourse cette somme de 6720 CHF à son employeur, la société X SA, le montant doit figurer sur le NCS en tant que prestation salariale accessoire imposable et assujettie aux assurances sociales. Monsieur Müller ne peut en outre faire valoir aucun droit à une déduction pour les frais de déplacement.

Au cas où la société X SA déplaçait son siège d’Amriswil à St-Gall, le trajet de travail de Monsieur Müller serait considérablement plus court. La distance entre Herisau et St-Gall est d’environ 15 km. En comptant un aller-retour par jour de travail et 220 jours de travail, le total est de 6600 km par année. Le déplacement de X SA à St-Gall et la diminution du trajet de travail qui en découle pour Monsieur Müller ne change rien à sa situation fiscale. Selon les règles actuellement en vigueur, Monsieur Müller peut continuer à déduire une part privée de 6720 CHF et n’est, à l’avenir non plus, autorisé à prétendre à une déduction des frais de déplacement.

Bien que dans ces deux exemples, les situations initiales soient différentes, la même qualification juridique fiscale s’applique en ce qui concerne l’imposition sur le revenu. Ce principe se justifie pour des raisons d’économie de la procédure. La procédure de taxation deviendrait beaucoup plus fastidieuse s’il fallait en plus prendre en considération différents trajets pour calculer la part privée.

La Conférence suisse des impôts constate, suite à la limitation de la déduction des frais de déplacement introduite en même temps que le FAIF, le besoin d’adapter l’imposition des contribuables bénéficiant d’un véhicule de service. L’argument est qu’avec la mise à disposition d’un véhicule, les frais de trajet sont pris en charge. Si, pour les contribuables salariés sans véhicule de fonction, la déduction des frais de déplacement est limitée à 3000 CHF afin d’alimenter l’impôt fédéral direct, il serait judicieux de procéder à une correction analogue pour les contribuables avec véhicule de fonction lorsque les frais de déplacement professionnels assurés avec le véhicule de fonction sont supérieurs à 3000 CHF. La différence entre les frais de déplacement effectifs et la limite de 3000 CHF doit être compensée au niveau du revenu imposable (pour de plus amples informations, se référer à l’article de Franziska Spreiter dans la présente édition du TREX).

Dans le cas de Monsieur Müller (domicilié à Herisau AR et travaillant à Amriswil TG), la correction proposée par la Conférence suisse des impôts aura les conséquences présentées à la figure 2.

Pour expliquer le besoin d’adaptation décrit ci-dessus, la Conférence suisse des impôts invoque l’égalité de traitement des contribuables, notamment parce que pour l’impôt fédéral direct, les contribuables salariés sans voiture de service ne peuvent faire valoir qu’une déduction de frais de déplacement de 3000 CHF au maximum. L’augmentation du revenu imposable est justifiée par une limitation des déductions possibles et le principe d’égalité. A cet égard, les réflexions suivantes s’imposent:

- Selon le principe de l’égalité fiscale, un impôt ne peut être prélevé qu’en présence d’une base légale claire. En ce qui concerne l’impôt fédéral direct, la limitation de la déduction des frais de déplacement à 3000 CHF est ancrée dans la modification de l’article 26 LIFD. On peut au moins se demander si une limitation du montant déductible est suffisante pour constituer une base d’imposition.

- Le décompte de la part privée garantit que l’employeur peut seulement déduire les frais strictement professionnels liés au véhicule des revenus imposables. Que le trajet du contribuable entre son domicile et son lieu de travail soit long ou court ou que les frais de déplacement soient limités ou illimités n’a aucune incidence sur les frais professionnels de l’employeur.

- La méthode du forfait avec un montant annuel de 9,6% ne prend en considération ni la situation personnelle du contribuable ni la longueur du trajet pour se rendre au travail. Cette méthode peut être justifiée en arguant qu’un forfait rend la procédure plus simple et, pour cette raison, n’entre pas dans les détails de chaque situation individuelle. La correction apportée par la Conférence suisse des impôts entraîne un dualisme des méthodes. La méthode du forfait de 9,6% ne tient pas compte de l’utilisation privée effective, même si la part privée inclut les frais de déplacement professionnels. Par contre, le décompte suite à la limitation du montant déductible reposera sur les distances de trajet calculées.

- Dans l’exemple de Monsieur Müller, le véhicule de fonction est estimé à 70 000 CHF (hors TVA), ce qui donne, selon la méthode du forfait, une part privée de 6782 CHF par année. Si les frais d’acquisition se montent à seulement 40 000 CHF, la part privée tombe à 3840 CHF. En raison des frais d’acquisition du véhicule de fonction plus bas, les frais (amortissements, etc.) de l’employeur baissent. Plus haut, le calcul des kilomètres parcourus par Monsieur Müller entre Herisau (AR) et Amriswil (TG) a abouti à un total de 14 080 km, ce qui représente une somme de 9856 CHF sur une base de 0.70 CHF par km. Selon les plans de la Conférence suisse des impôts, il convient de procéder à une compensation à hauteur de 6856 CHF pour l’impôt fédéral direct suite à la limitation de la déduction des frais de déplacement. Cette compensation de 6856 CHF doit s’appliquer que la valeur du véhicule de fonction soit de 70 000 CHF ou de 40 000 CHF (hors TVA). Du côté de l’employeur, les frais de déplacement pour raisons professionnelles se présenteront néanmoins différemment selon la catégorie du véhicule. Ce traitement n’est pas «égal».

- La limitation de la déduction des frais de déplacement, introduite en même temps que le FAIF, s’applique aux personnes salariées. Pour les indépendants, il n’y a aucune limitation de la déduction des frais de déplacement, quelle qu’en soit la raison. La compensation prévue pour les personnes salariées à la suite de la limitation de la déduction des frais de déplacement entraîne ainsi une inégalité de traitement entre les indépendants d’une part et les personnes salariées d’autre part.

- Conformément à l’article 33 al. 1 let. g LIFD, la déduction pour l’assurance collective d’indemnités journalières est limitée à 1700 CHF. Dans la mesure où cette déduction d’assurance inclut aussi celle des primes de caisse-maladie et des intérêts d’épargne, la possibilité de déduire l’assurance d’indemnités journalières est la plupart du temps perdue pour les contribuables salariés parce que le montant autorisé de déductions est bien souvent déjà épuisé avec les primes de caisse-maladie et les intérêts. Au cas où les primes de l’assurance d’indemnités journalières sont prises en charge par l’employeur, le chiffre 37 du Guide d’établissement du certificat de salaire stipule qu’aucune déclaration n’est exigée sur le NCS. Malgré l’existence de la limitation de la déduction pour les contribuables salariés, la prestation salariale accessoire sous forme de prise en charge de la prime d’assurance par l’employeur est exempte d’impôt.

- Au chiffre 72 du Guide d’établissement du certificat de salaire figurent diverses prestations de l’employeur qui, par souci de simplification, ne doivent pas être déclarées sur le certificat de salaire et échappent ainsi à l’imposition. Cette disposition doit être saluée, notamment pour des raisons d’économie de procédure. A la lumière de cette pratique, la compensation des frais de déplacement sur la base de considérations ayant trait à la systématique des impôts a un côté aléatoire.

- Une autre inégalité de traitement est déjà monnaie courante à l’heure actuelle, puisque la part privée de 9,6 % sur la valeur du véhicule s’applique indépendamment du kilométrage effectué à titre privé. Si la variante du forfait désavantage les contribuables, ceux-ci ont toujours la possibilité de saisir les kilomètres effectués à titre privé dans le carnet de bord. Pour éviter de gonfler inutilement la charge de travail liée à la déclaration et à l’imposition, ni les contribuables ni les autorités fiscales n’ont intérêt à ce que les contribuables choisissent plus souvent la variante du carnet de bord pour la saisie des kilomètres privés plutôt que la variante du forfait parce que celle-ci les pénalise.

En matière d’impôts cantonaux et communaux, il appartient aux cantons de prévoir aussi une limitation de la déduction ou non et, le cas échéant, son montant.

Aux termes de l’article 84 LIFD, l’impôt est calculé sur le revenu brut. Tous les revenus provenant d’une activité pour le compte d’autrui sont imposables, y compris les revenus accessoires tels que les indemnités pour prestations spéciales, les commissions, les allocations, les primes pour ancienneté de service, les gratifications, les pourboires, les tantièmes, les participations de collaborateur et tout autre avantage appréciable en argent, de même que les revenus acquis en compensation tels que les indemnités journalières d’assurance-maladie, d’assurances contre les accidents ou de l’assurance-chômage.

Si les administrations fiscales mettent en œuvre la compensation des frais de déplacement, l’employeur ayant des collaborateurs avec une voiture de fonction imposés à la source ne pourront pas faire autrement que de déduire une compensation partielle des frais de déplacement en même temps que l’impôt à la source. Si l’employeur n’effectue pas la compensation, il risque une procédure en soustraction fiscale selon l’article 175 LIFD. D’autres discussions surviendront probablement à propos des demandes de corrections tarifaires.

D’après les récents communiqués de la Conférence suisse des impôts, la compensation des frais de déplacement ne devrait pas avoir de conséquences en matière d’assurances sociales. La compensation ne se fait pas par l’entremise du NCS, mais dans le cadre de la procédure d’imposition et la compensation sur le revenu imposable.

Avec la compensation des frais de déplacement au moment de la procédure de taxation, on espère entre autres décharger l’économie en éliminant l’obligation de l’employeur de s’occuper de la compensation des frais de déplacement en déclarant ceux-ci sur le NCS. Cette intention ne peut pas toujours être mise en pratique, par exemple:

- Comme expliqué auparavant au point 5.3, les employeurs occupant des collaborateurs soumis à l’imposition à la source sont tenus de déduire les frais de déplacement à compenser en même temps que l’impôt à la source.

- Lorsque les contribuables partent chez les clients directement depuis leur domicile pour gagner du temps, il convient de tenir compte de ces circonstances. L’avenir montrera quelles obligations de déclarer l’employeur devra remplir.

- Si un contribuable travaille à la maison («Home Office»), il n’aura pas de déplacement ce jour-là, ce qui l’employeur devra confirmer. Sinon le contribuable bénéficierait d’une compensation de frais de déplacement qu’il n’aurait pas eus.

Ces exemples montrent qu’une décharge complète de l’employeur ne peut pas être réalisée.

La limitation de la déduction des frais de déplacement et le projet de compensation fiscale ne devraient pas seulement concerner les contribuables avec un véhicule de fonction, mais aussi ceux à qui leur employeur octroie un abonnement général pour des raisons professionnels. En ce qui concerne la compensation des frais de déplacement, il existe a priori deux variantes:

- Une compensation a lieu dans la différence entre le prix de l’abonnement général et le montant déductible maximum de 3000 CHF. Actuellement, un abonnement général 2e classe coûte 3655 CHF, ce qui signifie que pour l’impôt fédéral direct, il y aura une compensation de 655 CHF pour le revenu imposable. En tablant sur un taux d’imposition de 20 %, il en résulte une charge supplémentaire de plus de 130 CHF. Si, par contre, l’employé se voit accorder un abonnement général de 1ère classe, dont le prix actuel est de 5970 CHF, la compensation pour l’impôt fédéral direct portera sur 2970 CHF. En comptant toujours un taux d’imposition de 20 %, la charge supplémentaire tournera autour des 600 CHF.

- Il convient de déterminer les frais de déplacement et de vérifier si ceux-ci dépassent le montant de 3000 CHF. Une compensation ne sera effectuée que par rapport à la différence entre le prix de l’abonnement général et la limite du montant déductible de 3000 CHF en admettant qu’un abonnement général est demandé pour les grandes distances. Il faut en outre préciser s’il s’agit d’un abonnement général de 1ère ou de 2e classe.

Si les frais de déplacement devaient être compensés à des détenteurs d’un abonnement général fourni par l’employeur, cela ne manquerait pas de grotesque. Le FAIF vise à promouvoir l’utilisation des transports publics tout en «punissant» ceux qui les utilisent. Si on renonce à une compensation, cela donnera lieu à des discussions sur les inégalités de traitement des contribuables.

Le FAIF va entraîner des hausses d’impôts sensibles chez les travailleurs salariés. L’on peut se demander si le peuple aurait autant approuvé le FAIF s’il avait tout su sur les conséquences fiscales.

La correction envisagée par la Conférence suisse des impôts suite à la limitation de la déduction des frais de déplacement entraînera encore d’autres augmentations d’impôts. Le cas d’échéant, cela permettra d’éviter certaines inégalités de traitement. Mais en même temps, de nouvelles inégalités feront leur apparition. De plus, les charges administratives des employeurs, des contribuables et des administrations fiscales augmenteront. Le vœu pieux d’homogénéisation du système fiscal passera, une fois de plus, à l’arrière-plan.

- Explications du Conseil fédéral concernant les votations populaires du 9.2.2014, http://www.bk.admin.ch/themen/pore/va/20140209/index.html?lang=fr.

- Explications du Conseil fédéral concernant la votation populaire du 9.2.2014, http://www.bk.admin.ch/themen/pore/va/20140209/index.html?lang=fr.

- Pour de plus amples informations, cf. http://www.ow.ch/de/aktuelles/aktuellesinformationen/welcome.php?action=showinfo&info_id=23467&ls=0&sq=&kategorie_id=&date_from=&date_to=.

- http://www.regiosuisse.ch/regionalpolitik.

- Kommentar zum Schweizerischen Steuerrecht, volume I/2a, Bundesgesetz über die direkte Bundessteuer (DBG) Art. 1 – 82, 2e édition, Bâle 2008, n° 22 ad art. 16 et n° 4 ss ad art. 25.

- Ch. 21 ss Guide d’établissement du certificat de salaire.