Le traitement fiscal des détachements transfrontaliers de collaborateurs est une affaire complexe pour l’employeur comme pour ses salariés. Dans cet article, l’auteure revient sur l’étendue de l’assujettissement à l’impôt et sur les obligations procédurales des deux parties.

L’ordonnance concernant les expatriés est en vigueur depuis le 1er janvier 2016. C’est aussi à cette date qu’a été instauré le nouveau guide d’établissement du certificat de salaire. Ces réglementations contribuent à unifier les formalités concernant l’imposition des salariés qui exercent des activités transfrontalières. En outre, des innovations sont prévues pour la procédure d’imposition à la source, qui sont censées supprimer l’inégalité de traitement dont sont victimes ces expatriés. Il n’en est pas moins vrai que les activités professionnelles transfrontalières demeurent un sujet complexe donnant lieu régulièrement à la nécessité d’une assistance et de conseils individuels. D’une part, les employeurs ont à remplir certaines obligations en matière de procédure fiscale. De l’autre, il s’agit de déterminer le régime d’imposition des salariés et de leur rappeler quelles sont leurs obligations en termes de procédure et de collaboration.

En présence d’un détachement, il convient tout d’abord de clarifier la question de savoir si la personne expatriée est imposable en Suisse. Un assujettissement illimité se fonde régulièrement sur le rattachement personnel en Suisse. Autrement dit, la personne doit avoir son domicile fiscal en Suisse ou séjourner sur le territoire suisse, conformément à l’art. 3 de la loi fédérale sur l’impôt fédéral direct (LIFD): une personne physique a son domicile en Suisse au regard du droit fiscal lorsqu’elle y réside avec l’intention de s’y établir durablement. Cette intention peut aussi être étayée par un détachement temporaire d’une durée minimale d’un an ou maximale de deux ans. On parle de séjour au regard du droit fiscal lorsque la personne réside en Suisse pendant 30 jours au moins et y exerce une activité lucrative. En cas d’assujettissement fiscal illimité en Suisse, celui-ci s’étend en principe à ses revenus et à sa fortune dans le monde entier.

Un détachement se définit comme la mutation temporaire d’un collaborateur dans un autre État pour y exercer des tâches déterminées dans le cadre de ses rapports de travail. De telles missions entraînant souvent des coûts élevés, l’ordonnance concernant les expatriés (Oexpa) a pour but, par des déductions spéciales des frais professionnels, d’atténuer ces charges, en partie du moins.

L’ordonnance concernant les expatriés est en vigueur depuis le 1er janvier 2016. Contrairement à la version de 2001, elle prévoit des restrictions quant à la déductibilité de certains frais professionnels. D’une façon générale, sont toujours réputés expatriés au sens de l’art. 1 Oexpa les employés occupant une fonction dirigeante et les spécialistes disposant de qualifications professionnelles particulières, détachés temporairement en Suisse par leurs employeurs étrangers. L’ordonnance concernant les expatriés était et reste applicable uniquement à ce qu’il est convenu d’appeler les inbound secondments, c.-à-d. des personnes détachées en Suisse par leur employeur étranger. Autrefois, cette ordonnance s’appliquait également à des spécialistes considérés comme indépendants à l’étranger, qui exerçaient en Suisse une activité temporaire de salarié. Désormais, l’Oexpa ne concerne plus que des salariés.

Concernant le doublement des frais de logement, l’ordonnance a été complétée par une disposition restreignant la déduction des frais doubles pour le logement: aux termes de l’art. 2 al. 1 et 2 let. b Oexpa, les frais de logement en Suisse d’un collaborateur détaché ne sont plus déductibles que si cet expatrié conserve à l’étranger une habitation permanente destinée à son usage personnel. Par conséquent, s’il met en location son appartement ou sa maison dans son pays d’origine, il ne peut plus faire valoir de frais doubles à compter de la période fiscale 2016. C’est aux cantons qu’il appartient, comme auparavant, de fixer le montant maximal de la déduction des frais doubles de logement. Il y a lieu à cet égard d’appliquer et, le cas échéant, de clarifier les déductions prévues par le canton de domicile du collaborateur.

Les frais de voyage déductibles entre le domicile à l’étranger et la Suisse ont été réduits eux aussi, selon les termes de l’ordonnance, aux frais «nécessaires». De même, selon l’art. 2 al. 2 let. a Oexpa, les frais de déménagement ne peuvent plus être déduits que s’ils sont directement liés au déménagement en Suisse.

Conformément à l’art. 2 al. 2 let. c Oexpa, les frais pour l’enseignement en langue étrangère dispensé par une école privée aux enfants mineurs de langue étrangère ne sont plus déductibles que si les écoles publiques n’offrent pas d’enseignement dans leur langue. Ainsi, les frais de scolarité des enfants de langue allemande d’un expatrié ne sont plus déductibles dans le cadre de l’Oexpa, même si ces enfants fréquentent une école internationale au lieu d’une école publique.

Il s’ensuit que la nouvelle ordonnance sur les expatriés ne fait que s’aligner, concernant la déduction des frais professionnels particuliers, sur le régime que bon nombre de cantons pratiquent de longue date. Une restriction supplémentaire a été instaurée à propos du forfait pour expatriés. En vertu de l’art. 4 Oexpa, la déduction forfaitaire de 1500 CHF par mois n’est plus reconnue que si l’expatrié a droit à la déduction des frais de logement. Il n’y a donc plus de déduction forfaitaire si le logement à l’étranger est mis en location.

Le groupe des personnes constituant les semainiers internationaux joue un rôle croissant dans la pratique. Les familles des personnes détachées sont de moins en moins disposées à les accompagner dans le pays d’emploi, d’où l’émergence de situations dans lesquelles l’expatrié ou le collaborateur employé localement en Suisse travaille dans le pays hôte ou l’État d’emploi durant la semaine et retourne dans son pays d’origine le vendredi soir pour passer le week-end au sein de sa famille.

La notion de résidence en droit fiscal international se définit comme étant le centre des intérêts vitaux. Ce dernier se trouve d’habitude, pour les contribuables mariés, au lieu où vit sa famille, sachant que les relations personnelles pèsent davantage que les liens économiques. En principe, les semainiers conservent donc leur domicile fiscal dans leur pays d’origine.

Par conséquent, l’assujettissement fiscal limité ne porte en Suisse que sur l’activité lucrative qui y est exercée, comme le précise l’art. 5 al. 1 let. a LIFD. Ce même article régit les éléments de rattachement des personnes physiques sans domicile fiscal ni séjour en Suisse, qui fondent dans ce pays un assujettissement à l’impôt à la source au sens de l’art. 91 LIFD. Sont considérés comme travailleurs sans domicile fiscal les frontaliers, les titulaires d’une autorisation de séjour de courte durée et les semainiers internationaux.

En présence de détachements en provenance et à destination des États voisins de la Suisse, il convient d’examiner les conventions de double imposition quant aux régimes applicables aux travailleurs frontaliers. Il existe en outre des accords bilatéraux supplémentaires dont il faut également tenir compte.

Les frontaliers regagnent en principe leur pays d’origine tous les jours et ne séjournent dans le pays hôte que pour y exercer leur activité professionnelle. Souvent, les prérogatives fiscales sont partagées entre les États impliqués. Ainsi, lorsqu’un salarié réside dans un État limitrophe de la Suisse, son cas doit être examiné individuellement afin de pouvoir être traité correctement d’emblée dans la comptabilité des salaires.

La procédure à suivre pour les frontaliers révèle qu’il faut toujours se référer au droit fiscal international en présence de salariés exerçant des activités transfrontalières. Les conventions de double imposition peuvent primer le droit fiscal suisse et donc le restreindre. À l’inverse, une extension du droit national par le jeu d’une convention de double imposition n’est pas possible dès lors que le droit national ne prévoit aucune base d’imposition.

Sont notamment soumis à la retenue à la source les revenus d’une activité salariée exercée par des travailleurs étrangers qui sont domiciliés fiscalement ou séjournent en Suisse mais ne possèdent ni un permis d’établissement C ni la nationalité suisse. L’impôt à la source en cas d’assujettissement illimité est régi dans la LIFD à partir de l’art. 83. Sachant qu’un travailleur détaché de l’étranger en Suisse, en tout cas au début de son séjour dans notre pays, ne possède normalement ni un passeport suisse ni un permis d’établissement C, il est assujetti à l’impôt à la source selon le droit suisse.

La procédure d’imposition à la source est une procédure de taxation spéciale, fréquente surtout en présence de rapports de travail transfrontaliers. Il s’agit, d’une part, du régime d’imposition des personnes arrivant de l’étranger. D’autre part, la procédure d’imposition à la source s’applique également aux personnes physiques qui ne résident pas ou plus en Suisse.

En cas d’assujettissement fiscal en Suisse, les personnes physiques ont en principe l’obligation de remettre une déclaration d’impôt. Seules en sont exemptées les contribuables soumis à l’impôt à la source, pour autant qu’ils ne fassent pas l’objet d’une taxation ordinaire ultérieure ou d’une taxation ordinaire complémentaire.

Les salariés ne possédant ni la nationalité suisse ni un permis C, qui se retrouvent assujettis de manière illimitée en Suisse en vertu d’un rattachement personnel remettent une déclaration d’impôt en plus du paiement de l’impôt à la source si leur revenu annuel dépasse 120 000 CHF. Pour les cas jugés en cours d’année, les revenus réguliers servant à déterminer le plafond de salaire brut sont extrapolés à douze mois.

Une taxation ordinaire ultérieure est exclue pour les personnes assujetties de manière limitée. Certes, des efforts sont menés à l’échelon fédéral pour bannir cette inégalité de traitement par rapport aux personnes assujetties de manière illimitée: les quasi-résidents auront eux aussi la possibilité de remettre une déclaration en vue d’une taxation ordinaire ultérieure. Mais on ne sait pas encore quand cette adaptation sera effectivement mise en œuvre.

S’il n’est pas encore donné actuellement aux semainiers internationaux de remettre une déclaration en vue d’une taxation ordinaire ultérieure, ils ont néanmoins la possibilité de faire valoir des déductions supplémentaires dans le cadre d’une nouvelle taxation au titre de l’impôt à la source. Les barèmes de l’impôt à la source contiennent d’ores et déjà un certain nombre de déductions standard. Toutefois, les semainiers internationaux peuvent demander des déductions supplémentaires spéciales qui sont elles aussi régies par l’Oexpa, dès lors que le semainier a le statut d’expatrié. Sinon, dans le contexte de l’impôt fédéral direct, ce sont l’ordonnance sur les frais professionnels ainsi que les lois et directives cantonales qui s’appliquent aux déductions. Si le semainier est réputé expatrié, il s’agit, selon l’art. 2 al. 1 let. b Oexpa, des frais raisonnables de logement en Suisse, qui sont cependant restreints aux frais payés pour une chambre. Il peut en outre faire valoir tout au plus les frais de repas du soir pour un maximum de 3200 CHF, à moins que les frais de cuisine n’aient déjà été pris en compte dans la déduction des frais doubles pour le logement.

Selon l’art. 2 al. 1 let. a Oexpa, l’expatrié peut faire valoir également les frais nécessaires au voyage de retour hebdomadaire vers sa famille. Mais en pratique, les autorités fiscales n’admettent que les frais engagés pour la variante de voyage la moins chère, soit le prix d’un vol bon marché pour le retour dans le pays d’origine ou le tarif des transports publics pour le trajet vers le domicile.

La taxation ordinaire complémentaire englobe tous les revenus qui ne sont ni des revenus de l’activité lucrative ni des revenus acquis en compensation. Ainsi, une personne détachée qui n’atteint pas la limite de revenu de 120 000 CHF peut néanmoins être tenu de remettre une déclaration d’impôt, notamment lorsque ses revenus personnels ou sa fortune dépassent certains seuils. Ces seuils font l’objet de réglementations cantonales et sont déterminés au cas par cas.

Pour résumer, disons que, normalement, un salarié exerçant une activité transfrontalière et assujetti de manière illimitée doit remettre une déclaration d’impôt. Si le seuil de 120 000 CHF n’est pas atteint et que les seuils de revenu personnel et de fortune pratiqués par le canton de domicile ne sont pas dépassés, l’impôt à la source constitue l’ultime charge fiscale en Suisse. Il en va de même des contribuables dont l’assujettissement est limité. À noter que, dans le cadre d’une nouvelle taxation des revenus imposés à la source, le contribuable peut demander des déductions supplémentaires qui ne sont incluses dans le barème de l’impôt à la source.

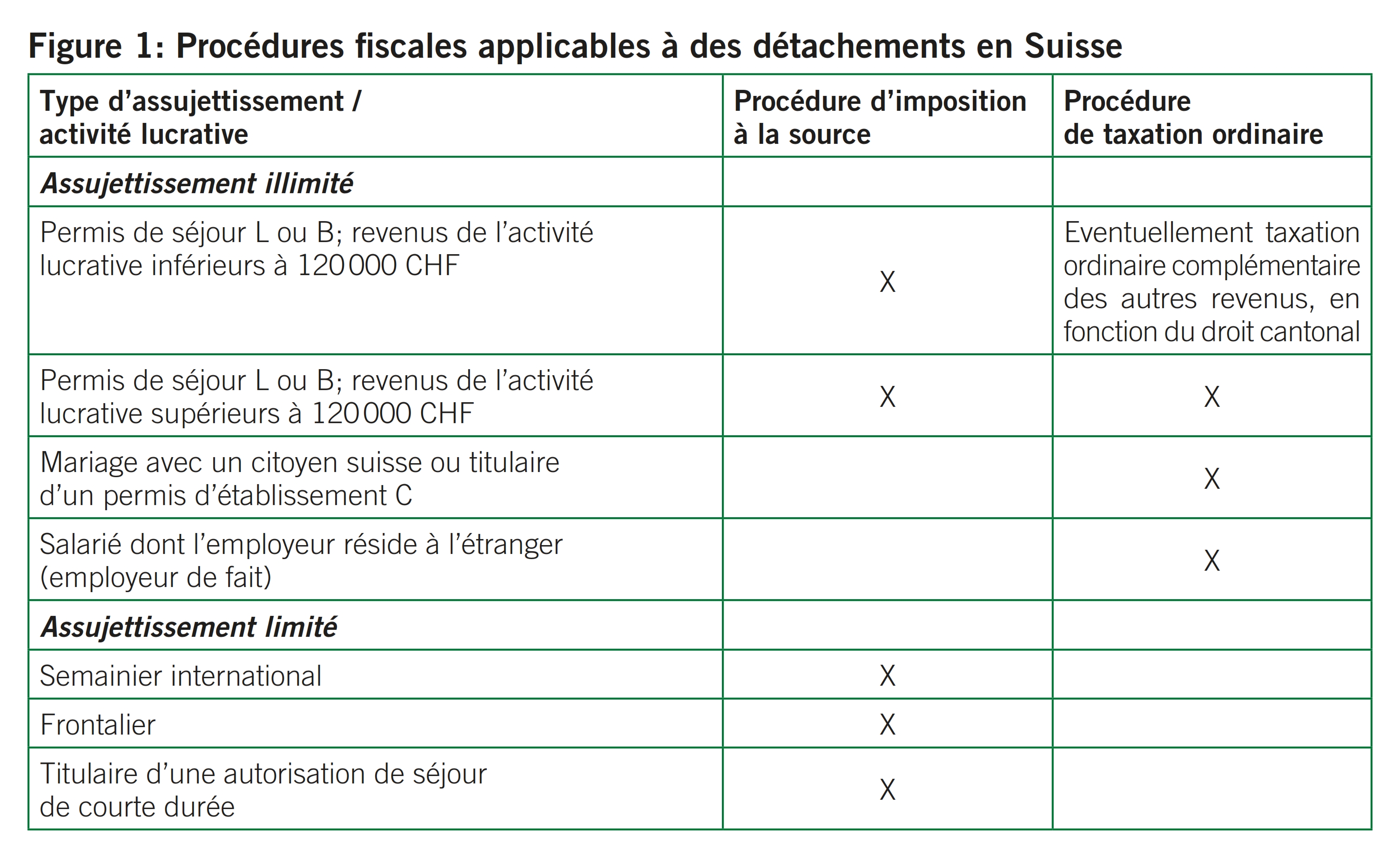

La figure 1 résume la procédure fiscale applicable à l’imposition de salariés effectuant des missions de travail en Suisse, en cas d’assujettissement limité et illimité.

Lorsqu’un salarié quitte la Suisse dans le cadre d’un détachement à l’étranger, il ne faut pas perdre de vue que ses rapports de travail avec l’entreprise suisse qui l’emploie perdurent et qu’il peut donc subsister d’éventuelles obligations procédurales dans le domaine fiscal.

Si le domicile est conservé en Suisse, par exemple parce que la famille de la personne détachée reste en Suisse, il y a lieu de remettre une déclaration d’impôt en régime ordinaire en Suisse. Même les frontaliers restent habituellement assujettis en Suisse au titre de la taxation ordinaire.

Les propriétaires immobiliers en Suisse restent assujettis de manière limitée dans ce pays, qu’ils aient ou non leur domicile à l’étranger. Même si l’assujettissement est limité, ils doivent remettre une déclaration d’impôt complète en Suisse en y reportant les revenus qu’ils ont réalisés et la fortune qu’ils détiennent dans le monde entier. Mais dans ce cas, seuls seront imposés les revenus et la fortune issus du bien immobilier situé en Suisse. Les autres revenus et éléments de patrimoine fortune ne seront pris en compte que pour déterminer le taux d’imposition.

En outre, les salariés détachés perçoivent souvent des paiements différés se rapportant à l’ancienne activité exercée en Suisse. C’est le cas notamment de bonus, de participations (actionnariat des salariés) ou d’indemnités de départ. Comme l’assujettissement ordinaire devient caduc après l’annonce de départ et le départ effectif de la Suisse, ces paiements différés tombent sous le coup de la retenue à la source, laquelle constitue l’ultime charge fiscale sur ces prestations, y compris en cas de remise d’une déclaration d’impôt en raison du maintien de la propriété immobilière en Suisse. Les revenus du travail réalisés en Suisse sont imposables au titre de la retenue à la source car la déclaration fiscale porte uniquement sur les revenus et la fortune issus du bien immobilier situé en Suisse. Les paiements différés ne seront pris en compte dans la déclaration ordinaire concernant la propriété immobilière que pour déterminer le taux d’imposition.

La figure 2 illustre la procédure fiscale applicable aux missions de travail à l’étranger.

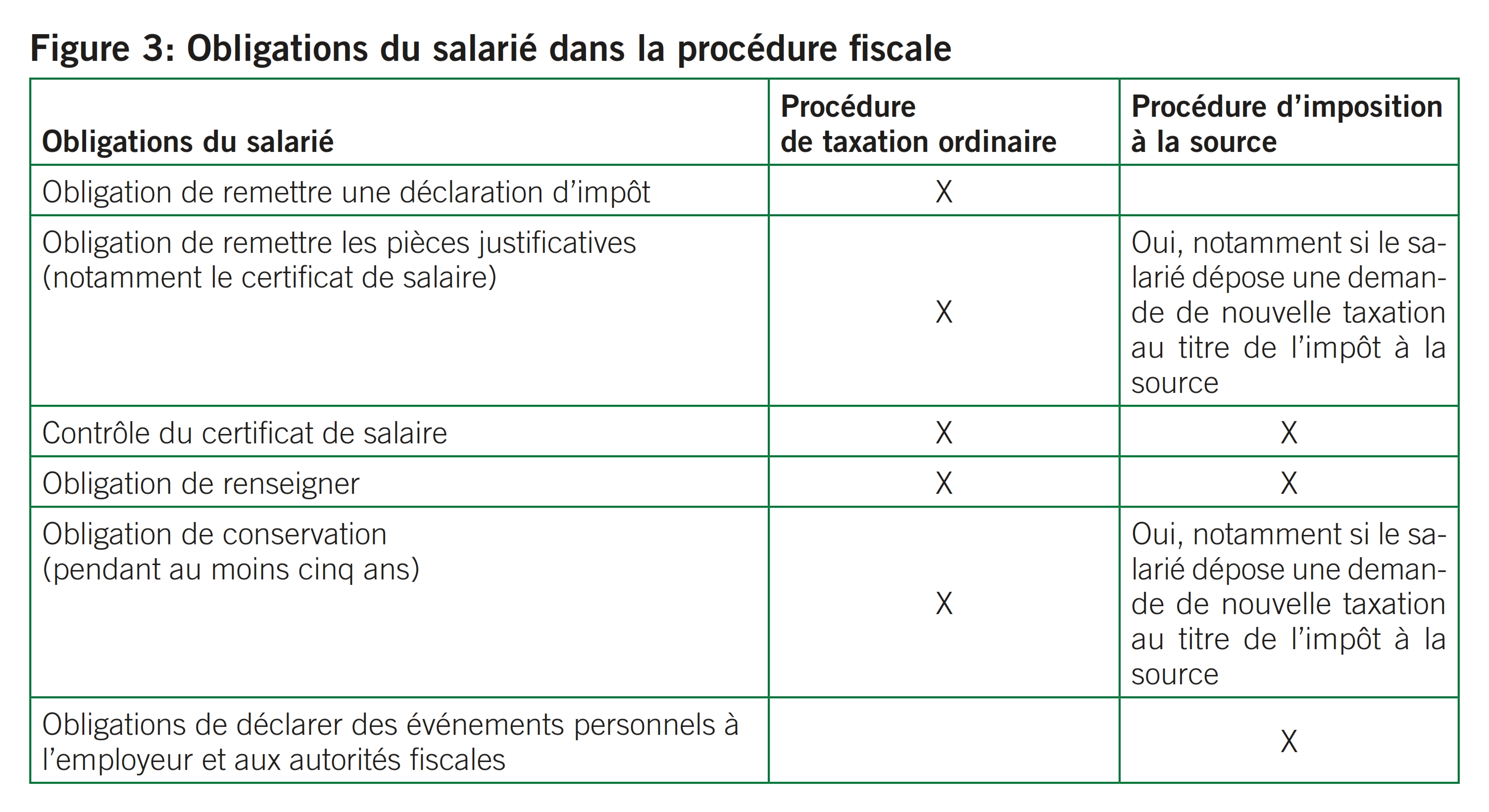

Les obligations du salarié dans le cadre de la procédure fiscale sont multiples. Parmi les plus importantes, relevons la remise de la déclaration d’impôt et des pièces justificatives, l’obligation de renseigner et l’obligation de conservation. Dans la procédure d’imposition à la source, il y a lieu par ailleurs d’informer le salarié qu’il est tenu de communiquer à son employeur tout changement important survenu dans sa situation personnelle, comme un mariage ou la naissance d’un enfant.

À l’arrivée en Suisse de personnes qui y séjournent pour la première fois et qui ne sont pas familiarisées avec le système fiscal suisse, il importe que l’employeur ou un tiers mandaté par lui leur expliquent en détail quelles sont leurs obligations. Cette recommandation s’impose d’autant plus qu’il existe souvent des barrières linguistiques qui risquent de poser des difficultés de compréhension aux conséquences désagréables pour les deux parties.

Une fois son contrat de travail transfrontalier conclu, le salarié doit clarifier et remplir ses obligations en matière de procédure fiscale. Celles-ci sont récapitulées dans la figure 3.

Cette liste montre bien à quel point les obligations de collaborer qui incombent aux salariés dans le cadre de la procédure de taxation ordinaire sont multiples. Ils doivent donc les connaître afin de pouvoir adopter l’attitude correcte en la matière.

Il convient notamment d’attirer leur attention sur l’obligation de remettre une déclaration d’impôt si nécessaire. Dans ce cas, il faut qu’ils sachent que la procédure de taxation mixte les oblige à répondre dans les délais aux injonctions des autorités fiscales. Il y a lieu en outre de les rendre attentifs aux éventuelles conséquences pénales d’un manquement à leurs obligations de collaborer. D’où l’urgence pour l’employeur de mettre en place un processus d’information en matière fiscale.

S’agissant de l’imposition d’expatriés en Suisse, l’employeur a deux obligations principales à remplir: prélever l’impôt à la source sur le salaire du salarié, puis le payer à l’autorité fiscale. En outre, un employeur suisse est tenu d’établir un certificat de salaire à ses salariés.

L’impôt à la source remplit une fonction de garantie dans l’imposition de salariés étrangers qui ne séjournent que temporairement en Suisse. S’agissant des revenus d’une activité lucrative, c’est l’employeur qui est débiteur de la prestation imposable. Il joue donc un rôle crucial dans la procédure d’imposition à la source puisqu’il engage sa responsabilité en cas, entre autres, de prélèvement et d’acquittement incorrects de l’impôt à la source. C’est particulièrement critique en présence d’un détachement car les erreurs commises ne sont souvent constatées qu’après coup et l’ancien expatrié a peut-être déjà changé d’employeur entretemps et quitté la Suisse. Si l’employeur n’a pas la possibilité de répercuter l’impôt sur le salarié, c’est lui qui en supporte la charge.

L’employeur répond de la prestation imposable au titre de l’impôt à la source sur les points suivants.

L’employeur

- veille à déclarer la personne soumise à l’impôt à la source;

- procède à la déduction de l’impôt à la source;

- établit le décompte de l’impôt à la source;

- veille au paiement de l’impôt à la source;

- comble les écarts éventuelles (restitution de l’impôt à la source perçu en trop ou réclamation de l’impôt à la source insuffisamment prélevé auprès du salarié);

- est responsable de l’application du barème correct;

- doit conserver les pièces pendant dix ans à des fins de contrôle.

Le certificat de salaire est le document le plus important pour les personnes qui exercent une activité lucrative dépendante (autrement dit salariée). Il est d’ailleurs explicitement mentionné à l’art. 125 al. 1 let. a LIFD comme étant une pièce à joindre à la déclaration d’impôt. Concernant les situations transfrontalières, on peut constater que l’établissement d’un certificat de salaire s’impose dès lors que la société suisse est l’employeur de fait.

Pour les cas inbound, il y a lieu de mentionner sur le certificat de salaire tous les revenus du travail, réguliers ou irréguliers, réalisés dans le monde entier au cours de la période entrant en ligne de compte, d’habitude l’année civile. Le principe de périodicité s’applique, ce qui veut dire que l’imposition intervient au moment de l’encaissement du revenu de l’activité. La date déterminante pour le reporting est celle du versement au salarié ou, plus exactement, la date à laquelle le salarié a acquis un droit légal au salaire.

Les revenus perçus par des expatriés en échange de prestations de travail antérieures fournies à l’étranger pour le même employeur et auxquels le droit légal naît après l’élection de domicile en Suisse doivent eux aussi être mentionnés sur le certificat de salaire. Ce qui donne souvent lieu à des problèmes au quotidien pour obtenir les données nécessaires. Si une part du revenu du travail est imposable à l’étranger, il faut en reporter le montant au chiffre 15 du certificat de salaire.

Les personnes détachées de Suisse à l’étranger et qui ne résident plus en Suisse doivent en principe se faire établir un certificat de salaire sur lequel il suffit de mentionner les revenus de source suisse. Ceux-ci seront alors redevables de l’impôt à la source, ainsi qu’il est précisé plus haut.

La mise en vigueur de la nouvelle ordonnance sur les expatriés a entraîné quelques modifications dans la déclaration de pris en charge des frais professionnels particuliers remboursés à cette catégorie de salariés. Ces indemnités forfaitaires sont désormais à déclarer sous chiffre 2.3 du certificat de salaire. Il est possible de renoncer à déclarer les frais effectifs si un ruling a été convenu avec l’administration fiscale. En présence d’un tel accord, il convient d’inscrire le texte suivant sous chiffre 15 du certificat de salaire: «Ruling pour expatriés du canton X (abréviation du canton) daté du …».

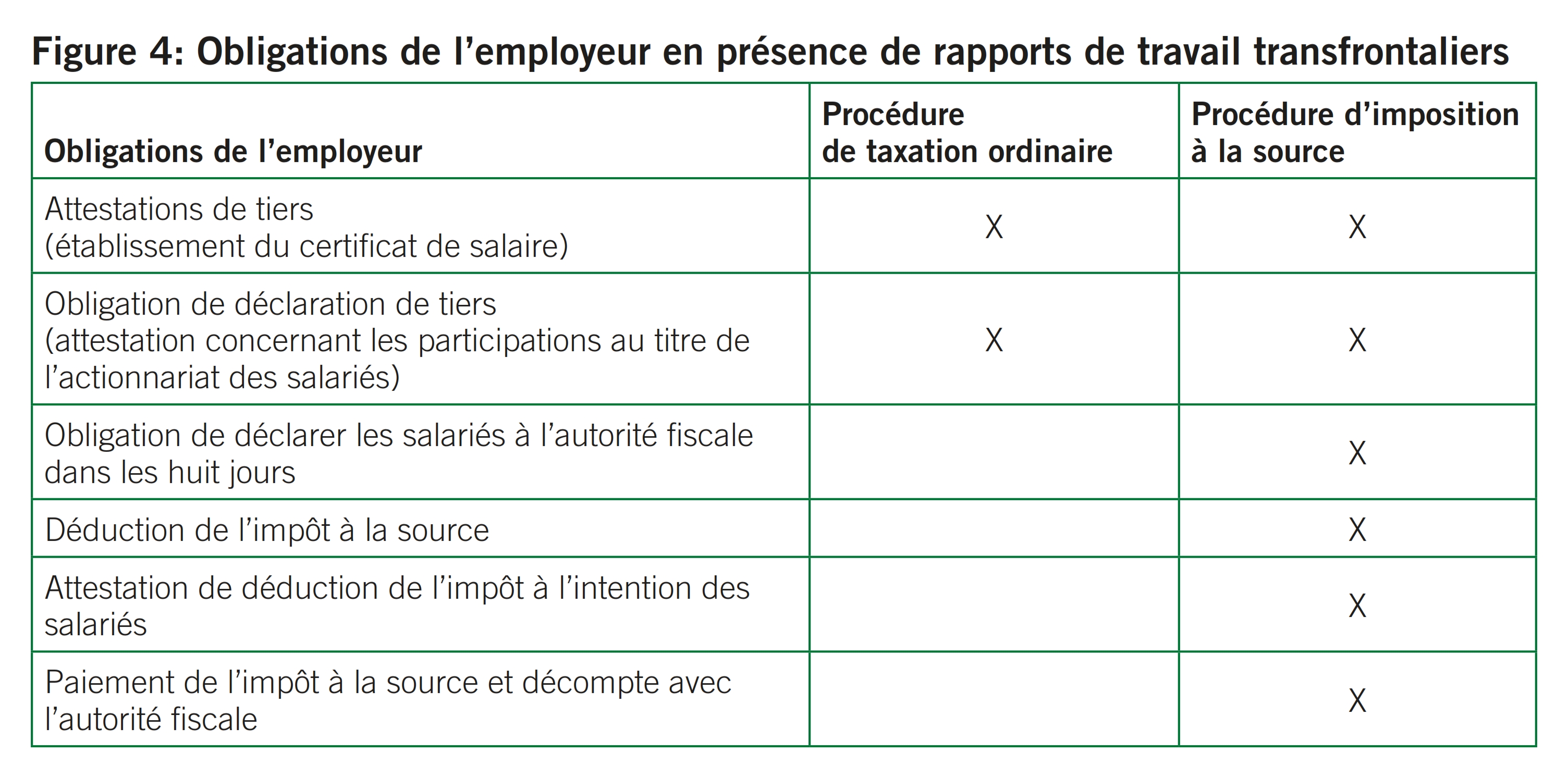

La figure 4 énumère les obligations incombant à l’employeur en présence de rapports de travail transfrontaliers.

Ce tableau montre bien que les employeurs sont tenus à des obligations étendues en matière de collaboration, notamment en ce qui concerne la procédure d’imposition à la source. Dans la procédure ordinaire, elles se bornent à l’obligation d’attestation des participations au titre de l’actionnariat des salariés et à l’établissement d’un certificat de salaire.

Pour s’acquitter correctement des obligations fiscales qui incombent aux employeurs et aux salariés en présence de rapports de travail transfrontaliers, il importe de clarifier chaque cas individuellement. Il y a lieu au préalable de déterminer l’étendue de l’assujettissement à l’impôt en tenant compte d’éventuelles conventions de double imposition à appliquer avec l’autre État, puis de franchir les étapes nécessaires de la procédure fiscale. En l’espèce, chacune des parties, l’employeur et le salarié, a des obligations à respecter. Afin que les salariés qui exercent des activités transfrontalières soient suffisamment informés de leurs obligations concernant la procédure en Suisse, il est vivement recommandé aux employeurs de mettre en place un processus d’information en la matière.