La théorie fiscale du triangle est en relation avec les scissions. Elle est connue dans sa forme ordinaire et modifiée entre sociétés sœurs. Dans cet article, l’auteur présente à l’aide d’un exemple la théorie du triangle modifiée étendue en relation avec les scissions asymétriques qui donne naissance à des sociétés parallèles.

Les scissions d’entreprises de capitaux (sociétés de capitaux et coopératives) peuvent être réalisées par séparation et division (scissions verticales) ou dissociation (scissions horizontales). Les séparations et divisions peuvent en outre être symétriques avec le maintien ou la création de sociétés sœurs ou asymétriques avec la création de sociétés parallèles. La théorie fiscale du triangle est en relation avec les scissions. Elle est connue dans sa forme ordinaire et modifiée entre sociétés sœurs. La théorie du triangle modifiée étendue qui donne naissance à des sociétés parallèles est encore inconnue. L’auteur présente d’une part les bases correspondantes des scissions et des dissociations dans le droit des sociétés et des fusions et explique d’autre part que les conséquences fiscales lors de la création de sociétés parallèles sont similaires à celles entre des sociétés sœurs, ce qui simplifie considérablement les successions d’entreprises au moyen de scissions.

Les scissions sont principalement utilisées pour la structuration et l’organisation des entreprises et peuvent porter, dans la perspective de l’économie d’entreprise et du droit civil, sur des entreprises dans leur globalité ou seulement des entreprises partielles ou certaines parties du patrimoine des entreprises de capitaux.1 Les scissions se prêtent en outre à la préparation et à la simplification des successions d’entreprises, en allégeant des structures d’entreprises complexes et en les répartissant selon les besoins entre plusieurs entreprises de capitaux, qui peuvent alors être transférées au(x) repreneur(s).

Les conditions des scissions en droit civil sont énoncées dans la LFus2 ce qui leur laisse le champ libre. Les principes fiscaux constituent une autre condition déterminante pour la mise en œuvre des scissions. Dans l’idéal, les scissions sont fiscalement neutres. Ce n’est toutefois le cas que si en plus des deux conditions générales de la neutralité fiscale des restructurations, à savoir la poursuite de l’assujettissement à l’impôt en Suisse et la reprise des éléments commerciaux à leur dernière valeur déterminante pour l’impôt sur le bénéfice, une ou plusieurs exploitations ou parties distinctes d’exploitation sont transférées depuis l’entreprise de capitaux concernée par la scission et qu’une ou plusieurs exploitations ou parties distinctes d’exploitation des entreprises de capitaux existant après la division ou la séparation sont poursuivies. Si ce n’est pas le cas, les réserves latentes transférées dans le cadre de la scission sont imposées dans l’entreprise de capitaux concernée par la scission et, si la théorie du triangle modifiée ne s’applique pas, également chez ses détenteurs de participations.

Si la théorie du triangle s’applique, les réserves latentes en tant que produit de la participation ne sont pas imposées chez les détenteurs de participations de l’entreprise de capitaux concernée par la scission, si leur participation relève de la fortune privée. La théorie du triangle modifiée est reconnue pour les sociétés sœurs. Elle est encore inconnue pour les sociétés parallèles qui voient le jour lors des scissions asymétriques.

Le cas présenté ci-après constitue la base de l’évocation de la théorie du triangle modifiée étendue lors de la création de sociétés parallèles.

Une PME ayant la forme juridique d’une société anonyme (ci-après X SA) possède une unité de production et un important portefeuille de biens immobiliers qui servent à l’exploitation mais aussi en partie au placement de capitaux.

Les deux détenteurs de participations A et B sont des personnes physiques qui détiennent leur participation de respectivement 50 % de la X SA dans leur fortune privée. A a 25 ans de plus que B et aimerait se retirer de la vie active. B souhaite poursuivre l’unité de production.

Le bilan de scission actuel de X SA est représenté de manière sommaire à la figure 1, sur la base des comptes annuels 2014 avec les valeurs vénales des immeubles.

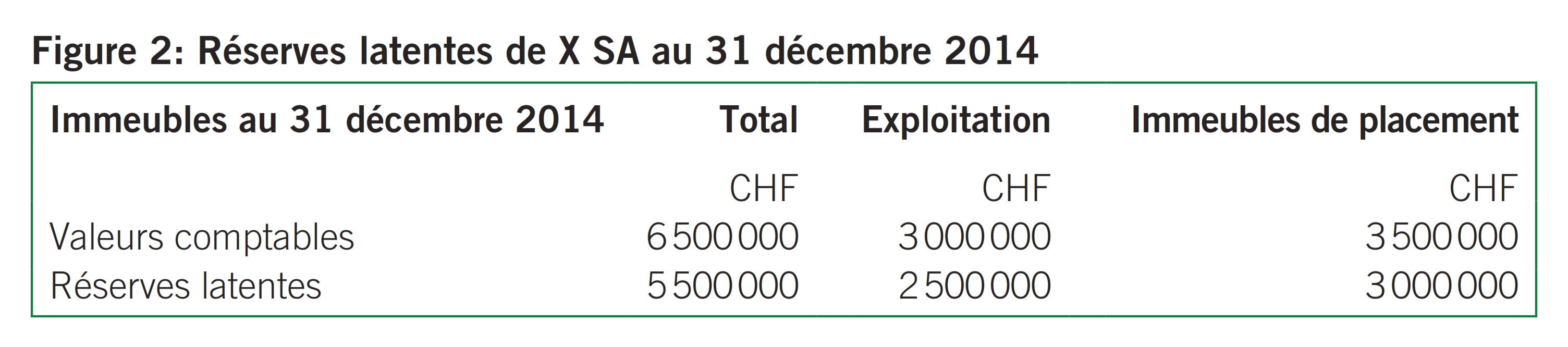

Les valeurs comptables des immeubles et les réserves latentes qui en résultent par rapport à leurs valeurs vénales sont présentées dans l’aperçu de la figure 2.

Pour que la succession d’entreprise puisse être menée à bien, A doit reprendre l’entreprise et B les immeubles, la répartition des actifs et des passifs de X SA devant être réalisée par la séparation des immeubles dans la société Y Immobilier SA nouvellement créée dans le cadre de la séparation.

A l’issue de la séparation, A est l’actionnaire unique de X SA et B l’actionnaire unique de Y Immobilier SA. La séparation est donc asymétrique et X SA et Y Immobilier SA sont des sociétés parallèles.

Les scissions selon la loi sur la fusion se limitent aux sociétés de capitaux et sociétés coopératives,3 raison pour laquelle d’autres formes juridiques d’entreprises, notamment les entreprises de personnes sont exclues de l’institution de la scission selon la loi sur la fusion.4 Pour le transfert de leur fortune ou de parties de celle-ci, les autres formes juridiques d’entreprises peuvent recourir au transfert de patrimoine ou au transfert par voie d’achat avec reprise de dette.5

Selon la loi sur la fusion, les entreprises peuvent soit se diviser en divisant l’ensemble de leur patrimoine et en le transférant à d’autres entreprises, soit transférer une ou plusieurs parts de leur patrimoine à d’autres entreprises et ainsi se séparer de ce patrimoine.6 Dans la terminologie fiscale antérieure, la division et la séparation ont également été qualifiées de scissions verticales.7 Les scissions d’entreprises peuvent être considérées comme de vraies fusions inversées. La division, où l’entreprise concernée par la scission est dissoute, correspond, quant à elle, à la fusion par combinaison et la séparation, qui appauvrit certes l’entreprise concernée par la scission mais la maintient, est le pendant de la fusion par absorption.8

Les caractéristiques essentielles des scissions sont l’appauvrissement de l’entreprise de capitaux concernée par la scission et le principe de la continuité du sociétariat.9

L’appauvrissement résulte du transfert par l’entreprise de capitaux concernée par la scission de l’ensemble de son patrimoine à au moins deux autres entreprises de capitaux lors de la division avant sa dissolution et du transfert par ladite entreprise d’une ou plusieurs parties de son patrimoine mais non de la totalité de celui-ci à au moins une autre entreprise de capitaux sans contrepartie dans les cas de la séparation.10, 11 Il ressort donc clairement de la conception du droit de la fusion que les scissions requièrent toujours le transfert d’un excédent d’actif.12, 13

Les détenteurs de participations de l’entreprise de capitaux transférante reçoivent des participations dans la ou les entreprise(s) de capitaux reprenante(s), tant dans la division que dans la séparation.14 Le principe de la continuité du sociétariat est similaire à celui de la fusion, le droit de la scission renvoyant à la disposition correspondante de la fusion.15 Pour la scission, cela signifie en principe que les détenteurs de participations de l’entreprise de capitaux concernée par la scission ont non seulement droit à une participation dans la / les entreprises de capitaux reprenante(s) correspondant à leur participation antérieure, mais qu’une participation correspondante doit également leur être attribuée, en tenant compte du patrimoine des entreprises de capitaux participantes, de la répartition des droitsde vote ainsi que de toutes les autres circonstances déterminantes.16 La loi sur la fusion prévoit cependant pour la scission, à l’instar de la fusion, que des soultes ne pouvant pas excéder 10%de la valeur réelle de la participation accordée puissent être prévues lors de la fixation des rapports d’échange pour la participation.17

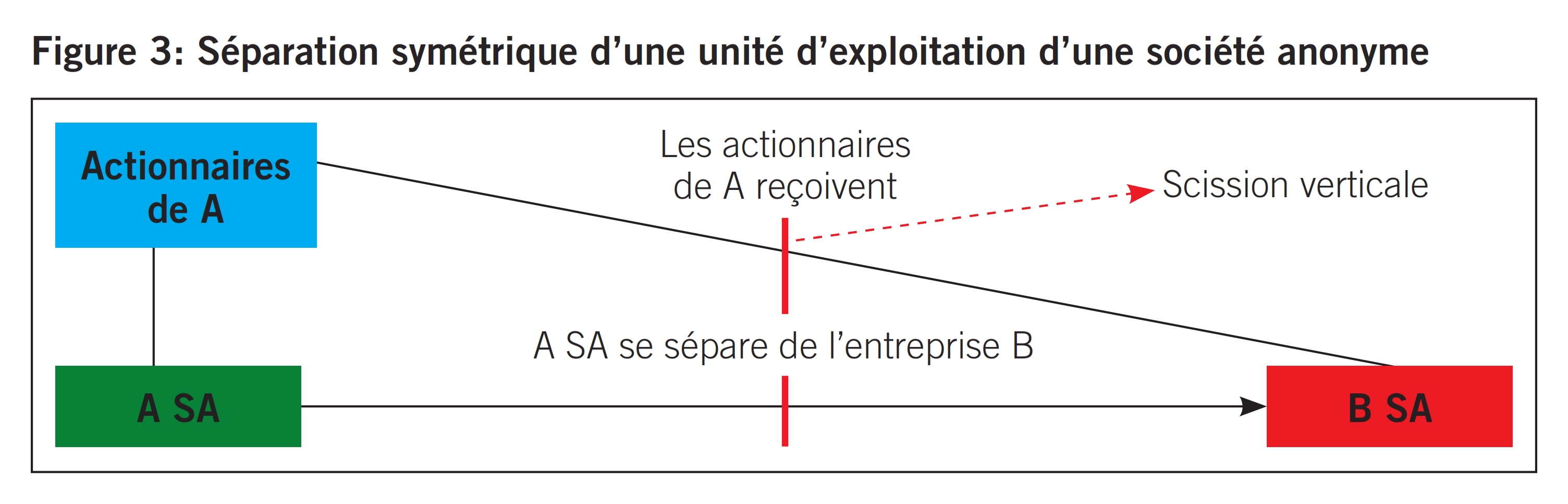

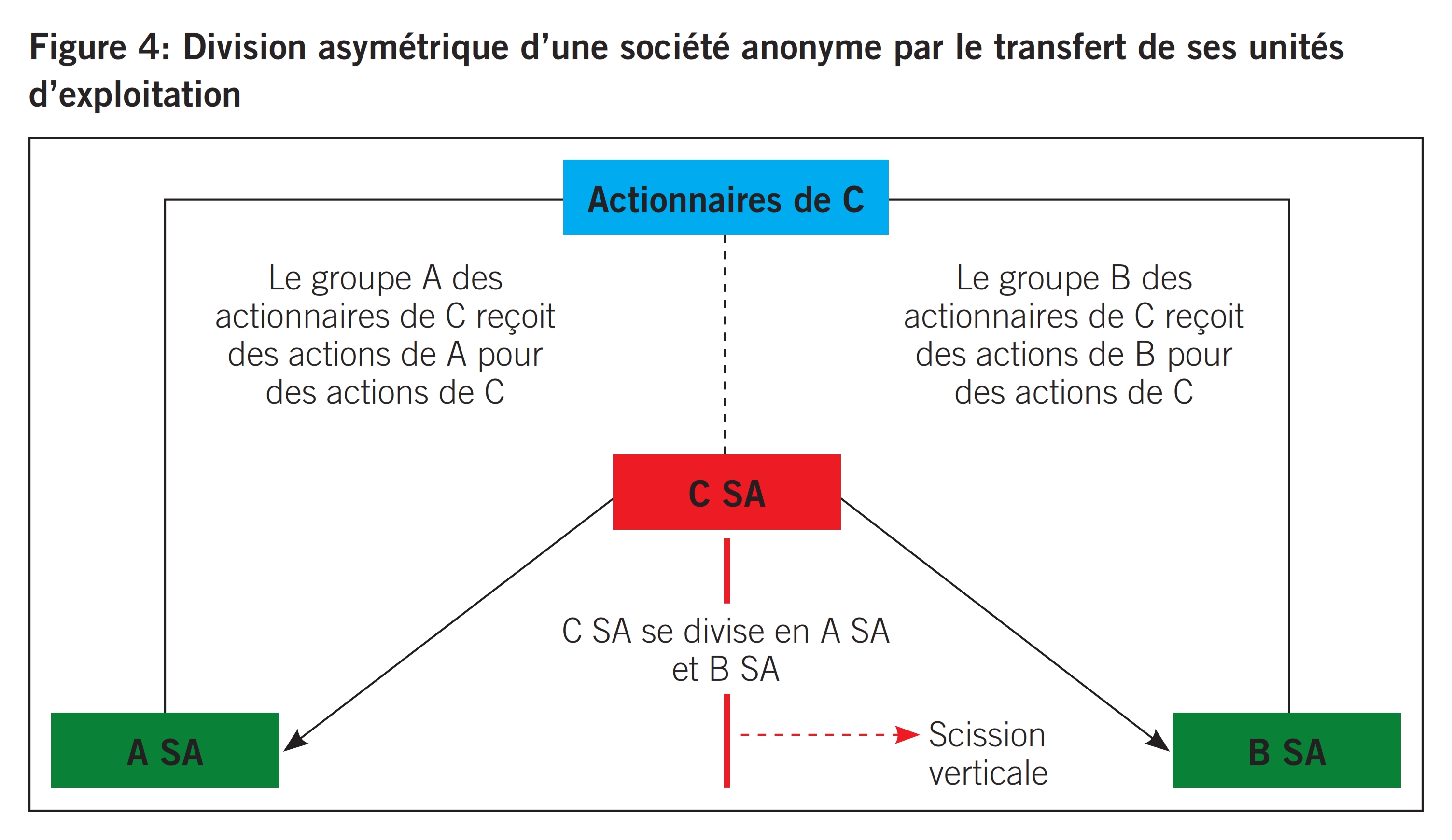

Bien que le principe de la continuité du sociétariat soit préservé, la scission entraîne une réaffectation des participations, qui tient compte d’une dimension supplémentaire, en plus de la division et de la séparation. Ainsi, le droit de la scission ne se contente pas de veiller à ce que des participations dans toutes les entreprises de capitaux reprenantes soient attribuées aux détenteurs de participations de l’entreprise de capitaux concernée par la scission, au prorata de leur participation antérieure, mais permet aussi de leur transférer des participations dans certaines ou dans toutes les sociétés de capitaux reprenantes, avec une modification de leurs rapports de participation antérieurs.18 La première forme de la scission, dans laquelle les rapports de participation ne sont pas modifiés, est qualifiée de symétrique, la deuxième où ils changent est qualifiée d’asymétrique.19 Les illustrations suivantes explicitent les scissions symétriques et asymétriques.

A SA sépare son exploitation B dans la B SA. Il s’agit d’une séparation symétrique, les actionnaires de A SA recevant des actions de B SA, conformément à leurs participations antérieures (cf. la figure 3).

C SA se divise en transférant ses deux exploitations à A SA et B SA avant d’être dissoute. Les actionnaires de C SA se partagent également entre deux groupes, le groupe A recevant des actions de A SA et le groupe B des actions de B SA, conformément à leurs participations antérieures dans C SA (cf. la figure 4).

La loi sur la fusion ne donne aucune consigne quant à la composition du patrimoine à transférer de l’entreprise de capitaux concernée par la scission. En droit civil, l’entreprise de capitaux concernée par la scission peut donc à son gré se contenter de transmettre uniquement certains actifs, sans ou en combinaison avec certains ou plusieurs passifs, pour autant que ces parts du patrimoine soient par nature cessibles,20 sans que l’exigence de l’exploitation fiscalement déterminante ait à être respectée.21, 22

A l’instar de la fusion et de la quasi-fusion, les scissions peuvent servir à préparer la succession d’entreprise à titre onéreux. Les parties impliquées dans la scission assument le rôle de partie transférante et de partie reprenante. Lors des scissions symétriques, les parties impliquées jusque-là restent donc les parties transférantes, tant dans l’entreprise transférante que reprenante. Dans les scissions asymétriques, les parties impliquées jusque-là peuvent en revanche aussi devenir les parties reprenantes, selon la situation et le point de vue. Une scission permet le cas échéant de franchir une étape importante en direction de la succession d’entreprise. Une grande entreprise coûteuse qui serait pratiquement impossible à vendre dans sa globalité peut ainsi être scindée en plusieurs unités d’exploitation plus facilement réalisables. Une entreprise lourde23 peut aussi être scindée de telle sorte que les actifs hors exploitation soient séparés de l’exploitation principale, qui constitue alors l’objet central de la succession d’entreprise. Une entreprise ayant des unités d’exploitation et une fortune répondant à des critères de risque différents peut également être scindée en conséquence dans la perspective de la succession d’entreprise.

A et B détiennent respectivement 50 % des parts de AB SA. En raison de leur spécialisation professionnelle, ils gèrent chacun une exploitation dans AB SA. A est nettement plus vieux que B. Afin de pouvoir préparer la succession d’entreprise de A induite par l’âge, A et B conviennent d’une scission asymétrique de AB SA et de l’autonomisation juridique des exploitations A et B, avec pour conséquence que A devient l’actionnaire unique de A SA avec l’exploitation A et B l’actionnaire unique de B SA avec l’exploitation B. B poursuit son exploitation B en toute indépendance au sein de B SA. A recherche un successeur approprié pour son exploitation A dans A SA auquel il peut vendre la participation dans A SA.

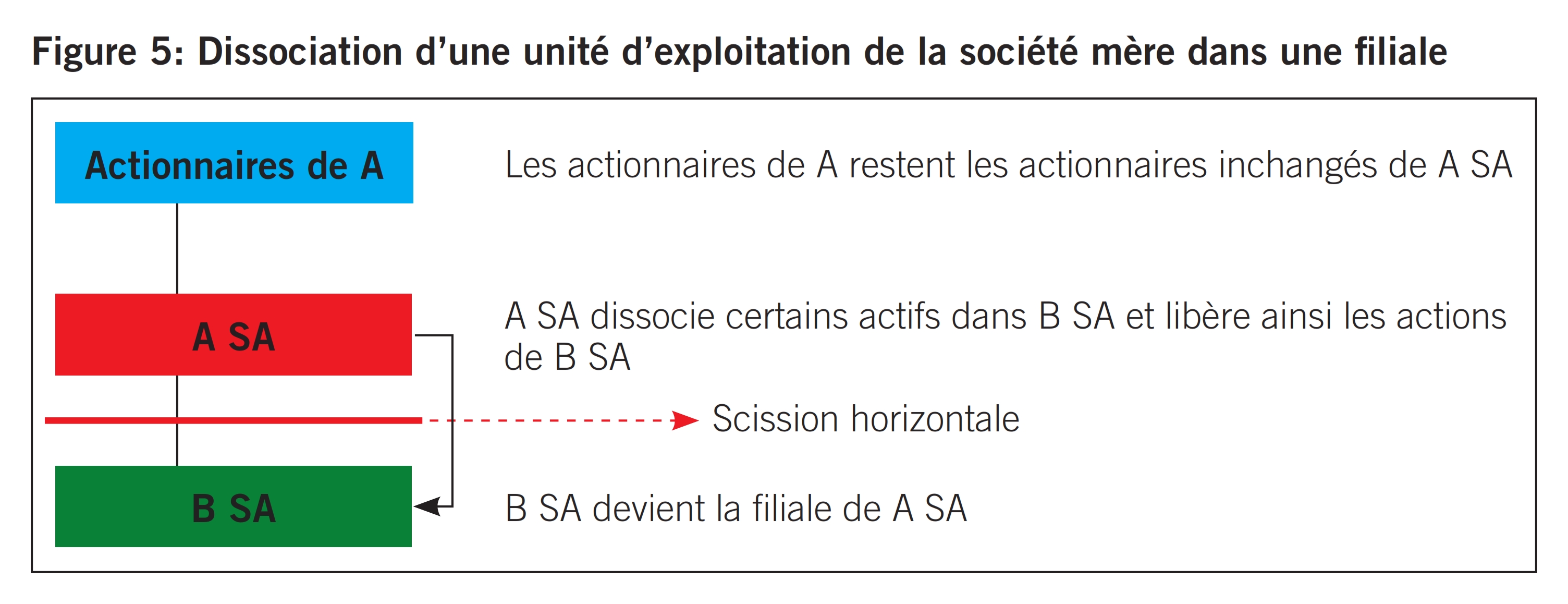

L’AP LFus prévoyait la dissociation comme troisième variante de la scission. Une entreprise de capitaux y transfère une ou plusieurs parties de son patrimoine à une autre entreprise de capitaux et reçoit en échange des droits de participation dans l’entreprise de capitaux reprenante.24 Après un examen approfondi de l’AP LFus, la dissociation a cependant été abandonnée en tant que forme de la scission, qui devait par conséquent être assujettie aux dispositions strictes de la scission, et remplacée par l’institut du transfert de patrimoine.25, 26 L’exemple suivant montre la dissociation d’une exploitation d’une entreprise de capitaux.

A SA dissocie son exploitation B dans la B SA qui est la filiale de A SA (cf. la figure 5).

Les principales caractéristiques de la neutralité fiscale de la division et de la séparation ainsi que de la dissociation d’entreprises pour les impôts directs de la Confédération, des cantons et des communes sont présentées ci-après dans l’optique des entreprises participant à la scission ou à la dissociation et de leurs détenteurs de participations.

En plus des deux conditions générales de la neutralité fiscale des restructurations, à savoir le maintien de l’assujettissement en Suisse et la reprise des valeurs déterminantes jusqu’ici pour l’impôt sur le revenu ou sur le bénéfice, les divisions et séparations d’entreprises de capitaux sans incidence fiscale en matière d’impôts directs exigent d’une part le transfert d’une ou de plusieurs exploitations ou parties distinctes d’exploitation de l’entreprise de capitaux concernée par la scission et d’autre part la poursuite d’une exploitation ou d’une partie distincte d’exploitation des entreprises de capitaux qui subsistent après la division ou séparation.27

La loi sur la fusion ne définit pas les notions d’exploitation et de partie distincte d’exploitation. De même, les nouvelles dispositions fiscales concernant la scission ne donnent pas non plus d’explication de ces deux notions. C’est pourquoi la notion d’exploitation continue d’être interprétée comme avant au sens fiscal.28 Une exploitation est donc un ensemble d’éléments patrimoniaux de nature organisationnelle et technique qui constitue une unitéd’organisation relativement autonome pour la production d’une prestation fournie par l’entreprise.29, 30 L’exploitation est relativement autonome si elle se distingue par un grand degré d’autonomie, en formant un organisme économique distinct de l’entreprise qui est capable d’exister en toute indépendance.31

La notion de partie distincte d’exploitation utilisée dans le droit fiscal de la scission, mais qui reste indéterminée à l’instar de la notion d’exploitation, constitue une nouveauté.32 C’est pourquoi il est généralement fait référence à la définition de la notion de partie distincte d’exploitation, telle qu’elle figure dans la directive sur les fusions, selon laquelle une partie distincte d’exploitation représente la totalité des biens actifs et passifs présents dans une entité d’une société, qui constituent une exploitation indépendante au plan organisationnel, c.-à-d. une unité capable de fonctionner par ses propres moyens.33 Il est donc évident qu’une partie distincte d’exploitation doit répondre aux mêmes exigences qu’une exploitation34, 35 et que la notion de partie distincte d’exploitation exprime simplement le fait que l’entreprise qui l’englobe est constituée de plusieurs unités d’exploitation sous la forme d’exploitations et de parties distinctes d’exploitation, la partie distincte d’exploitation constituant l’organisme économique viable le plus petit de cette entreprise.36 Au plan terminologique, la partie distincte d’exploitation représente donc la limite de taille inférieure de l’exploitation qui ne connaît pas de limite supérieure. L’exploitation et la partie distincte d’exploitation définissent des types, raison pour laquelle elles ne peuvent être précisées qu’après la mise en balance de toutes les circonstances du cas particulier.37

Les sociétés holding, les sociétés financières et les sociétés de gestion de droits immatériels ainsi que les sociétés immobilières sont également considérées comme une exploitation au sensfiscal.38

Si une exploitation ou une partie distincte d’exploitation est transférée au moyen d’une scission, mais si l’entreprise de capitaux qui transfère l’exploitation ou la partie distincte d’exploitation ne respecte plus l’exigence de l’exploitation à l’issue de la scission, la neutralité fiscale est violée.Il s’ensuit un décompte des réserves latentes de l’entreprise de capitaux qui transfère l’exploitation ou la partie distincte d’exploitation et qui ne constitue plus une exploitation ou une partie distincte d’exploitation.39 Si même les actifs et les passifs transférés ne constituent pas une exploitation, les réserves latentes de ces actifs et passifs sont imposées dans l’entreprise de capitaux transférante dans le cas de la séparation et dans l’entreprise de capitaux reprenante dans le cas de la division, l’entreprise de capitaux reprenante ou les entreprises de capitaux reprenantes pouvant comptabiliser au bilan les valeurs comptables des actifs et passifs, majorées ou minorées des réserves latentes imposées.40

Comme indiqué précédemment, la dissociation ne constitue pas une scission au sens de la loi sur la fusion, mais un transfert de patrimoine,41 raison pour laquelle sa réglementation fiscale se distingue aussi pour l’essentiel de la scission sur les points suivants.

Le respect de l’exigence de l’exploitation et de poursuite n’est pas requis pour la neutralité fiscale de la dissociation, puisque les entreprises de capitaux peuvent déjà transférer sans incidence fiscale certains objets de leur actif immobilisé dans une filiale nationale et que l’entreprise de capitaux transférante n’est pas tenue de poursuivre une exploitation ou une partie distincte d’exploitation.42

Le délai de blocage en cas d’aliénation requis pour le respect de la neutralité fiscale qui est de cinq ans pour la filiale reprenante concernant les objets de l’actif immobilisé de l’entreprise et pour la société mère transférante concernant les droits de participation ou les droits de sociétariat dans la filiale constitue un handicap pour la dissociation. Si le délai de blocage en cas d’aliénation de cinq ans est enfreint par l’aliénation d’objets de l’actif immobilisé de l’entreprise par la filiale ou de droits de participation ou de droits de sociétariat dans la filiale par la société mère, les réserves latentes transférées font l’objet d’un rappel d’impôt.43

Les conséquences fiscales des scissions avec incidence fiscale requièrent un examen particulier. Les scissions ont une incidence fiscale, si un ou plusieurs critères des conditions fiscales générales des restructurations et des critères fiscaux objectifs de la scission, qui incluent notamment l’exigence de double exploitation, ne sont pas remplis.44 Concernant la question des conséquences de la violation des règles de neutralité fiscale, seul le cas du non-respect de l’exigence de double exploitation est, en revanche, intéressant ci-après. Si l’exigence de l’exploitation n’est pas satisfaite dans le cadre d’une scission, indépendamment du fait qu’aucune exploitation ou partie distincte d’exploitation ne soit transférée ou qu’aucune exploitation ou partie distincte d’exploitation ne soit maintenue dans l’entreprise transférante ou reprenante après la scission, cela débouche en principe sur un cas de prélèvement imposable au titre de l’impôt sur le revenu ou sur le bénéfice pour les parties prenantes, conformément à la théorie du triangle45 en vigueur pour l’impôt sur le revenu et le bénéfice.46

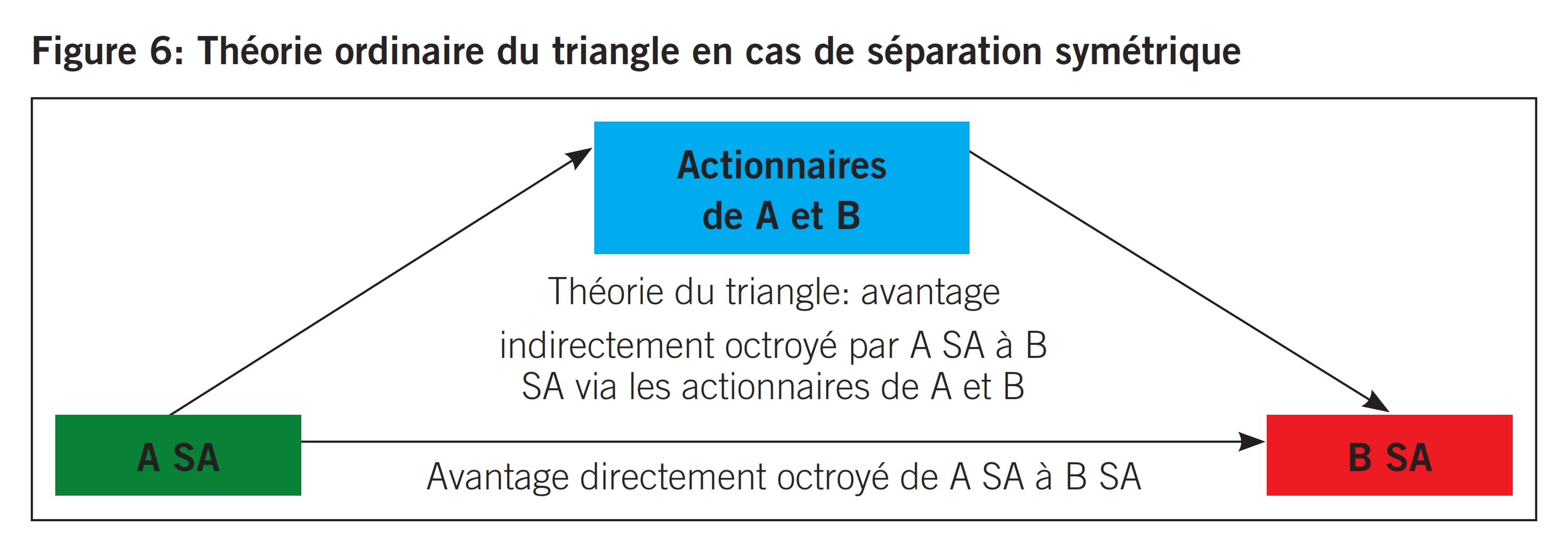

La théorie du triangle stipule qu’un avantage octroyé directement à une entreprise sœur passe indirectement par les parties prenantes de cette entreprise sœur, leur participation à l’entreprise qui procède au versement perd de la valeur à hauteur de l’avantage octroyé et celle dans l’entreprise bénéficiaire en prend en conséquence.47, 48, 49 La représentation à la figure 6 explicite l’avantage fiscal octroyé des entreprises sœurs par le biais de leurs détenteurs de participations.

La théorie du triangle a deux effets sur les parties qui participent à la scission fiscalement neutre. D’une part elles réalisent un produit des participations imposable à hauteur des réserves ouvertes et latentes des actifs et passifs qui ne représentent pas une exploitation, qui sont transférées ou qui restent dans l’entreprise transférante et génèrent d’autre part des apports de capital dans l’entreprise reprenante à hauteur de l’avantage octroyé à cette dernière.50

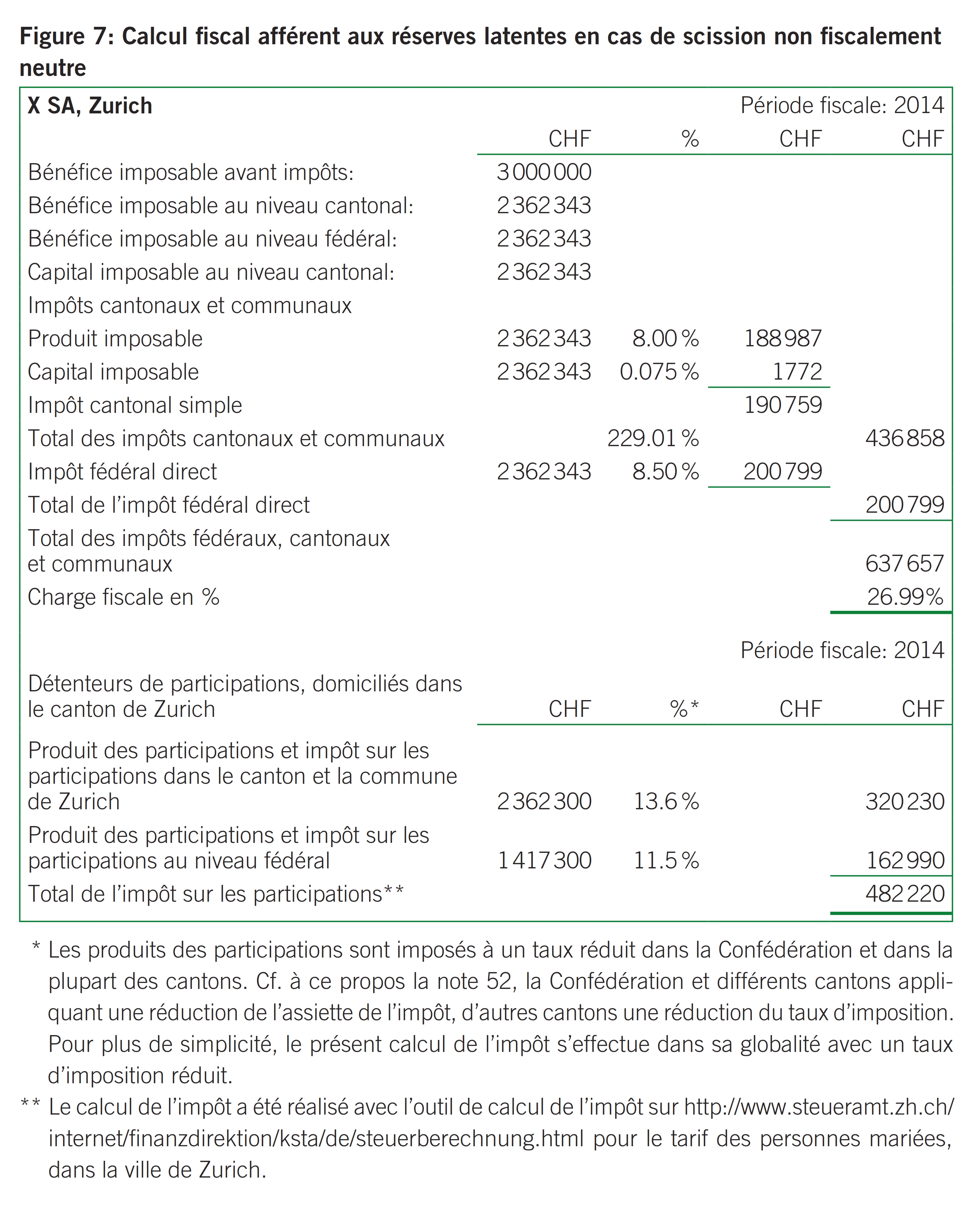

Par rapport au cas évoqué en introduction, cela signifierait que les réserves latentes de 3 000 000 de francs sur les immeubles transférés par X SA à Y Immobilier SA seraient assujetties chez X SA à l’impôt sur le bénéfice de la Confédération et dans le canton correspondant51 et constitueraient un produit des participations imposable chez les détenteurs de participations.52 Rappelons que les cantons qui appliquent le système moniste de l’impôt sur les gains immobiliers pourraient soumettre X SA à une imposition des bénéfices combinée, les réserves latentes étant intégralement couvertes par l’impôt sur le bénéfice au niveau fédéral et, pour peu que les conditions correspondantes soient réunies, la partie des réserves latentes correspondant aux amortissements récupérés étant soumise à l’impôt sur le bénéfice et les réserves latentes excédentaires à l’impôt sur les gains immobiliers dans ces cantons.

Les réserves latentes constituent par ailleurs un apport de capitaux pour la société bénéficiaire,X Immobilier SA, l’octroi d’avantages par une société sœur étant soumis à l’impôt anticipé et non au droit de timbre d’émission, en raison de la théorie du bénéficiaire direct applicable à l’impôt anticipé et au droit de timbre d’émission.53 Rappelons que l’entreprise de capitaux bénéficiaire, à savoir Y Immobilier SA dans le cas présent, peut réévaluer les actifs à hauteur des réserves latentes imposées.

Il en résulte les calculs de l’impôt représentés dans la figure 7 pour la théorie ordinaire du triangle, sachant qu’il est supposé pour plus de simplicité qu’il n’existe aucune réserve latente au-delà des amortissements récupérés.

Cette charge fiscale au niveau des parties prenantes est évitée grâce à la théorie du triangle modifiée. Elle s’applique de toute façon aux personnes physiques ayant une fortune commerciale et aux entreprises en raison du principe selon lequel les comptes établis conformément au droit commercial sont déterminants pour le résultat fiscal54 et vaut également selon la nouvelle pratique administrative pour les personnes physiques pour lesquelles la participation à l’entreprise qui se scinde représente une fortune privée, par équité avec l’introduction de la loi sur la fusion.55 Chez les personnes physiques ayant des participations dans leur fortune privée, la distribution dans le cadre de la scission d’une entreprise n’est donc pas imposée, dans la mesure où elles n’aliènent pas la participation dans l’entreprise favorisée dans les cinq ans suivant l’exécution de la scission. Si elles vendent la participation ou des parts de celle-ci avant l’expiration de ce délai, la distribution est imposée au prorata.56

Ce délai de blocage n’est pas ancré dans la loi, mais repose par analogie avec l’application de la théorie du triangle modifiée chez les personnes détenant des participations dans leur fortune privée, sur la pratique administrative et est garanti par un revers correspondant pour l’imposition complémentaire en cas de violation des délais.57 Après l’expiration du délai de blocage de cinq ans, les personnes physiques peuvent, en revanche, vendre des participations dans les entreprises impliquées dans la scission détenues dans leur fortune privée en franchise d’impôts. Pour les personnes physiques ayant une fortune commerciale et pour les entreprises, la théorie du triangle modifiée ne dépend pas du délai de blocage de cinq ans pour la vente de la participation, mais présente un effet permanent, qui fait qu’il n’y a pas d’imposition au niveau de la partie impliquée, même en cas de vente au cours des cinq premières années suivant la scission.58

Par rapport au cas évoqué en introduction et à la différence des conséquences fiscales présentées dans le chapitre précédent, cela signifierait que les réserves latentes ne constituent pas de produit des participations imposable chez les détenteurs de participation de l’entreprise de capitaux concernée par la scission et que les conséquences fiscales et possibilités de réévaluation restent les mêmes par ailleurs. L’impôt sur le bénéfice et le capital résultant de la scission représente donc approximativement 637 700 francs pour X SA en tant que sujet fiscal. Comme indiqué, une reprise de dettes selon les art. 175 ss CO par Y Immobilier SA serait possible, car celle-ci peut à son tour amortir les actifs réévalués et bénéficie de l’avantage fiscal correspondant.

Comme exposé ci-dessus au point «3.3 Théorie du triangle modifiée en cas de scissions avec des sociétés sœurs», la théorie du triangle modifiée s’applique également, pour des raisons d’équité dans la pratique administrative, aux personnes physiques depuis l’introduction de la loi sur la fusion.59 Compte tenu du fait que la circulaire évoquée de l’AFC présente la théorie du triangle modifiée lors de la scission avec des sociétés sœurs, l’administration en conclut que la théorie du triangle modifiée ne peut pas s’appliquer à une séparation asymétrique avec plusieurs parties prenantes, car il n’y a pas d’imposition multiple. Ce point sera vérifié ci-après.

Dans la scission symétrique, les rapports de participation entre les détenteurs de participations dans l’entreprise de capitaux concernée par la scission et dans la ou les entreprises de capitaux bénéficiaires restent les mêmes, avant et après la scission. Dans la scission asymétrique, les rapports de participation changent dans le sillage de la scission, de sorte qu’après la scission les détenteurs de participations ne détiennent plus les mêmes participations dans les entreprises de capitaux subsistant après la scission, cette situation pouvant même impliquer qu’ils ne participent plus du tout ensemble aux entreprises de capitaux à l’issue de la scission et que la scission asymétrique inclut également la «scission» complète des détenteurs de participations.

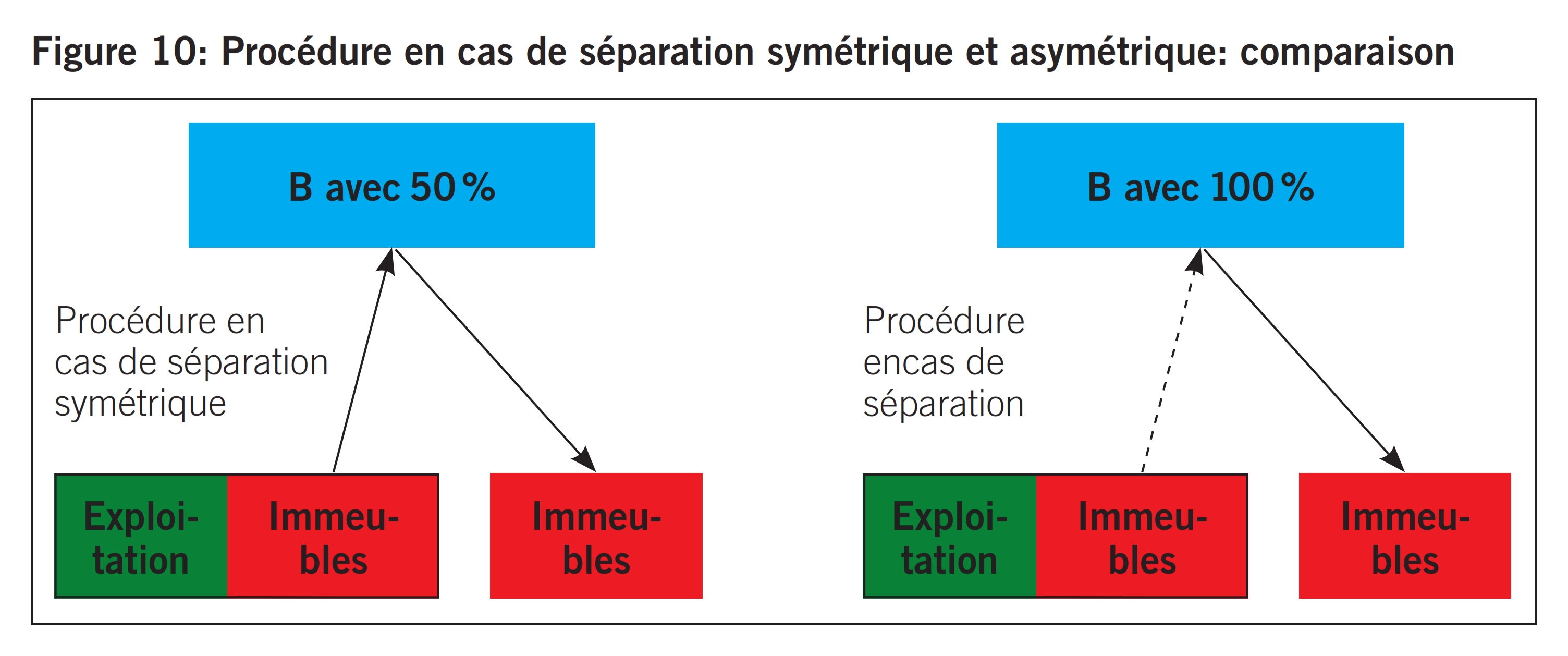

Par rapport au cas évoqué en introduction, la situation pour la scission symétrique et asymétrique est conforme à la représentation à la figure 8.

La figure 8 montre que la scission symétrique donne naissance à des sociétés sœurs et la scission asymétrique à des sociétés parallèles.

Le texte du ch. 4.3.3.3 de la circulaire n° 5 se réfère aux scissions symétriques des sociétés sœurs, qui ne sont pas neutres au plan de l’impôt sur le bénéfice et qui représentent en principe un cas de prélèvement imposable pour les détenteurs de participations de l’entreprise de capitaux concernée par la scission, en vertu de la théorie du triangle.60

- Si les valeurs patrimoniales transférées par la scission ne constituent pas une exploitation, les détenteurs de participations réalisent en principe les réserves ouvertes et latentes transférées.

- Si, après le transfert, l’exigence de l’exploitation n’est plus satisfaite auprès de l’entreprise de capitaux transférante ou reprenante, les détenteurs de participations réalisent en principe les réserves ouvertes et latentes transférées de cette entreprise.

Les détenteurs de participations pour lesquels la participation dans l’entreprise de capitaux concernée par la scission relève du patrimoine privé peuvent demander l’application de la «théorie du triangle modifiée» afin d’éviter une imposition multiple. Selon cette théorie, l’imposition d’une distribution n’a pas lieu dans le chef des détenteurs de participations, à condition qu’ils n’aliènent pas pendant 5 ans les droits de participation dans l’entreprise de capitaux bénéficiaire. Dans le cas d’une scission avec incidence fiscale, ce délai se réfère aux droits de participation de l’entreprise de capitaux qui ne poursuit pas d’exploitation. Afin de garantir l’imposition dans le cadre d’une procédure de rappel d’impôt en cas de violation de ce délai, les détenteurs de participations signent une déclaration correspondante («revers»). Selon la circulaire n° 5, cette pratique revêt le caractère d’une «solution favorable» dont le but est d’éviter une double imposition du rendement de fortune auprès des titulaires de parts.61

Avec le principe de l’apport de capital62, la situation a changé en ce sens qu’il n’y aurait plus d’imposition multiple, car les produits des participations imposés auprès des détenteurs de participations qu’ils apportent ensuite dans une société sœur y constituent des apports de capital, conformément audit principe. En ce sens, la circulaire n° 5 devrait également être actualisée. Le maintien de la théorie du triangle modifiée même dans le cadre du principe de l’apport de capital est toutefois correct en ce sens que les détenteurs de participations ne réalisent effectivement aucun produit des participations, puisqu’ils procèdent à un réinvestissement immédiat dans une participation.

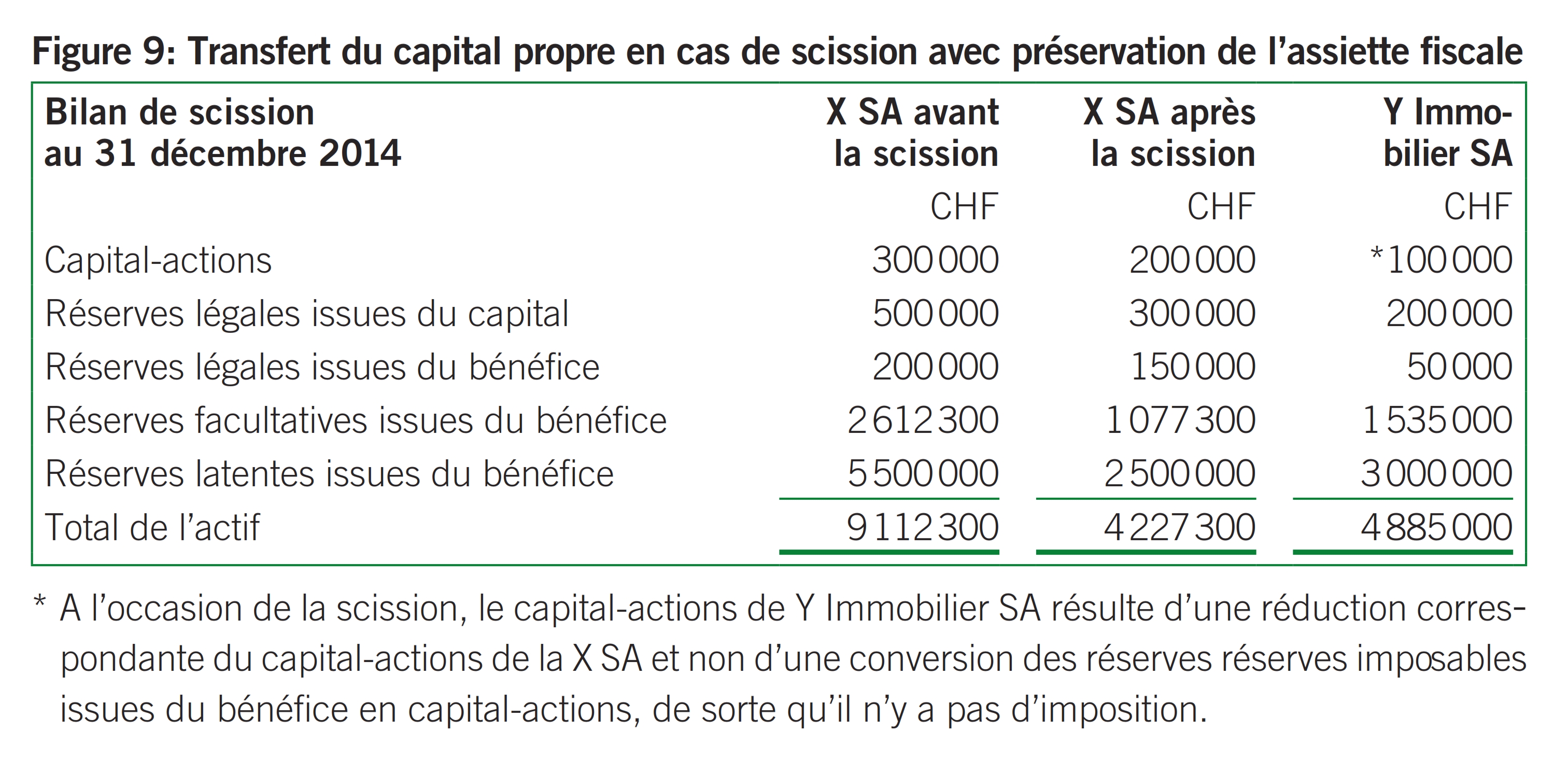

Il s’avère ainsi que la théorie du triangle modifiée vise à ne pas accroître la pression fiscale sur les détenteurs de participations de l’entreprise de capitaux concernée par la scission, qui détiennent leur participation dans leur patrimoine privé, lors du transfert de capitaux propres dans l’entreprise de capitaux bénéficiaire, dans laquelle ils détiennent désormais une participation. C’est également ce qu’explicite la vue d’ensemble à la figure 9 concernant le transfert du capital propre de X SA vers Y Immobilier SA, qui montre que l’assiette fiscale est préservée, même après la scission.63

Le récapitulatif ci-dessus montre que les capitaux propres de X SA remboursables en franchise d’impôts, notamment le capital-actions et les réserves légales issues du capital, sont réduits et affectés aux capitaux propres de Y Immobilier SA remboursables en franchise d’impôts à l’occasion de la scission. Par analogie, les capitaux propres remboursables imposables de X SA, à savoir les trois positions des réserves provenant de bénéfices, sont de nouveau transférées dans ce domaine des capitaux propres de Y Immobilier SA, à l’occasion de la scission. La base fiscale est ainsi préservée.

Les processus financiers et d’exploitation sont les mêmes pour la scission symétrique et asymétrique ainsi que nous allons le voir, à la différence que les détenteurs de participations ne participent plus dans les mêmes proportions aux entreprises de capitaux subsistant à l’issue de la scission.

Dans la scission symétrique, la personne détenant une participation dans la société concernée par la scission reçoit une prestation en nature sous la forme de certains actifs et passifs de ladite société, qu’elle apporte simultanément dans la nouvelle société afin de libérer les nouveaux droits de participation. La personne détenant une participation ne touche aucun argent. Il n’y a pas de réalisation. La théorie du triangle modifiée s’applique à ce processus, afin d’éviter la charge fiscale afférente au transfert de capitaux propres par certains actifs et passifs, qui ne donne pas lieu à une réalisation pour la personne impliquée.

La scission asymétrique produit une situation fondamentalement identique, la personne qui détenait jusqu’à présent une participation dans la société concernée par la scission (dans cet exemple l’actionnaire B) détenant une participation dans la nouvelle société. Elle ne touche aucun versement du fait de la scission, mais une participation dans la nouvelle société correspondant à la valeur de sa participation antérieure dans la société concernée par la scission. La personne qui détenait jusqu’à présent une participation dans la société concernée par la scission (dans cet exemple l’actionnaire B) reçoit de cette dernière une prestation en nature sous la forme de certains actifs et passifs qu’elle apporte simultanément dans la nouvelle société afin de libérer les nouveaux droits de participation. La personne détenant une participation ne touche aucun argent. Il n’y a pas de réalisation. La théorie du triangle modifiée doit donc également s’appliquer dans ce cas, afin d’éviter la charge fiscale afférente au transfert de capitaux propres par certains actifs et passifs, qui ne donne pas lieu à une réalisation pour la personne impliquée (dans cet exemple l’actionnaire B).

Ce processus identique dans la scission symétrique mais aussi asymétrique se manifeste également au travers de l’aperçu donné à la figure 8, du transfert des capitaux propres à la figure 9 et de la représentation suivante à la figure 10 qui se rapporte au cas évoqué en introduction. Dans la scission symétrique, l’actionnaire B conserverait une participation dans X SA après la scission et détiendrait désormais une participation équivalente dans Y Immobilier SA. Dans la séparation asymétrique, l’actionnaire B ne détient plus qu’une participation dans Y Immobilier SA. Une différence de valeur éventuelle entre les participations dans X SA et Y Immobilier SA est compensée par une soulte entre les actionnaires A et B.64

La figure 10 montre que la procédure en cas de séparation symétrique et asymétrique est la même. Il s’ensuit que la théorie du triangle modifiée devrait également s’appliquer à la scission asymétrique dans le sens d’une extension, le délai de blocage en cas d’aliénation de cinq ans en vigueur pour la théorie du triangle modifiée simple (cf. à ce propos le point 3.3 «Théorie du triangle modifiée simple en cas de scissions avec des sociétés sœurs» ci-dessus) s’appliquant évidemment aussi dans ce cas.

Conformément aux explications ci-dessus, la théorie du triangle modifiée étendue est tout à fait applicable dans le cas de scissions asymétriques pour ceux qui détiennent déjà une participation dans l’entreprise de capitaux concernée par la scission (dans le cas présent X SA), notamment quand ils détiennent leur participation depuis longtemps, à savoir avant le projet de scission65. Nous estimons ici que la théorie du triangle modifiée étendue doit s’appliquer même si, dans le sillage d’une succession d’entreprise, des tiers prennent une nouvelle participation dans l’entreprise de capitaux concernée par la scission peu de temps avant la scission, dans le but de reprendre la société parallèle constituée dans le cadre d’une scission asymétrique, car le délai de blocage en cas d’aliénation de cinq ans à compter de la scission s’applique également à eux, de sorte que la base fiscale est également préservée dans ce cas et que le résultat de l’imposition ne se distingue pas de celui de la théorie du triangle modifiée simple.

Quoi qu’il en soit, nous conseillons d’examiner toutes les procédures par avance en collaboration avec les autorités fiscales et de les consigner au moyen de règles fiscales.

Le versement d’une soulte en relation avec une séparation asymétrique avec partage réel peut être réalisé sans incidence fiscale, pour peu que certains critères soient respectés. Ceux-ci sont examinés ci-après à la lumière du cas présenté en introduction:

- Une soulte doit être versée lors de la constatation du rapport d’échange dans le cadre de la séparation asymétrique des actifs de X SA dans Y Immobilier SA, dans le contexte du partage réel effectué dans le cas présent, afin de garantir une succession d’entreprise de valeur équilibrée entre l’actionnaire A et l’actionnaire B.

- La soulte se base sur une comparaison de la valeur de transfert des actifs à séparer de X SA (cf. la figure 1 «Bilan de scission de X SA au 31 décembre 2014») et de la valeur de X SA après la séparation de ces actifs66 et représente la moitié de ladite différence de valeur, compte tenu du rapport d’actionnariat de 50:50 entre l’actionnaire A et l’actionnaire B.

Sur cette base, la soulte s’élève à 328 850 francs et est versée directement à partir du patrimoine privé de l’actionnaire B, qui reprend Y Immobilier SA dans le patrimoine privé de l’actionnaire A, qui reçoit l’intégralité de X SA et constitue un gain en capital franc d’impôts dans le patrimoine privé de l’actionnaire A.67

- Art. 29 LFus.

- Art. 29 ss LFus.

- Art. 30 LFus.

- Watter Rolf / Vogt Nedim Peter / Tschäni Rudolf / Däniker Daniel (éd.), Basler Kommentar, Fusionsgesetz, Bâle 2005 [BSK FusG]-Watter / Büchi, Art. 30 N 2; Vogel Alexander / Heiz Christoph / Behnisch Urs R., Fusionsgesetz, Zurich 2005 [Vogel / Heiz / Behnisch], Art. 30 N 1 ss, notamment N 5 pour un aperçu des possibilités de scission autorisées.

- Art. 69 ss LFus concernant le transfert du patrimoine. Behnisch Urs R., Spaltung im Recht der direkten Steuern, Archives 71 (2002/03), p. 711 ss. [Behnisch], S. 714; Locher Peter, Kommentar zum DBG, II. Teil, Art. 49 – 101 DBG, Therwil / Basel 2004 [Locher], rev. Art. 61 N 61; Vogel / Heiz / Behnisch, Art. 30 N 6.

- Art. 29 LFus. BSK FusG-Watter / Büchi, Art. 29 N 2; Locher, rev. Art. 61 N 62; Vogel / Heiz / Behnisch, Art. 29 N 2 ss.

- Circ. n° 5 Restructurations AFC du 1er juin 2004, p. 59; Reich Markus / Duss Marco, Unternehmensumstrukturierungen im Steuerrecht, Bâle 1996 [Reich / Duss], p. 300 s.

- BSK FusG-Watter / Büchi, Art. 29 N 11. En anglais, la scission est qualifiée de «demerger».

- Art. 29 en rel. avec l’art. 31 al. 1 LFus. BSK FusG-Watter / Büchi, Art. 29 N 4 f.; Reich / Duss, p. 300 s.; Vogel / Heiz / Behnisch, Art. 29 N 11 ss.

- Reich / Duss, p. 301.

- La troisième forme de la scission encore évoquée à l’art. 39 let. c AP LFus, à savoir la dissociation d’une filiale, ne se traduit pas par un appauvrissement de la société de capitaux concernée par la scission et a finalement été abandonnée en tant que variante de la scission. Les dissociations peuvent désormais être réalisées par le biais d’un transfert de patrimoine. BSK FusG-Watter / Büchi, Art. 29 N 3; Locher, rev. Art. 61 N 64.

- Art. 29 LFus. Behnisch, p. 715; Message concernant la LFus, FF 2000 4084; Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 61, l’excédent d’actif à transférer ou le capital propre approprié transféré étant qualifiés de condition de la neutralité fiscale de la scission; Locher, Art. 61 N 46 et rev. Art. 61 N 64; Reich / Duss, p. 301; Vogel / Heiz / Behnisch, Art. 29 N 24 f. avec une critique et des exceptions.

- Autre avis BSK FusG-Watter / Büchi, Art. 29 N 23. L’art. 29 LFUS évoque le transfert du patrimoine. La notion de patrimoine inclut obligatoirement au moins un actif et s’il est combiné avec un passif ou plusieurs passifs, l’actif ou les actifs doivent être supérieurs au(x) passif(s). Cf. de façon générale Giorgio Meier-Mazzucato, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, Berne 2009 [Meier-Mazzucato], chapitre 8.4; Boemle Max, Der Jahresabschluss. Bilanz, Erfolgsrechnung, Anhang, 4e éd., Zurich 2001 [Boemle], p. 44 et 263 ss.

- Art. 29 let. a et b LFus.

- Art. 31 al. 1 en rel. avec l’art. 7 LFus. BSK FusG-Watter / Büchi, Art. 31 N 3 ss; Message concernant la LFus, FF 2000 4086; Vogel / Heiz / Behnisch, Art. 31 N 3 ss.

- Art. 31 al. 1 en rel. avec l’art. 7 LFus. BSK FusG-Watter / Büchi, Art. 31 N 3; Message concernant la LFus, FF 2000 4083 s. et 4086 ss; Vogel / Heiz / Behnisch, Art. 31 N 4.

- Art. 31 al. 1 en rel. avec l’art. 7 al. 2 LFus. BSK FusG-Watter / Büchi, Art. 31 N 10; Vogel / Heiz / Behnisch, Art. 31 N 7.

- Art. 31 al. 2 LFus. BSK FusG-Watter / Büchi, Art. 31 N 13 ss; Vogel / Heiz / Behnisch, Art. 31 N 22 ss.

- Art. 31 al. 2 LFus. BSK FusG-Watter / Büchi, Art. 31 N 11 et 13; Message concernant la LFus, FF 2000 4084 et 4086 s.; Locher, rev. Art. 61 N 63; Vogel / Heiz / Behnisch, Art. 31 N 16 ss.

- Art. 29 LFus. Message concernant la LFus, FF 2000 4084; Locher, rev. Art. 61 N 67; Vogel / Heiz / Behnisch, Art. 29 N 13 ss.

- Locher, rev. Art. 61 N 67.

- En raison des prescriptions fiscales, les scissions doivent en premier lieu être utilisées pour les scissions d’exploitation ou de parties distinctes d’exploitation. Cf. Vogel / Heiz / Behnisch, Art. 29 N 14.

- Une entreprise est lourde quand elle thésaurise à l’excès les bénéfices et se retrouve ainsi en situation de surcapitalisation et de surfinancement. Le patrimoine non lié à l’exploitation de l’entreprise est notamment une conséquence de cette surcapitalisation et de ce surfinancement. Cf. de façon générale Meier-Mazzucato, chapitre 1.1., chapitre 6.2.1. et chapitre 8.4.3.

- Art. 39 let. c AP LFus. BSK FusG-Watter / Büchi, Art. 29 N 3; Vogel / Heiz / Behnisch, Art. 29 N 4.

- Message concernant la LFus, FF 2000 4016 s., selon lequel l’assujettissement obligatoire du transfert de parts de patrimoine d’entreprises de capitaux aux dispositions régissant la scission a été critiqué, notamment lorsque les parts transférées sont de peu de valeur pour les entreprises de capitaux impliquées. La lourdeur de la procédure de scission et les coûts qui en auraient résulté ont été qualifiés de disproportionnés.

- Cf. l’art. 69 ss LFus en ce qui concerne le transfert de patrimoine. Cf. notamment la circ. n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 68 ss, pour la description du démembrement en faveur d’une société filiale.

- Art. 61 al. 1 let. b LIFD; art. 24 al. 3 let. b LHID; § 71 al. 1 let. b StG AG. BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 11, 19 ss, 40 ss und 68 ss; Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 60; Locher, rev. Art. 61 N 83 ss.

- Gurtner Peter, Umwandlungen im Recht der direkten Steuern, Archives 71 (2002/03), p. 735 ss [Gurtner], p. 739; Locher, rev. Art. 61 N 84. La définition existante de la notion d’exploitation est également conservée par la pratique administrative. Cf. à ce sujet la Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 22 et 61.

- La notion fiscale de l’exploitation repose sur une compréhension économique de l’exploitation. Cf. à ce sujet Gurtner, p. 739.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 49; Gurtner, p. 739; Circulaire n° 5 «Restructurations» de l’AFC du1er juin 2004, p. 22 et 61; Locher, rev. Art. 61 N 84; Reich Markus, Die Realisation stiller Reserven im Bilanzsteuerrecht, Zurich 1983, p. 191 s.; Reich / Duss, p. 43 s.

- Reich / Duss, p. 43 s. Cf. également Meier-Mazzucato, chapitre 1.3.

- Ni les dispositions légales relatives à la scission, ni le Message concernant la LFus ne proposent de définition.

- Art. 2 let. i de la directive sur les fusions. Cf. également à ce sujet Locher, rev. Art. 61 N 84; Reich /Duss, p. 44.

- Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 61, qui formule les mêmes exigences cumulées pour les notions d’exploitation et de partie distincte d’exploitation; Locher, rev. Art. 61 N 84; Reich / Duss, p. 44.

- Autre avis BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 49 ss, qui associent à la notion de partie distincte d’exploitation des exigences moins poussées qu’à la notion d’exploitation. Etant donné que la partie distincte d’exploitation doit néanmoins pouvoir constituer un organisme viable par lui-même, la signification de la notion de partie distincte d’exploitation ne peut plus résider que dans une combinaison de plusieurs unités d’exploitation au sein d’une entreprise.

- Cf. à ce propos – également en termes de représentation – les explications dans Meier-Mazzucato, chapitre 1.3. à propos du rapport entre l’entreprise etl’exploitation / les exploitations ou la/les parties(s) distincte(s) d’exploitation.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 48; Behnisch, p. 727; Höhn Ernst / Waldburger Robert, Steuerrecht Band II, 9e éd., Berne 2002, § 48 N 326; Locher, rev. Art. 61 N 85; Reich / Duss, p. 44.

- Cf. en détail à ce sujet les conditions afférentes aux différents types dans la Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 62 s. Cf. également le conseiller fédéral Villiger, Conseil des Etats du 21 mars 2001; Bulletin officiel, p. 41.

- ATF du 3 mars 1989 dans l’affaire X. AG, Archives 58 (1989/90), 676 ss = StE 1990 B 72.15.3 Nr. 1. Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 63 s.; Locher, rev. Art. 61 N 85. Autre avis FusG-Riedweg / Grünblatt, vor Art. 29 N 147 ss, notamment N 165 avec résultat.

- Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 64; Locher, rev. Art. 61 N 85.

- Cf. Meier-Mazzucato, chapitre 16.2.2.1.

- Art. 69 al. 1 LFus concernant les dispositions générales du droit civil régissant le transfert de patrimoine. Art. 61 al. 1 let. d et al. 2 LIFD; art. 24 al. 3 let. d et 3ter LHID; § 71 al. 1 let. d et al. 2 StG AG concernant les dispositions du droit fiscal. BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 9; Circulaire n° 5 «Restructurations»de l’AFC du 1er juin 2004, p. 68 ss; Locher, rev. Art. 61 N 144 ss; Vogel / Heiz / Behnisch, Art. 69 Vorbemerkung zu den Steuerfolgen der Vermögensübertrag N 1 ss und N 6 ss.

- Art. 61 al. 1 let. d et al. 2 LIFD; art. 24 al. 3 let. d et 3ter LHID; § 71 al. 1 let. d et al. 2 StG AG. BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 9; Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 71; Vogel / Heiz / Behnisch, Art. 69 Vorbemerkung zu den Steuerfolgen der Vermögensübertrag N 6 ss.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 147; Locher, rev. Art. 61 N 91.

- Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 65; Locher, Art. 58 N 130.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 151 ss, qui qualifie la théorie ordinaire du triangle de méthode formelle; Circulaire n° 5 «Restructurations» de l’AFC du1er juin 2004, p. 65.

- Locher, Art. 58 N 129 f.; Reich Markus, Verdeckte Vorteilszuwendungen zwischen verbundenen Unternehmen, Archives 54 (1984/85), p. 609 ss [Reich, Vorteilszuwendungen], p. 635 ss; Richner Felix / Frei Walter / Kaufmann Stefan, Handkommentar zum DBG, Zurich 2003 [Richner / Frei / Kaufmann], Art. 20 N 144 ss und Art. 58 N 60 und 104.

- ATF du 30 avril 2002 dans l’affaire A., StE 2002 B 24.4 Nr. 67 = StR 2002, 558, 560 = StPS 20, 62, 66; ATF du 28 juin 2000 dans l’affaire A. AG, 2P.152, 394/1998, concernant les impôts cantonaux; ATF 119 Ib 116, consid. 2 p. 119 (D. SA) = Pra 83 Nr. 31; ATF du 22 octobre 1992, Archives 63 (1994/95), 145, 150 f. = StE 1993 B 24.4 Nr. 33, ATF 113 Ib 23 consid. 3 p. 26 s. = StR 1988, 410, 412; VGE ZH du 22 novembre 2000, RB 2000 Nr. 122 = StE 2001 B 24.4 Nr. 60 = ZStP 10, 264 ss; VGE ZH du 3 octobre 1989, StE 1991 B 24.4 Nr. 27 = NStP 51, 14 ss.

- Le Tribunal fédéral a également approuvé l’application de la théorie du triangle dans le nouveau droit de la société anonyme. Cf. à ce sujet ATF du 30 avril 2002, StE 2002 B 24.4 Nr. 67 = StR 2002, 558, 560 = StPS 2002, 62, 66. Cf. également Richner / Frei / Kaufmann, Art. 58 N 104.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 151 ss; Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 65; Locher, rev. Art. 61 N 91.

- Art. 58 al. 1 et art. 61 al. 1 let. b LIFD, art. 24 al. 1 et 3 al. b LHID et les dispositions cantonales correspondantes, p.ex. § 64 al. 1 et § 67 al. 1 let. b StG ZH.

- Art. 20 al. 1 let. c et al. 1bis LIFD, art. 7 al. 1 LHID et les dispositions cantonales correspondantes, p.ex. § 20 al. 1 let. c et § 35 al. 4 StG ZH.

- Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 67.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 173 s; Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 63; Locher, rev. Art. 61 N 93 par analogie; Reich, Vorteilszuwendungen, S. 637 s.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 175; Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 65.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 179; Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 65 s; Locher, rev. Art. 61 N 91.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 179; Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 65 s.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 173 s; Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, p. 63; Reich, Vorteilszuwendungen, p. 637 s.

- Manifesté dans la Circulaire n° 5 «Restructurations» de l’AFC du 1er juin 2004, ch. 4.3.3.3.

- Art. 20 al. 1 let. c LIFD.

- Rappelons par ailleurs que les explications données dans ladite circulaire n’énoncent aucune limitation à la séparation symétrique, mais motivent l’application de la théorie du triangle modifiée l’évitement de l’imposition multiple chez l’actionnaire.

- Art. 20 al. 3 LIFD, art. 7b LHID et les dispositions cantonales correspondantes, p.ex. § 29 al. 3 StG AG, en vigueur depuis le 1er janvier 2011.

- La structure des capitaux propres selon le nouveau droit comptable en vertu de l’art. 959a al. 2 ch. 3. CO est représentée. L’évaluation fiscale n’est toutefois pas modifiée de ce fait, de sorte que cette représentation s’appliquerait également à une structuration des capitaux propres selon l’art. 663a al. 3 aCO.

- Cf. à ce propos le point 3.5 Soulte.

- A propos du projet de scission, cf. l’art. 36 al. 2 LFus, qui dispose que si une société entend transférer par voie de scission des parts de son patrimoine à des sociétés qui vont être constituées, l’organe supérieur de direction ou d’administration établit un projet de scission. Le projet de scission est prévu pour la scission en vue d’une nouvelle création. Cf. à ce sujet Vogel Alexander / Heiz Christoph / Behnisch Urs R. / Sieber Andrea, Fusionsgesetz,2e éd., Zurich 2012, Art. 36 N 10. A la date de la décision de l’entreprise de capitaux concernée par la scission de transférer certains actifs et passifs à une entreprise de capitaux qui n’avait pas encore été constituée, cette contrepartie fait défaut, de sorte qu’aucun contrat de scission ne peut être conclu. La scission en vue d’une nouvelle création constitue donc un acte juridique unilatéral.

- Concernant la constatation de la valeur de X SA à l’issue de la scission et de Y Immobilier SA, la figure 1 se base sur la valeur intrinsèque, pour plus de simplicité. Il serait plus objectif d’évaluer les patrimoines de X SA après la scission et de Y Immobilier SA en intégrant la valeur de rendement, p.ex. en appliquant la méthode CFA ou la méthode de la valeur de rendement.

- Art. 16 al. 3 LIFD, art. 7 al. 4 let. b LHID et les dispositions cantonales correspondantes, p.ex. § 33 al. 1 let. i StG AG et § 16 al. 3 StG ZH.